基本介紹

定義

跨市套利,是指在某個市場買入(或者賣出)某一交割月份的某種商品契約的同時,在另一個市場上賣出(或者買入)同種商品相應的契約,以期利用兩個市場的價差變動來獲利...

股指期貨套利分為期現套利、跨期套利、跨市套利和跨品種套利。商品期貨套利與股指期貨對沖類似,商品期貨同樣存在套利策略,在買入或賣出某種期貨契約的同時,賣出或買入...

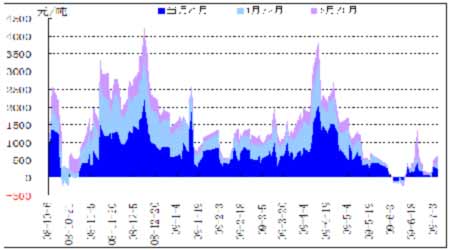

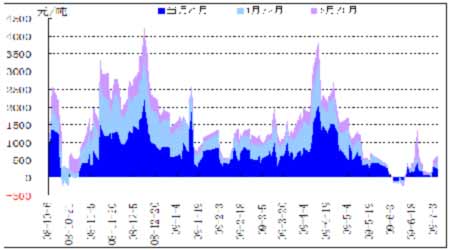

簡介 白銀跨市套利是指在某個市場買入(或者賣出)某一交割月份的白銀契約的同時,在另一個市場上賣出(或者買入)白銀相應的契約,以期利用兩個市場的價差變動來獲利...

其風險重要在跨期套利中浮現,一般而言,跨期的虛盤套利不涉及到現貨,而逼倉的風險就在於沒有現貨頭寸做維護,當市場行情呈現單邊逼倉的時候,逼倉月契約要比其它月份...

寬跨式套利(Strangle)也叫異價對敲或勒束式期權組合,是指投資者同時買進或賣出相同標的物、相同到期日,但不同執行價格的看漲期權和看跌期權。...

所謂跨期套利就是在同一期貨品種的不同月份契約上建立數量相等、方向相反的交易頭寸,最後以對沖或交割方式結束交易、獲得收益的方式。最簡單的跨期套利就是買入近期...

跨期套利屬於套期圖利交易中最常用的一種,實際操作中又分為牛市套利、熊市套利和蝶式套利;(二)跨市套利:包括同一商品國內外不同市場的套利、期現市場套利等;...

期貨市場套利方法期貨市場的套利主要有三種形式,即跨交割月份套利、跨市場套利及跨商品套利。...

跨月套利又稱“跨交割月份套利”或“月份間套利”。是指交易者在同一市場利用同一種商品不同交割期之間的價格差距的變化,買進某一交割月份期貨契約的同時,賣出另...

二是對期貨市場不同月份之間、不同品種之間、不同市場之間的價差進行套利,被稱為價差交易。根據操作對象的不同,價差交易又可分為跨期套利、跨品種套利和跨市套利...

跨市場套利正是利用市場失衡時機,在某個市場買入(或賣出)某一交割月份某種商品契約的同時,在另一個市場賣出(或買入)同一交割月份的同種商品契約,以對沖或交割方式...

滬深300指數期貨上市之初,將在一段時間裡只會存在一種股指期貨,要進行跨市套利和跨品種套利將涉及到境外期貨市場,對國內套利者存在以下風險:...

套利者相對投機者而言風險較小,成熟的交易所對套利者的套利交易收取的交易費用也較低。套利者的交易方式主要有:跨期套利、跨市套利、跨商品套利。...

套利交易與投機交易的區別套利交易對期貨市場的作用套利交易的優惠措施與套利交易配套的交易指令套利交易的各種形式跨期套利和期現套利...

在牛市中,對風險厭惡型投資者而言,根據基差的變化,採用牛市跨期套利結合買入交割月次月契約並適當持有的做法進行股指期貨交易,可以使投資者以最小的風險獲取最大...

或者從真正意義的角度看,股指期貨套利意指期現套利;從廣義的角度看,股指期貨套利類型包括期現套利、跨市場套利、跨品種套利、跨期套利等。期現套利就是指股指期貨...

本文僅介紹合理價差計算的基本原理和結論,跨期套利的理論價差為次月契約理論價格減去當月契約理論價格。以F表示股指期貨的理論價格,S表示現貨資產的市場價格,r表示無...