基本信息

寬跨式套利

根據投資者買賣方向的不同,寬跨式套利可分為買入寬跨式套利與賣出寬跨式套利。

1

策略

| 以較低的執行價格(A)買入看跌期權,並以較高的執行價格(B)買入看漲期權

|

使用範圍

| (1)預測標的物價格將有大的變動,但無法確定其方向; (2)市場波動率上升。寬跨式套利的成本比跨式套利低,這是因為兩個 執行價格都處於較深的虛值狀態,因此成本較低。

|

最大風險

| 支付的全部權利金

|

收益

| 如果價格上漲或下跌,具有巨大的收益潛力,但價格向任何方向的 變動都必須顯著才能獲益 如果期貨價格高於高平衡點,收益=期貨價格一高執行價格一權利金 如果期貨價格低於低平衡點,收益=低執行價格一期貨價格一權利金

|

.買人寬跨式套利。

(2)市場

波動率上升。寬跨式套利的成本比跨式套利低,這是因為兩個

執行價格都處於較深的虛值狀態,因此成本較低。

變動都必須顯著才能獲益

如果期貨價格高於高平衡點,收益=期貨價格一高執行價格一權利金

如果期貨價格低於低平衡點,收益=低執行價格一期貨價格一權利金

多頭寬跨式套利的權利金較少,包括虛值期權,因此,若市況發展成單邊市,寬跨式套利的槓桿作用較大。

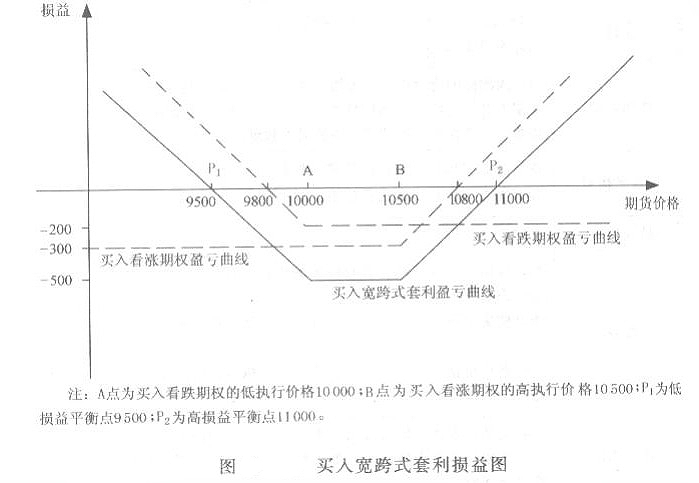

例:某投資者在2月份以300點的權利金買入1張5月到期、執行價格為10500點的恆指看漲期權,同時,他又以200點的權利金買人1張5月到期、執行價格為10000點的恆指看跌期權。買入寬跨式套利的盈虧狀況見圖。

由圖可以看出,該買入寬跨式套利的最大虧損為500個點(即所支付的權利金),P1 (9500點)和P2 (11000點)為盈虧平衡點。當恆指跌破9500或上漲超過11000點時就盈利了。利潤大小取決於兩個執行價格的接近程度。距離越遠,潛在損失越小。但要想獲得利潤,標的物價格變動需要更大一些。

綜合分析

2.賣出寬跨式套利。

賣出寬跨式套利(Short Strangle)綜合分析表

構造

| 以較高執行價格(B)賣出看漲期權,並以較低執行價格(A)賣出看跌期權

|

使用範圍

| (1)預測標的物價格將有變動,但無法確定其方向。空頭寬跨式套利的成本比 跨式套利低,這是因為兩個執行價格都處於較深的虛值狀態 (2)市況日趨盤整,價位波幅收窄,圖表上形成“楔形”、“三角形”或“矩形”形態走勢 (3)市場波動率下跌 (4)到達損益平衡點較慢,因此較為適合長線的買賣策略 注意:要考慮兩個平衡點的距離與可能的價格波動

|

損益平衡點

| 高平衡點(P2)=高執行價格+權利金 低平衡點(P1)=低執行價格一權利金

|

風險

| 如果價格上漲或下跌,具有巨大損失的可能,但價格向任何方向的變動都必須顯著才會受損 期貨價格高於高平衡點的風險=高執行價格一期貨價格+權利金 期貨價格低於低平衡點的風險=期貨價格一低執行價格+權利金

|

最大收益

| 所收取的全部權利金

|

履約部位

| 價格上漲超過高平衡點時,看漲期權會被要求履約,則得到空頭期貨部位;價 格下跌超過低平衡點時,看跌期權會被要求履約,則得到多頭期貨部位

|

跨式套利低,這是因為兩個執行價格都處於較深的虛值狀態

(2)市況日趨盤整,價位波幅收窄,圖表上形成“楔形”、“三角形”或“矩形”形態走勢

(3)市場波動率下跌

(4)到達損益平衡點較慢,因此較為適合長線的買賣策略

注意:要考慮兩個平衡點的距離與可能的價格波動

低平衡點(P1)=低執行價格一權利金

期貨價格高於高平衡點的風險=高執行價格一期貨價格+權利金

期貨價格低於低平衡點的風險=期貨價格一低執行價格+權利金

格下跌超過低平衡點時,看跌期權會被要求履約,則得到多頭期貨部位

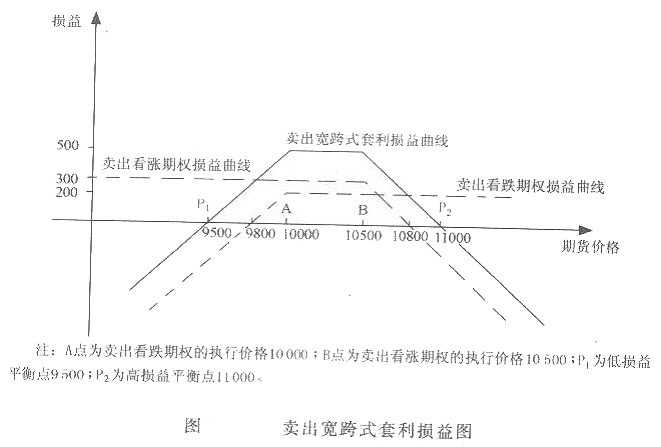

例:某投資者在2月份以300點的權利金賣出1張5月到期、執行價格為10500點的恆指看漲期權,同時,他又以200點的權利金賣出1張5月到期、執行價格為10000點的恆指看跌期權。該賣出寬跨式套利的盈虧狀況見下圖。

由圖可以看出,該賣出寬跨式套利的最大盈利為500個點(即所支付的權利金),P1 (9500點)和P2 (11000點)為盈虧平衡點。當恆指跌破9500或上漲超過11000點時就虧損了。由此可見,進行賣出寬跨式套利,只有在價格波動幅度在一定範圍內才可能盈利,超過這一範圍則會產生虧損。