標準契約

上海期貨交易所白銀

期貨交易單位為15千克/手,最小變動單位為1元/千克;白銀期貨標準

契約的交易單位為每手15千克,

交割單位為每一

倉單30千克,交割應當以每一倉單的整數倍進行。

正式上市

2012年5月10日,白銀期貨正式掛牌上期所,這也是我國上市的第二個貴金屬期貨品種。其一度跳水後再度回升,全天成交超30萬手。

上市意義

1.白銀期貨契約設計大小適中

以白銀價格6-7元/克來計算,一張白銀

期貨契約的價值也就在90000元-105000元之間,如果按

期貨公司規定的保證金12%來計算一般在1萬元左右。對比日本和印度,美國的白銀期貨契約交易單位是相對較大的。和多數品種相比較,就國內白銀

期貨契約的大小設計來看,算得上中規中矩。

2.保證金制度設計有利於提高套保資金使用效率

白銀期貨契約上市運行不同階段的

交易保證金收取標準中,與

黃金期貨設計相同,有4個檔次:7%、10%、15%、20%。該設計有別於銅、鋁、鉛、鋅和螺紋鋼、線材等多檔比例,簡化交易保證金比例,降低最高比例,有利於白銀期貨

套保資金的使用效率提高和最佳化。

3.漲跌停板制度設計上與其他品種有細微變化

當D1、D2

交易日遇到白銀期貨同向單邊

漲跌停板時,在D2日白銀期貨契約的漲跌停板幅度為在D1交易日漲跌停板幅度的基礎上增加6個百分點,提高

幅度比黃金、銅、鋁、鉛、鋅、螺紋鋼、線材都要高1個百分點。

4.限倉制度設計上有利於企業套期保值

影響分析

價格的歷史走勢

從歷史來看白銀價格在20世紀70年代末、80年代初達到了高峰,並誘發了“亨特兄弟事件”。事件中,供需不平衡是銀價歷史高峰誘因,並凸顯出了白銀

市場容量相對較小,較容易受操縱的特點。 首先來看供給端,當時的大環境是自60年代中後期美國政府開始大肆減持白銀,到了1971年美國政府的白銀庫存從1959年的高點6.5萬噸下降到只有5300噸。1965年美國白銀的總供應量到達2.3萬噸,其中1.24萬噸的白銀來自

美國財政部,從那以後財政部退出了白銀市場,總的供給也逐漸回落。由於供應量充足,白銀在70年代初的價格只有1.5美元/盎司左右。

需求方面,整個70年代製造加工業的需求在增加,隨著美國政府白銀

拋售的完結,這段時間白銀的需求遠遠超過了供給,供需缺口曾達到1.3萬噸,而此時“亨特兄弟”認為有利可圖,開始大量買入白銀期貨、

期權契約並囤積白銀

現貨,準備操控

白銀價格。

到1979年底,他們已控制了紐約

商品交易所53%的存銀和

芝加哥商品交易所69%的存銀,擁有1.2億盎司的現貨和0.5億盎司的期貨。在他們的控制下,白銀價格不斷上升

到1980年1月17日,銀價已漲至每盎司48.7美元

1月21日,銀價已漲至有史以來的最高價,每盎司50.35美元,上漲了8倍多。這種瘋狂的投機活動,造成白銀的市場供求狀況與生產和消費實際脫節,

市場價格嚴重地偏離其價值。最後,紐約商品

期貨交易所在

美國商品期貨交易委員會(CFTC)的督促下

對1979至1980年的白銀期貨市場採取措施,這些措施包括提高

保證金、實施

持倉限制和只許

平倉交易等。其結果是降低

空盤量和強迫

逼倉者不是退出市場就是持倉進入現貨市場,當然,由於占用了大量保證金,

持倉成本會很高。當白銀市場的高潮在1980年1月17日來臨之時,意圖操縱

期貨價格的亨特兄弟無法

追加保證金1980年3月27日接盤失敗,白銀價格暴跌收場。 在2011年時,由於歐美

債務危機的影響,白銀的避險需求和

投資需求被市場過度炒作,遊資大量湧入白銀市場,價格一度接近歷史最高點。但隨著歐債危機緩解,遊資逐漸撤離,白銀價格迅速回落,重回20~30美元的震盪區間。白銀的歷史走勢表現出白銀價格走勢易受操縱,

波動幅度大的特點。

投資注意事項

白銀期貨投資應注意三個方面:第一是要清楚地把握白銀的價格波動規律,白銀價格具有高波動性的特徵,白銀價格波動幅度不僅大於黃金價格的波動幅度,同時白銀價格的異常波動較多,幅度較大,

隨機性較強,風險性較大。第二要注意期貨投資的風險特點,

保證金交易和

無負債結算制度對投資者的資金管理能力有很高的要求;第三要結合白銀避險資產和風險資產的特性,根據

期貨趨勢交易的原則,合理選擇交易方向和入市時間。

與黃金期貨關係

由於黃金和白銀均具金融和金屬屬性,價格受相同的因素影響,因此黃金和白銀價格具有很強的相關性,兩者存在比價關係。在交易過程中,

黃金期貨和

白銀期貨存在聯動關係,具體表現在價格的趨同性和方向的一致性。從歷史數據看,黃金和白銀價格的變動率基本在-0.03—0.03之間,白銀價格的變動率稍大於黃金價格的變動率,白銀價格的波動性較大。黃金價格穩定性較強,白銀價格的穩定性較弱,因此白銀的風險性較強。

與黃金及美元關係

白銀與黃金的關係:需求不同決定價格比值變動

黃金和白銀雖然都屬於貴重金屬,因此相關係數高達0.87,但二者的兌換關係不是一成不變的,從1970年初的1盎司黃金兌換18盎司白銀,發展到今日的1盎司黃金兌換42盎司白銀,期間也出現了很多波折,比如1991年2月份,曾創下了1盎司黃金兌100盎司白銀的歷史最高紀錄,同樣1980年1月,也出現過1盎司黃金兌14盎司白銀的歷史最低紀錄。 我們回顧一下出現的三次黃金白銀的比值大幅波動況,2008年7月到08年10月,金價與銀價的比值由51竄到84,黃金相對白銀“變貴”,究其原因,是因為全球金融危機爆發,經濟大幅下滑

探底,白銀的工業需求大幅萎縮,致使銀價下跌44.46%,而黃金同期僅下跌了11.86%;03年5月到06年4月,則是全球經濟活動非常活躍,

大宗商品價格普漲,白銀上漲185.32%,而同期黃金上漲65.66%;第三次爆發於97年的亞洲金融危機,當時大量海外資本湧入美國避險,美元大幅攀升,金價受制,而白銀在經濟成長中價格卻上漲69.56%。總的來看,白銀的漲跌還是非常顯著地受

經濟活動的擴張和收縮的影響,而黃金受的此類影響較弱,更多反映了

保值抗通脹的屬性。

白銀與美元的關係:整體呈現負相關關係

白銀與美元的關係,縱觀過去40年的歷史,70年代初到1982年,從大的趨勢上看,白銀的價格和

美元指數是絕對的負相關;82年到83年以及85年到87年曾出現過兩次短暫的背離,但整體上這種關係一直在延續,直到80年代末。90年代這10年兩者的表現比較撲朔迷離,比較難看出具體的規律,美元指數在80與100之間震盪,而銀價則在5至10美金每盎司的範圍。2000年以來兩者重新回到負相關的關係。所以可以說在過去40年的大部分時間裡銀價都和美元呈現

負相關,特別是最近10年。

影響價格因素

工業需求:白銀的商品屬性將會是最關鍵的因素之一

根據第二章的數據分析可以知道,白銀每年約50%的需求來自工業,雖然

投資需求增長迅速,但仍只占總需求的16.84%。根據GFMS的預測,到2015年白銀的工業使用量將接近其總需求的70%。白銀的商品屬性將會是持續影響白銀價格的最關鍵的因素之一。

投資需求:近十年銀價上漲主要動力

考察過去十年白銀價格變化,2003年白銀價格上漲了28%,主要源於強勁的投資和製造加工需求,特別是從第三季度開始看到明顯的價格上漲。到了2004年白銀價格進一步增長,主要源於投資者對白銀興趣的增長,這一年機構買方投資者在期貨交易所有大量操作。05、06兩年這種趨勢得到延續,特別是06年銀價實現了50%左右的增長,達到了26年的高點,相比黃金,白金作為

貴金屬投資品種

漲幅更大,背後的推動力仍然是

投資需求的增加,一個標誌性的事件是首隻白銀ETF Barclays的iShares Silver Trust在06年4月份出現。07年到08年上半年這種投資趨勢沒有改變,直到08年下半年隨著經濟情況的惡化迅速加劇,白銀工業端的需求放緩明顯,同時白銀作為貴金屬的

保值屬性又不如黃金,所以銀價經歷了明顯的下跌,且幅度大於黃金。儘管銀價在08年後半段發生下跌,但流入三支主要白銀ETF的資金卻創記錄達到9300萬盎司;銀幣獎章的鑄造也創造記錄相比上年增長了63%,達到6500萬盎司,顯示出歐美投資者對實物白銀的極大熱情。隨著經濟環境的改善,銀價在09年以及剛剛過去的10年又分別上漲了50%和80%(歷史第二增長率)。09年的增長主要歸功於ETF和實物白銀的投資,其中09年白銀ETF對實物的持有增加了4040噸,銀幣獎章的製造也達到了2426噸,這些投資主要來源於個人投資者。

成本因素:白銀受成本因素影響較小

由於白銀70%的生產來自於銅、鉛、鋅的伴生礦,因此白銀的獨立生產成本相對較低,而且由於各個產商生產技術的差異,白銀生產成本相差較大。根據2009年的數據統計,全球前16大白銀生產企業生產白銀的平均成本為5.75美元/盎司,較2008年增長約6%,而該年的白銀均價為14.68美元/盎司,下跌約2%。白銀價格與生產成本相差較遠,價格受成本影響較小。

通脹因素:通脹推高白銀保值屬性

為了應付08年金融危機以來的經濟衰退,各國央行不斷擴大資產負債表,推行寬鬆的貨幣政策,向市場持續注入流動性,通脹在全球蔓延,紙幣購買力不斷下降。面對通脹的侵蝕,投資者們不斷買入金銀進行資產

保值,金銀價格不斷走高。

“金銀天然不是貨幣,貨幣天然是金銀”。“亂世買黃金”的思想深入人心,當全球面臨危機的時候,黃金都會被投資者追捧,而白銀同樣作為具有貨幣歷史的貴金屬,也逐漸受到投資者關注。2011年歐美

債務危機大爆發,推升黃金白銀價格的暴漲。此外,我們還需要認識到的是,雖然白銀具有避險屬性,但是由於其工業需求巨大,商品屬性會抑制經濟危機中白銀價格的上漲,投資者需要根據特殊情況具體分析。

全球金融因素:影響優先程度僅次於投資需求

全球金融因素是影響銀價的重要因素,影響優先程度僅此於投資需求,但影響的持續性更強,是中線投資者必須掌握和分析透徹的因素。其中基金持倉量的變化是投資者們需要重點關注的內容。世界上最大的白銀ETF市美國巴克萊資本旗下的IShares Silver Trust(SLV)公司的白銀ETF,它的持倉路線可以作為世界白銀基金持倉路線的很好的樣本。它的白銀持倉量變化往往對白銀價格的中期走勢有很好的指導作用,投資者可以根據它的持倉量的變化來判斷後市中期趨勢的參考。 股票市場是間接的的來影響白銀市場的走勢情況。

需求供給

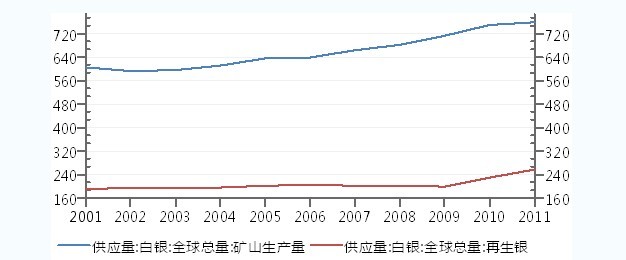

從全球白銀供需數據看,白銀供求基本平衡。圖6是白銀供應圖表(單位:百萬盎司),從圖6可以看到白銀供給中礦山生產量和再生銀生產量在增長。2011年礦山生產量與再生銀產量合計為101830萬盎司。

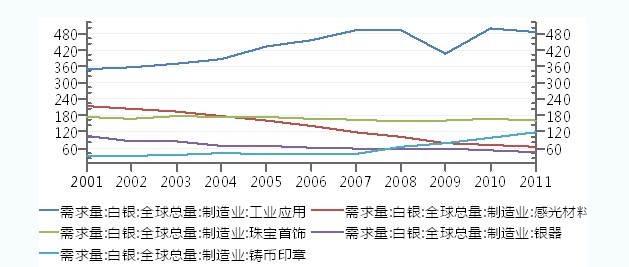

圖7是白銀在製造業的需求圖表(單位:百萬盎司),在這個圖表中可以看到,從2001至2011年,白銀在工業套用方面的需求總體在增長;在

感光材料方面的需求大幅減少;

珠寶首飾方面的需求略有減少,變化不大;

銀器方面的需求量也略有減少;

鑄幣印章方面的需求量顯著增加。

圖8是白銀的投資需求圖表(單位:百萬盎司),可以看到2008年以後

投資需求大幅增長,2011年回落。

白銀需求結構中變化較大的是工業套用、感光材料、鑄幣印章、投資需求。白銀產量能夠滿足製造業所需要的白銀,剩下的就是用於滿足投資需求。如果投資需求減少,可能會出現白銀供給超過需求。白銀投資需求占總需求份額不大,因此,白銀的商品屬性占據主導地,它的

貨幣屬性遠比黃金要小。投資者對白銀認可程度有限,白銀價格大幅上漲可能性不大。

夜盤交易

中國證監會相關負責人2013年4月12日表示,為了推進國內商品市場的國際化進程,方便投資者進行風險管理,證監會擬選擇黃金、白銀期貨開展

連續交易試點。上期所在每周一到周五的晚上9點到次日凌晨2點30分作為連續交易時間。

上述連續交易時間與上海黃金交易所夜盤時間基本一致,也與

芝加哥商品交易所旗下成交量最大的黃金電子盤的活躍時段相吻合。

上期所已經基本完成了連續交易的相關規則制定,並公開徵求了市場意見。在根據徵求意見的基礎上,上期所將正式對外發布。對於連續交易所涉及的夜間資金匯劃、交易系統改造、應急保障等工作,上期所也正在協調有關方面積極準備。

上海期貨交易所於2013年7月5日正式開始黃金、白銀期貨的夜盤交易。

根據白銀的品種特性、市場條件和國內外相關市場的交易時間,上海期貨交易所擬將每周一至周五的21:00至次日凌晨2:30作為連續交易時段。此時段與上海黃金交易所夜盤時間基本一致,並覆蓋了

芝加哥商業交易所集團(CME Group)旗下成交量最大的黃金電子盤的活躍交易時段(台北時間21:00—2:00),及倫敦金銀市場協會每日第二次現貨定盤價時間(台北時間23:00)。連續交易的推出,將有利於國內客戶及時消化國際市場信息,通過國內市場管理風險。