概述

在商品期貨與金融期貨套利品種當中,只有白銀既具有商品期貨的波動性又具有金融期貨的均值回歸性,波動性保證了套利的獲利空間,均值回歸保證金套利的低風險特性,因此作為套利品種來說,白銀是完美的套利品種。

與複雜的外匯、股票、債券、期貨相比,黃金白銀巨觀對沖方向性更容易把握,兩者之間的比價趨勢更有規律,與單邊投機投資收益相比,對沖交易在經風險調整後收益率更高。

套利技巧

炒白銀新投資者要注意以下幾點:

1、善用理財預算,切忌用生活必需資金為資本--賭徒心理特徵:患得患失、沒有節制、過度緊張之人切忌用你的生活資金做為交易的資本,資金壓力過大會誤導你的投資策略,徒增交易風險,而導致更大的錯誤。

2、善用免費模擬帳戶,學習白銀交易--投資家的耐心:等待收益率為正的時刻;初學者要耐心學習,循序漸進,勿急於開立真實交易帳戶,可先試用模擬帳戶。

3、白銀交易不能只靠運氣和直覺--賭徒心理特徵之不聽勸告之人如果您沒有固定的交易方式,那么你的獲利很可能是很隨機,即靠運氣。這種獲利是不能長久的。

4、善用停損單減低風險--軍事家的膽魄和決斷:機會來臨,該出手時就出手。

5、量力而為--經濟學家的理論:懂得資金的管理和發揮資金的最大效益;

6、選擇一個主流的平台和代理商(如果該平台受FSA監管或者NFA監管,說明他們操作和資金流轉上都較為規範和認真,保障了投資者的安全,英國FSA監管最嚴格,)。

基本原理

所有的套利品種中,白銀是非常好的標的資產,相比其他農產品、工業品,白銀套利有以下特點

(1)全球範圍的認同度,自有文明記載以來,無論是首飾消費,還是作為交易用的貨幣,白銀都發揮著重要的作用。

(2)全球統一定價,白銀無論是在已開發國家還是開發中國家、民主國家專制國家,其定價都是一樣的,正是由於定價的唯一性,決定了白銀價差套利一定是回歸的,相比農產品、工業品等產品,由於存在貿易保護等種種原因,不同交易所的價格也往往相差甚遠。

(3)屬性穩定,相比其他標的資產,白銀化學屬性相對穩定,銀無論存放幾百年,永遠不會變質,並且只要規定純度,不同交易所的標的資產完全可以視為一樣的。

(4)投資者結構差異,同樣的商品,為何會有明顯的價差呢?正是由於存在不同的投資者機構群體決定他們對商品價格走勢未來的預期不一樣,上海黃金交易所的投資者以個人散戶為主,而Comex白銀的投資者是以成熟的投資者為主,投資者的結構不同決定了同樣的商品在不同的市場具有明顯的差異。

(5)具有類金融期貨的特點,在期貨套利當中,如果涉及到商品期貨,價差不一定會回歸,投資者想要實現套利的收益就必然會涉及到現貨的交割,而商品交割流程相對複雜,作為一個專業的投資者並不希望牽涉到現貨交割的問題。對金融期貨來說,比如股指期貨是以現金交割,不存在現貨交割的問題,即使未來的國債期貨以現劵交割,但由於國債現劵流動性保值性都非常好,也可近僅似於現金交割。對白銀來說,雖然也是以現貨交割,但由於白銀作為全球的僅次於黃金的硬通貨,流動性保值性都非常好,類似於金融期貨,使得白銀套利機會非常多。

(6)白銀是完美的套利品種,白銀既有類似於金融期貨完全的均值回歸,又有商品期貨較高的收益率,但風險卻與股指期貨套利一樣,屬於低風險的投資策略。

策略方案

價差回歸策略方案

一.策略基本原理

國外市場除了COMEX白銀外還有倫敦銀、香港銀等市場,從流動性和交易成本的角度看,COMEX白銀最適合套利。

國內外白銀價差波動範圍更大,因此固定開平倉點的策略不適合國內外白銀套利,採用震盪類指標作為開平倉信號效果非常好,但本質上都是利用價差回歸策略。

二.收益率分析

國內外白銀套利交易的標的資產為上海黃金交易所白銀TD和COMEX白銀主力契約,國內外白銀套利有以下兩個特點:

(1)報價單位不一樣,計算差價時候需要折算到統一的價格,國內白銀TD按照元/千克報價,而國外COMEX白銀按照美元/盎司報價,因此需要將國外價格*人民幣匯率/31.1035*1000進行折算後在計算價差。

(2)契約單位不一樣,建立頭寸時需要匹配重量,國內白銀TD一手是1千克,而國外COMEX白銀一手契約為5000盎司,由於國外契約遠大於國內契約,建立套利頭寸先確定國外市場契約手數後再確定國內契約手數,此時誤差只有1千克。

不同於黃金價差穩定圍繞0值波動,國內外白銀價差波動範圍更大,因此固定開平倉點的策略不適合國內外白銀套利,考慮震盪類指標作為開平倉信號。

假設初始資金1000萬,考慮外匯因素、交易手續費、金交所延期費,採用布林通道對2011年4月至2012年3月歷史數據進行測試,對國內外白銀採用布林帶震盪交易策略,當價差高於布林上軌做空,當價差低於布林下軌做多。

開倉時採用三倍槓桿資金規模建倉,由於國外白銀契約較大,先計算出三倍槓桿下國外建倉手數,再根據國外持有的規模推算出國內需要買入手數,在這種情況白銀套利單位的誤差只有1千克。

由於白銀行情波動大,需要考慮從盈利的市場抽取紫金彌補虧損的市場,在此不考慮換匯手續費,當國內外一個市場資金少於總資金的30%或者大於總資金的70%時,按照5:5的比例換匯平衡。

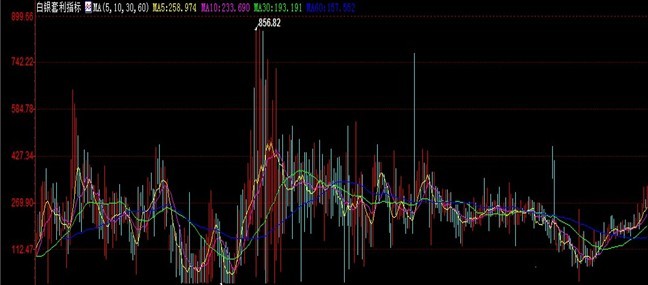

圖一:白銀套利收益率曲線

圖二:圖二:白銀價差走勢圖(2010-2011年)

動態價差回歸策略方案

對國內外白銀價差使用布林帶策略能達到較好的效果,在上文的策略中,我們簡單的以布林帶作為交易策略,並且固定的使用三倍槓桿開平倉進行交易,雖然測試效果良好,但是仍然有改進的空間。

一方面,由於套利交易屬於低風險的策略,三倍槓桿資金利用率並不充分,另一方面儘管國內外白銀價差均值回歸特性穩定,但仍會存在偶爾的價差擴大現象,因此考慮布林帶策略上增加倉位控制。

從價差的波動性來看,國內外白銀價差的均值並不穩定,採用固定點位作為倉位控制的標準不適合(這也是我們採用布林帶策略的原因),因此考慮動態價差回歸策略:

(1)開平倉信號同上文的布林帶策略——即突破2倍標準差上下軌道以三倍槓桿進行交易;

(2)在此基礎上,以布林帶的3倍標準差作為加倉信號——如:做多價差時,價差進一步突破3倍準備差的布林下軌,再加倉。

(3)最大使用5倍槓桿。

收益率分析

同樣,考慮兩個交易所手續費、上海黃金交易所的延期費、匯率因素,假設初始資金為1000萬,對2011年4月至2012年3月歷史數據進行測試:

圖三:

在的布林帶係數下,不考慮衝擊成本的條件下,對2011年4月至2012年3月歷史數據進行測試,剔除白銀跌停日期的價差,在一年不到的時間中價差動態回歸策略收益率為96.2%,比布林帶策略提高18%的收益率。

套利案例

白銀TD和紙白銀套利

2010年11月22日白銀TD和倫敦銀價差是380,這個時候張女士在6295做空白銀TD10手,接著又在紙白銀市場以5915做多紙白銀10KG,

11月29日白銀TD和倫敦銀價差是230,兩邊全部拋,結果張女士獲利380-230=150塊,白銀TD來回一手手續費20左右,紙白銀1000克來回40塊,去掉手續費成本張女士一手淨賺90塊;

白銀TD和倫敦銀套利

2010年11月10日白銀TD和倫敦銀價差是800,這個時候正好是晚上,張女士突然看到價差很大,他在白銀TD市場做空,價格是6480;這個時候又在敦倫銀市場做多,

11月17日白銀TD和倫敦銀價差是260,兩邊同時拋,一手獲利800-260=540塊,白銀TD手續費20左右,倫敦銀20左右,結果一手淨賺500塊;

投資建議

整體來看,對於低風險偏好的投資者可積極參與白銀套利,對於承擔一定風險的投資者可積極參與貴金屬對沖操作。當然更好的操作方法應構建貴金屬組合投資,這樣組合的流動性、組合的Sharp比率也即風險收益比也會更高,資金曲線也更加平穩。