個人信用評分系統(Credit Scoring System)是一套定量評估個人信用風險的套用系統,它通過對個人客戶信息進行量化計算得出信用分值,反映個人客戶的信用狀況。個人信用評分系統廣泛地套用於個人信貸、信用卡、保險理賠等金融業務中,為信用政策的制定、分析、評估、最佳化提供量化支持。

基本介紹

- 中文名:個人信用評分系統

- 外文名:Credit Scoring System

- 中國查詢機構:中國人民銀行

個人信用評分系統(Credit Scoring System)是一套定量評估個人信用風險的套用系統,它通過對個人客戶信息進行量化計算得出信用分值,反映個人客戶的信用狀況。個人信用評分系統廣泛地套用於個人信貸、信用卡、保險理賠等金融業務中,為信用政策的制定、分析、評估、最佳化提供量化支持。

個人信用評分系統(Credit Scoring System)是一套定量評估個人信用風險的套用系統,它通過對個人客戶信息進行量化計算得出信用分值,反映個人客戶的信用狀況。個人信用評分...

信用評分系統(Credit scoring system),指根據借款方的借款與還債歷史、信用狀況等信息給予不同的分數,用來決定是否核准貸款或信用額度的統計、評估系統。...

個人通用信用評分系統基於全國統一的個人信用信息基礎資料庫的數據,採用數據挖掘和統計分析方法,通過綜合考察個人的信用行為特徵,對其還款意願和還款能力進行評估計算得到...

個人信用評分--指信用評估機構利用信用評分模型對消費者個人信用信息進行量化分析,以分值形式表述。...

例如,確定項目的目的是構建個人住房貸款的信用評分模型。2) 確認數據源識別: 在...當然,其最直接的套用就是將信用評分模型反饋到銀行的業務操作系統,指導零售信貸...

個人信用體系就是一套詳細記錄消費者歷次信用活動的登記查詢系統,這是在社會範圍內構建發達的信用消費經濟的基礎,也是大力提倡的金融生態環境建設的支柱之一。個人信用...

個人信用評分--指信用評估機構利用信用評分模型對消費者個人信用信息進行量化分析,...目前徵信系統資料庫中有銀行信用記錄的客戶僅占總體人群的25%,由於銀行信用信息...

《信用評分及其套用》是2006年中國金融出版社出版的圖書,作者是(美)托馬斯。...... 公平信用以及個人隱私保護方面法律等問題...2.7 與信息系統的關係2.8 借款申請表...

發生不良信用時所受處罰與訴訟情況,對個人的信用等級進行評估並隨時記錄、存檔,...如果審核通過,申請人需在10天內登入系統進行激活,否則註冊信息將失效。據悉,自...

1、信用評價是以一套相關指標體系為考量基礎,標示出個人或企業償付其債務能力和...因此,信用評價業務具有明顯的市場特徵。3、系統性。信用評價是一項系統工程。系統...

個人中心 信用評級有何作用? 大公國際信用評級的致命貓膩 收藏 查看我的收藏 ...對於一般用戶,BU評級是一個永久免費的評價、查詢系統,當我們準備購買某個產品和...

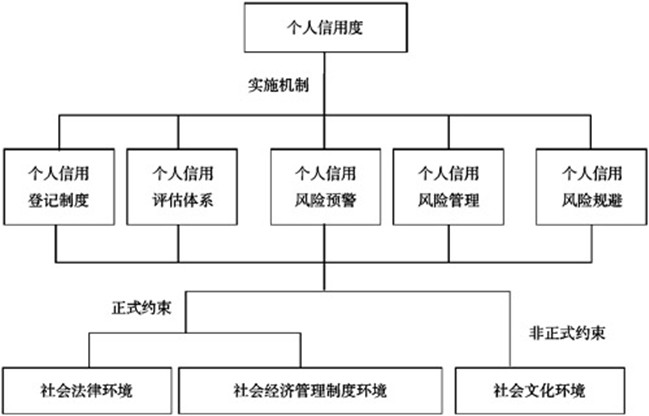

配合個人信用制度的實施,應由權威機構統一制定我國的個人信用評估標準,由信用評價機構運用科學合理的評估方法,在建立個人信用檔案系統的基礎上,對每一位客戶的授信...

從1996年開始參與信用評分系統開發,曾在渣打銀行等多個跨國金融機構擔任風險模型...風險管理方法和信用評分建模技術、培養風控人才和團隊,專注研究消費金融和個人信用...

▪ D級 3 評定流程 4 評定內容 5 個人等級 6 國家信用評級 信用...4.稅控裝置及防偽稅控系統的安裝、保管、使用。(四)稅款繳納情況 ...

淘寶信用等級淘寶信用等級介紹 編輯 淘寶網會員在個人交易平台使用支付寶服務成功...逾期未打分則視為放棄,系統不會產生默認評分,不會影響賣家的店鋪評分。...

個人中心 收藏 查看我的收藏 0 有用+1 已投票 0 淘寶信用評價體系...2009年淘寶信用評價系統升級:2009年9月24即日起,淘寶網所有店鋪違規、產生糾紛的...