簡介

解禁股是指限售股過了限售承諾期,可以在二級市場自由買賣的股票。

法規

按照證監會的規定,

股改後的公司原

非流通股股份的出售,應當遵守下列規定:(一)自改革方案實施之日起,在12個月內不得上市交易或者轉讓;(二)持有上市公司股份總數5%以上的原

非流通股股東,在前項規定期滿後,通過

證券交易所掛牌交易出售原非流通股股份,出售數量占該公司股份總數的比例在12個月內不得超過5%,在24個月內不得超過10%。取得流通權後的非流通股,由於受到以上流通期限和

流通比例的限制,被稱之為

限售股。

影響

解禁股是

大小非,

股價,所以它會通過下調價格達到這種平衡,另則是因為大小非的成本極低,以股票價格來講有極大的獲利空間,也使它有較強的拋售意願,股票短期波段主要是取決於供求關係,一旦大小非拋售,其它的投資者不願意接盤,就會出

海通證券那種連續

跌停的走勢. 除了

國家股沒有太大的拋售壓力外,其它小非的限售股上市後多數採取的措施,事實就是這樣的,特別是限售股解禁後使現有的流盤

股本增加的越大的股票,跌幅越大。

解禁股

解禁股分類

小,即小部分。非,即限售。小非,即小部分禁止上市流通的股票。反之叫

大非。解禁,即解除禁止。小非解禁,就是部分

限售股票解除禁止,允許上市流通。當初

股權分置改革時,限制了一些上市公司的部分股票上市流通的日期。也就是說,有許多公司的部分股票暫時是不能上市流通的。這就是

非流通股,也叫限售股。或叫限售A股。其中的小部分就叫小非。

解禁股

解禁股大非:即

股改後,對股改前占比例較大的非流通股.限售流通股占

總股本5%以上者在股改兩年以上方可流通.小非:即股改後,對股改前占比例較小的非流通股.

限售流通股占總股本比例小於5%,在股改一年後方可流通.關於占股比例多少和限售時間關沒有明確的確定,只是業內一種通俗的說法。

限售股上市流通將意味著有大量持股的人可能要拋售股票,

空方力量增加,原來持有的股票可能會貶值,此時要當心.最大的“

莊家”既不是公募基金,也不是私募基金,而是以低成本獲得

非流通股的大小股東,也就是所謂的“

大非”“小非”。其中作為市場最有發言權的則是控股

大股東——他們對自己企業的經營狀況最為了解,但股改之前大股東及其他法人股東的股份不能流通,所以他們對公司

股價既不關心,也無動力經營好上市公司。

不過,經歷去年的

股改洗禮,越來越多的“大非”“小非”已經或即將解禁流通,這些大股東們

增持還是

減持公司股票,能相當程度地反映公司是否具有投資價值。持有上市公司股份總數百分之五以下的原

非流通股股東,可以無需公告的限制而套現,廣大投資者無從得知具體情況。所以,

限售股持股比例偏低、股東分散、有較多無話語權“小非”的上市公司是值得重點警惕的對象。

解禁股

解禁股持倉策略

不少投資者將大半年市場暴跌歸咎於

大小非減持,即便實力雄厚如基金都對大小非忌憚三分。二季報中,不少基金透露出對大小非的“恐懼“。其中華寶增長基金經理牟旭東便提到:“隨著

股改產物——大小非的解禁,原有的市場格局正在被打破,一直以秉承各種投資理念著稱的各類

基金管理人將首次面對新的挑戰。”他還提到,面對

大小非解禁,基金的資金優勢將不復存在,

股價的定價權將會適當轉移。按照年初機構測算,以當時股價計算,解禁股數額高達3.3萬億元,當時

基金總資產規模與此相當,為3.28萬億元,一旦大小非“放手”

減持,對基金而言也是難以承受之重。

分析人士指出,由於大小非這些

產業資本手中握有巨量的股票資產,因此基金在投資時也要看它們的眼色行事。長城證券基金分析師閆紅坦言,基金追求的目標是淨值增長,因此它會關注各種影響股價的因素,而對A股市場來說,

大小非減持是制約市場走向的重要因素之一,基金在操作時不可能不考慮這方面的影響。

自從《上市公司接觸限售存量股份轉讓指導意見》實施以來,兩市大宗交易平台成了

大小非一個便利的

減持平台,對於我們而言,這也是觀察大小非減持的一個重要視窗。統計顯示,兩市共有99家公司通過大宗交易平台出售手中股份,其中被減持最多的個股是中國平安被8次減持,共成交3346.9萬股,

成交金額達到168391.58萬元。興業銀行和中國人壽緊隨其後,分別被減持81138.29萬元和56487.55萬元。

基金當然不可能完全拋棄中國平安這種大

藍籌股,不過在解禁前後也會選擇性地適當迴避。中國平安在3月3日解禁了277659萬股,以當時

股價計算,

市值超過2000億元,對其股價形成較大的壓力。不過該股解禁的主要是

首發限售股,理論上說來原始成本比大小非高,因此

減持壓力相對較小。

從上證所

贏富數據來看,在解禁之前,中國平安遭到基金大肆拋售。從年初以來截至2月28日,基金整體淨賣出122.4435億元之巨。不過在解禁當天,基金卻逆市淨買入3.5907億元。

之後基金一路

增持中國平安。根據贏富數據統計,二季度末,中國平安的基金持股數大幅增長了23921.381萬股,而

重倉中國平安的基金數量也從一季度的34家躍升到71家,持股數量

環比大幅增加了76.89%。原來持有中國平安的基金中,建信成長、世紀分紅、建信最佳化配置 、華夏優勢、長城久泰、光大量化核心等6隻基金逆市增持該股,持股數量分別較一季度增加95.7%、29.0%、24.9%、21.4%、10.8%和0.8%。而一季度已經重倉中國聯通(600050)的基金中,只有13隻基金小幅

減持了該股,其中減持比重較大三隻基金分別是招商安本增利 、興業趨勢以及寶康靈活配置。

興業銀行的遭遇與中國平安相差無幾。該公司解禁了297900萬股首發戰略

配售股,當時市值超過1500億元。解禁前一個月,基金有13.7445億元出逃該股票,但解禁當天卻大幅增倉6.4362億元,受此推動興業銀行當天

股價逆市上揚3.54%。

以來兩市大宗交易平台

頻繁交易興業銀行,

減持金額達8.11億元,僅次於中國平安。相比之下,基金4月22日以來卻淨買入該股超過11億元。

然而從基金二季報來看,基金的

持倉數量較一季度大幅減少了9321萬股,

重倉基金也從原來的48家下降到33家。一季度重倉興業銀行的基金中,有12隻出現了減持,其中基金金泰(500001)、中信經典以及世紀分紅的減持幅度最大,分別較一季度減少81.3%、31.9%和28.6%。

相反,華富成長趨勢 、光大新增長、華寶收益卻出現明顯增倉,持股比重較一季度分別增加了83.7%、56.0%、42.3%;而三隻新進基金大成創新成長、嘉實成長收益 和國投瑞銀成長二季度分別持有興業銀行23041.07萬股、8724.37萬股和4395.7萬股。

區別對待二線藍籌

二線藍籌——巴士股份、恆寶股份(002104)以及西水股份(600291)、金龍汽車(600686)等在大宗交易平台也頻頻遭遇

減持。其中巴士股份合計成交52254.94萬元,恆寶股份、西水股份也分別成交了31401.29萬元、27753.58萬元。

雖然巴士股份今年並沒有

限售股解禁,不過3月31日將有33811.62萬

大小非開始加入流通行列。今年一季度該公司前十大

流通股東中有兩家基金,分別是嘉實滬深300指數基金和工銀瑞信核心價值 股票型基金,持股數占流通股的比重分別為0.66%和0.41%。然而數據顯示,二季度末,已經沒有

基金重倉該股票了。不過據上證所贏富數據顯示,一季度末時該股券基

持倉比重為2.21%,而到了二季度末增加到了2.3%。

恆寶股份年初解禁3257.06萬股首發原股東限售股,而4月22以來它在大宗交易平台亮相總共亮相了六次。與巴士股份不同,該股票受到了基金的熱情擁戴,幾隻基金頻繁進出,更有基金無畏解禁,大幅增倉該股票。

2007年底時恆寶股份前十大

流通股東總共有

嘉實主題精選 、嘉實策略增長 和申萬巴黎新經濟 三隻基金,分別位列第一、二和第四流通股東。2008年一季報中,該公司前十大流通股東中新增了基金泰和(500002)、申萬巴黎新動力 和

中小板交易型開放式指數三隻基金,除了嘉實策略增長退出前十大流通股東之列以外,嘉實主題精選也減持了143.72萬股。不過申萬巴黎新經濟卻增倉125.06萬股,成為第四大流通股東。

而據恆寶股份最新中報顯示,前十大流通股東中,

嘉實主題精選再次上升至第一大流通股東,它在二季度中大幅增倉了600.03萬股;申萬巴黎新經濟位列第四,同樣增持了176.64萬股;而申萬巴黎新動力輕微減倉1.43萬股成為第九大流通股東;嘉實策略增長再次進入前十大流通股東之列,持有該公司129.37萬股。

市場操作

“解禁股的走強,很大程度上與機構趁低獲取廉價

籌碼有關。”天相投顧首席

策略分析師仇彥英表示。

“推動解禁股票走勢強勁最重要的因素還是股票價格,前期

大小非的拋售壓力,導致了

股價的加速下跌,其

價格優勢也更明顯。”

廣發證券策略分析師游文峰也表示,從近期解禁股的表現來看,是

大小非解禁壓力短期的釋放,2009年、2010年是大小非解禁最兇猛的兩年,所以

減持的壓力仍然存在。他分析,

金風科技的走強是機構看好,公司的潛力比較大,因為拋售壓力被提前反應,所以其股價並沒有大幅下跌。實際上也釋放了短期壓力。目前的環境下,再尋找其他合適的投資機會確實比較難。

不過,在年末的這輪大小非解禁高峰中,大量的公司出現驚天大逆轉,其中的真正原因是什麼,在普通的投資者眼中,依然是迷霧重重,外人很難知道其中的真相。

一位私募基金人士表示,近期大量

限售股上市當日不跌反漲,甚至放出

天量,其原因存在以下幾種可能性。

第一種可能是,國家在營造氣氛,以減輕股市2009年的解禁壓力,如果

海通證券、

金風科技等在限售股上市後不跌反漲,必然能夠增強投資者的信心。此前,國家推出“四萬億”計畫,拯救經濟,並多次出台利好政策,但股市依然再度走弱,就與

大小非的拋售有著直接的關係。如果能夠樹立幾個標桿,那么,就有利於緩解市場對於限售股解禁的擔憂。

第二種,

限售股解禁的相關的機構,刻意在營造氣氛,以維持

股價。比如,

產業資本本身認識到股價的低迷或者估值合理,而套現又找不到合適的投資渠道,於是他們不願再賣出,並通知一些機構將有利好訊息出台,讓基金等機構去幫忙接盤。

第三種,確實有機構認為,由於前期解禁壓力太大,股價已經充分提前反映了這種壓力,導致了獲取廉價

籌碼的機會。

第四種,解禁股相關機構製造陷阱,比如機構根本賣不出去,他就反向操作,讓股民盲目追進,然後再找機會拋售。

在

海通證券與

長江證券之前,金融解禁股的二級市場表現已經呈現出“拐點”。12月25日,中國

太保15.8億股有限售條件流通股上市流通,股價在開盤瞬間創出上市新低後便毅然轉頭向上,並於次日收出

大陽線。

解禁股

解禁股與

海通證券和

長江證券解禁股強勢表現形成對比的是並沒有面臨接近壓力的中信證券。在與海通證券的估值的比價中,中信證券略處下風。

數據顯示,海通證券總市值相當於中信的49%,靜態PB1.69倍,相對中信2.45倍的PB有31%的折讓,也遠低於行業平均4.9倍PB。中信證券PB在上輪熊市中的2005年達到2倍的最低點,也略高于海通證券目前估值水平。

分析師對於中國人壽的大舉拋售理解為“換倉”,並認為“在目前二級市場的估值情況下,以及保監會鼓勵險資增持的背景下,中國人壽不大可能如此大幅度高調

減倉”,而換倉的對象很有可能就是“近期

超跌的解禁

金融股”。

明年

限售股解禁涉及808家上市公司,解禁股數為1706億股,按照昨日收盤價計算,相對應的

解禁市值約為2.2萬億元。與今年相比,上述數據分別

環比減少 33.7%、40.3%和59.5%。

目前A股

總市值約25.5萬億元,按此計算明年A股的解禁市值占總市值的比例僅為8.5%。僅從上述數據而言,明年整體的解禁壓力要明顯低於今年。

市場研究

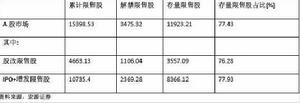

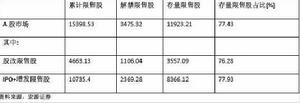

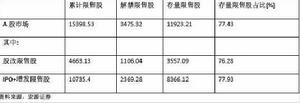

截至2008年11月7日,A股市場累計限售股15398.53億股,已經解禁3475.32億股,存量限售股11923.21億股,存量限售股占比77.43%。其中,累計產生的

股改限售股4663.13億股,已經解禁1106.04億股,股改存量限售股3557.09億股,股改存量限售股占比76.28%;累計產生的IPO和增發限售股10735.4億股,已經解禁2369.28億股,IPO和增發存量限售股8366.12億股,IPO和增發存量限售股占比77.93%。

即使在A股市場整體下跌高達72.83%的情況下,A股市場的存量

限售股仍然十分龐大,是

解禁限售股的3.43倍。截至2008年10月底,A股市場的

存量資金是16990億元,而A股市場的

流通市值為37050萬億,1:2.18的比例對於A股市場07年至今的歷史數據而言明顯偏低,最高的07年7月份曾經到達1:5.99。A股存量限售股比較龐大,未來的2-3年內預期的1.70萬億的存量資金要支持11.2萬億的

總市值。有兩種情況可以避免這樣的比例發生:一是A股市場繼續大幅下跌,直至比例基本合適;二是場外資金加速流入A股市場,但是在“賠錢效應”和“短視”的情況下,基本上可以排除二級市場的普通投資者大規模入市,厚望只能寄托在

產業資本的增持、回購和

併購重組上。

截至2008年11月7日,A股市場解禁限售股累計減持的數字無從統計(交易所公布的數據不全面),僅有的是中國證券登記結算公司公布的

股改限售股減持數據。截至9月底,A股市場股改解禁限售累計減持267.89億股,占全部解禁數量1094.40億股的24.48%%。其中,

大非(持有限售股數量占比高於5%)累計減持80.63億股,占全部已經解禁數量673.26億股的11.98%;小非(持有

限售股數量占比低於5%)累計減持187.26億股,占全部已經解禁數量421.14億股的44.46%。

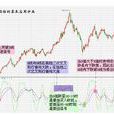

圖表4中的

減持數據再次驗證了我們前期策略報告《短期(9月、10月)

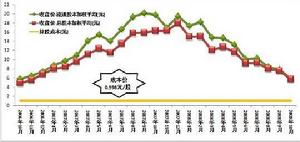

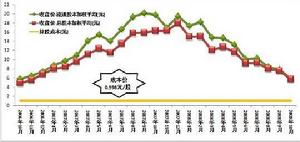

大小非減持必然加速》中的觀點。限售股的減持軌跡比較明顯,即小非減持意願強於大非,在A股反彈幅度比較大的7月和9月減持大比例增加。具體來看,9月單月減持比例上升到42.66%,而8月份的單月減持比例僅為2.23%。其中大非單月的減持比例基本平穩,為11.98%,而小非單月的減持比例在9月為193.04%,創下小非單月減持比例的新高,而此前的最高值為7月份的151.91%。

圖表 3:截至2008年9月滬深兩市

股改限售股解禁、

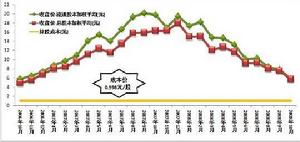

減持統計 限售股減持的深層次原因主要有兩個,即利潤空間巨大導致的主動減持和企業流動性緊張導致的被動減持。根據07年深圳

交易所報告公布的32家公司的抽樣統計數據,股改

限售股平均

初始成本為1.79元/股,如果綜合股改

送股和分紅,股改限售股的平均成本在0.988元/股,其中有6家公司的持股成本為零。而07年10月底A股的

平均股價是19.75元/股(

流通股本加權平均),即使截至08年10月底的5.82元/股的平均股價,如果不考慮近幾年的投資回報,限售股利潤空間依舊較大,所以主動減持動力雖然減少了但是仍然存在。其次,在國內企業整體流動性緊張的情況下,預付和應收項目急劇增大,包括家具、玩具和紡織在內的多個行業公司破產倒閉,

減持限售股挽救企業生存空間則形成被動減持。

2008年第三季度902家可比的製造業公司經營性現金流

環比下降44%,而當期的歸屬母公司股東的淨利潤環比下降43.23%,現金流的緊張導致製造業公司或不以盈利為第一目標被動減持

解禁限售股。

三、延期減持,股東“維穩”策略的第一步

截至2008年11月7日,滬深兩市累計34家A股公司發布延期減持公告,其中比較活躍的月份出現在6、7和8月,共28家公司。公布延期減持公告後,二級市場股價表現比較抗跌,但是只是形成短期的反彈效應,隨著

大盤的連續爆挫,這些公司在後期有連續的

補跌。從延期減持公司大股東的控股比例看,整體持股比例比較低,如*ST梅雁只有11.24%;從

實際控制人看,60%以上的公司實際控制人為國資委;34家A股公司中80%以上的完成增發或有增發意向。誠然,延期

減持並沒有大規模的發生,對A股的影響也是“維穩行情”的短期反彈。

圖表 4:2008年5-9月大小非減持明細[%] 四、控股股東

增持,

產業資本對A股估值進一步分歧

截至2008年11月7日,滬深兩市累計155家A股公司發布股東增持公告518次,增持股份參考市值250.46億元,其中8月、9月是公司股東增持的多發期,完成增持金額161.02億元,占全部參考市值的64.29%。

從上市公司增持過程看,增持的多發期與延期

減持的多發期都主要集中在7月、8月和9月,時值A股正處於“奧運維穩”過程中。頻繁的政策利好和股東的市場操作對二級市場的“維穩”起到了關鍵作用。但是,進入10月上市公司股東增持明顯減少,特別是

外盤的劇烈下跌和可預見的A股公司三季報業績嚴重下滑導致A股暴跌,股東增持缺乏動力,10月份僅23.13億元,11月份僅3.12億元,

同比減少46.04%。1996年-2008年A股公司股東增持數據顯示:整體上看,增持金額不斷增加,但是在股市大漲的2000年和2007年,由於市場整體估值

高企,股東放棄了增持操作;在05年、06年和08年,增持明顯方法,顯示A股公司股東對二級市場的

股價存在分歧。關鍵的,如果指數繼續下跌,則股東增持將進一步放大,減小了股價的下跌空間。

市場現狀

解禁股成香餑餑 再遭資金瘋搶

2010年國慶節前夕,市場各界人士都在紛紛議論今年四季度A股市場面臨的來自三方的解禁狂潮:第一方是農業銀行領銜的

新股IPO時的三個月機構

網下配售股解禁;第二方是中國神華、建設銀行和中國石油三大巨頭領銜的千億

限售股解禁;第三方是創業板首批28家公司首發原股東限售股解禁。

面對巨量解禁壓力,市場是人心惶惶。然而,當解禁狂潮真正開始上演的時候,投資者才發現,之前只是自己臆想出來的一場 “災難”,預計的

股價大跌不僅沒有出現,反而是解禁股在解禁當日遭到大資金瘋搶,股價大幅飆升,甚至創出新高。

網下配售股

遊資哄搶機構惜售。

IPO重啟以後,首發機構

網下配售股一直被視為對

個股短期股價的最大“殺器”。由於參與認購的機構存在較大的

套利空間,他們賣出對股價影響極大,因此涉及首發機構配售解禁的個股,在解禁當日股價都會出現大跌。然而在國慶節後,這種令人恐懼的現象卻突然逆轉了。壹橋苗業在2010年10月13日有首發機構

配售股解禁,然而在解禁前的10月11日,當農業股集體調整時,該股卻強勢

漲停,

做多資金絲毫不畏懼即將到來的解禁壓力。而到了解禁的13日,雖然壹橋苗業

低開高走,最終大跌5%以上,但從當日

交投情況來看,

成交量並未大幅增加,面對賬面

浮盈翻倍的巨大誘惑,配售機構選擇了堅定持股。

如果壹橋苗業表現尚可的話,那么同樣涉及機構配售股解禁的盛路通信的表現則讓人眼前一亮。解禁當日,盛路通信與其他新股走勢一樣,大幅

低開,但是在巨大

買盤的推動下,該股

尾盤不可思議地快速沖高,最終上漲5.08%。

面對巨大的解禁壓力,到底是哪路資金如此不懼風險,勇於接盤?也許從壹橋苗業近期的

交易席位可以找到答案。10月11日壹橋苗業漲停,國泰君安

交易單元瘋狂買入1432.45萬元,而近來表現搶眼的東方證券杭州體育路以及宏源證券杭州浙大路等4家營業部累計買入1500多萬元。解禁當日,遊資大佬紛紛現身,中信證券上海淮海中路、申銀萬國上海東方路以及中信證券上海東方路瘋狂搶籌,累計買入金額超過2000萬元,而賣出席位則沒有懸念,清一色為機構席位。不過從賣出金額來看,其實機構也屬於惜售,前五大賣出方賣出金額合計4500萬元,約54萬股,僅占總解禁量的5%。

業內人士稱,目前市場極為活躍,雖然解禁股有較大拋售壓力,但是有了資金的積極接盤,走勢自然不會差。而從

大盤股以及有解禁預期的創業板個股走勢來看,這點體現得更為明顯。

大盤股

無視巨量解禁 農行大漲5.7%。據《每日經濟新聞》記者統計,在今年四季度,共有7隻大盤股解禁量超過了50億股。其中,近期有巨量

限售股解禁的有中國神華145.11億股、農業銀行50.32億股、建設銀行1332.62億股以及中國石油1575.22億股。目前中國神華和農業銀行已經於10月中旬率先解禁,而他們在解禁當日的表現讓市場大吃一驚。10月11日,中國神華145.11億限售股解禁。當天,中國神華

股價絲毫未受影響,大幅

高開,盤中漲幅一度逼近8%,雖然收盤前略有跳水。

業內人士表示,從目前情況來看,第一批28隻個股中已有金亞科技、機器人等多名董事、監事以及高管離職,他們是否真的會

減持,目前還難以判斷,不過從市場熱度來看,即便他們減持,也不會對股價造成太大影響,成長性較好的個股甚至有繼續走強的可能。這場看似“猛於虎”的創業板解禁潮,在市場資金的不斷追逐下,或許將演變成一場“喜劇”。

限銷

2011年解禁整體分布相對均勻,整個一季度是明年解禁壓力最大的季度,月均

解禁市值約1621億元。根據市場走勢與解禁市值成負相關的數據統計不難看出,2011年一季度、8月和12月或對應相應的階段性高點。

實際解禁壓力仍不小 雖然明年的解禁市值只有今年的41%,但考慮到中石油、中國神華等

首發限售股占到解禁市值的半壁江山(中國石油約1.8萬億元,中國神華約3500億元),而上述

國有股考慮到行業屬性等戰略要素,實際拋售壓力幾乎為零,因而明年的實際解禁壓力不大。從解禁股結構上看,明年首發原股東

限售股份占比為51.4%,

股改限售股份占比為18.6%,

定向增發限售股份占比為18.1%,其餘類型占比很小。其中

新老劃斷之後 (即股改後上市的IPO公司)的“

大小限”成為限售股解禁的主要群體。其中,

國有股含量要明顯小於今年,因而明年以

中小板、創業板為主的解禁壓力不容忽視。

解禁股

解禁股大宗交易為重要

減持手段 區別於二級市場的直接拋售,大宗交易平台成為限售股套現的主要途徑。滬深

交易所大宗交易平台也顯示,在

解禁市值較高的月份,如今年11月份大宗

交易額也創紀錄地達到235.2億元,占當月解禁市值1.2%,而解禁壓力最小的2月份僅成交23.86億元,占當月解禁市值的1.44%。由於解禁壓力主要集中於創業板、中小板等

中小市值為主的公司,考慮到二級市場單日

量能的限制,預期明年大宗交易占解禁市值的比例將進一步提高。以今年10月首批創業板解禁的情況來看,“折價”甩賣成為主流,普遍折價幅度在5%-15%。

解禁占比大的公司需警惕 明年個別股票的解禁壓力突出是一大看點,其中解禁股占流通A股比例較高的A股宜警惕,目前IPO後的

中小板和創業板公司

流通股比例通常在30%左右,一旦

限售股解禁,相當於

流通盤擴大一倍以上。從

持股結構來看,

股權分散也加大了不確定性。中

小盤股股價在今年的

結構性行情中水漲船高,過高的估值或加大限售股的套現意願。明年限售股比例超過流通股300%以上的公司有美邦服飾(002269,股吧)、濮耐股份(002225,股吧)、海康威視(002415,股吧)、

四維圖新(002405,股吧)、勝利精密(002426,股吧)、滬電股份(002463,股吧)、廣發證券(000776,股吧)、外高橋、鹽湖集團(000578,股吧)等公司。此外,許多公司限售股為

定向增發的

網下配售股,其套現壓力反而更大,相關定向增發比例較高的公司有盾安環境(002011,股吧)、貴航股份、棱光實業、泛海建設(000046,股吧)等。

解禁股

解禁股 解禁股

解禁股 解禁股

解禁股 解禁股

解禁股 解禁股

解禁股

解禁股

解禁股 解禁股

解禁股 解禁股

解禁股 解禁股

解禁股 解禁股

解禁股