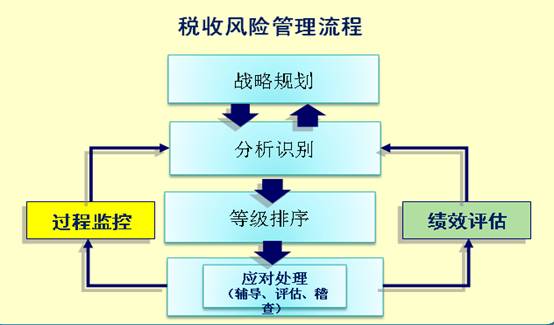

稅收風險管理的基本內容包括目標規劃、信息收集、風險識別、等級排序、風險應對、過程監控和評價反饋,以及通過評價成果套用於規劃目標的修訂校正,從而形成良性互動、持續改進的管理閉環。

(一)制定目標規劃。要結合稅收形勢和外部環境,確定稅收風險管理工作重點、工作措施和實施步驟,形成系統性、全局性的戰略規劃和年度計畫,統領和指導稅收風險管理工作。

(二)收集涉稅信息。各級稅務機關要落實信息管稅的工作思路,將挖掘和利用好內外部涉稅信息作為稅收風險管理工作的基礎。注重收集巨觀經濟信息、第三方涉稅信息、企業財務信息、生產經營信息、納稅申報信息,整合不同套用系統信息。建立企業基礎信息庫,並定期予以更新。對於集團性大企業,還要注重收集集團總部信息。

(三)開展風險識別。各級稅務機關要建立覆蓋稅收征管全流程、各環節、各稅種、各行業的風險識別指標體系、風險特徵庫和分析模型等風險分析工具。統籌安排風險識別工作,運用風險分析工具,對納稅人的涉稅信息進行掃描、分析和識別,找出容易發生風險的領域、環節或納稅人群體,為稅收風險管理提供精準指向和具體對象。

(四)確定等級排序。根據風險識別結果,建立風險納稅人庫,按納稅人歸集風險點,綜合評定納稅人的風險分值,並進行等級排序,確定每個納稅人的風險等級。結合征管資源和專業人員的配置情況,按照風險等級由高到低合理確定需採取措施的應對任務數量。

(五)組織風險應對。要按納稅人區域、規模和特定事項等要素,合理確定風險應對層級和承辦部門。風險應對過程中,可採取風險提醒、納稅評估、稅務審計、反避稅調查、稅務稽查等差異化應對手段。風險應對任務應扎口管理並統一推送下達。

(六)實施過程監控及評價反饋。要對稅收風險管理全過程實施有效監控,建立健全考核評價機制,及時監控和通報各環節的運行情況,並對風險識別的科學性和針對性、風險等級排序的準確性、風險應對措施的有效性等進行效果評價。要將風險應對效果納入績效考核體系。加強對過程監控和評價結果的套用,最佳化識別指標和模型,完善管理措施,提出政策調整建議,實現持續改進。要全面歸集分析稅務總局定點聯繫企業稅收風險的性質及成因,提出風險防控建議,反饋給企業集團。