概述

在整個產業鏈中,矽料尤其是高純度的矽料毛利率最高。由於近年來光伏產業的快速發展,矽料出現供不應求的狀況,矽料的價格更是節節攀升。2008年初從以工業矽為原料提純後所得的多晶矽價格已經上漲至約300美元/公斤,部分高純度

多晶矽甚至達到500美元/公斤。其次是矽片生產的

利潤率較高,而組件生產和工程安裝利潤率最低,約為10%左右。

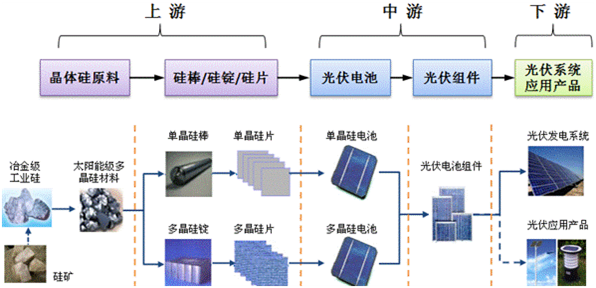

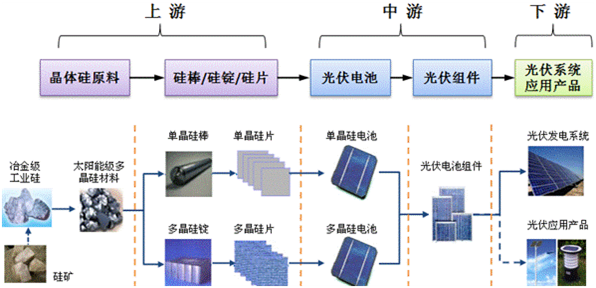

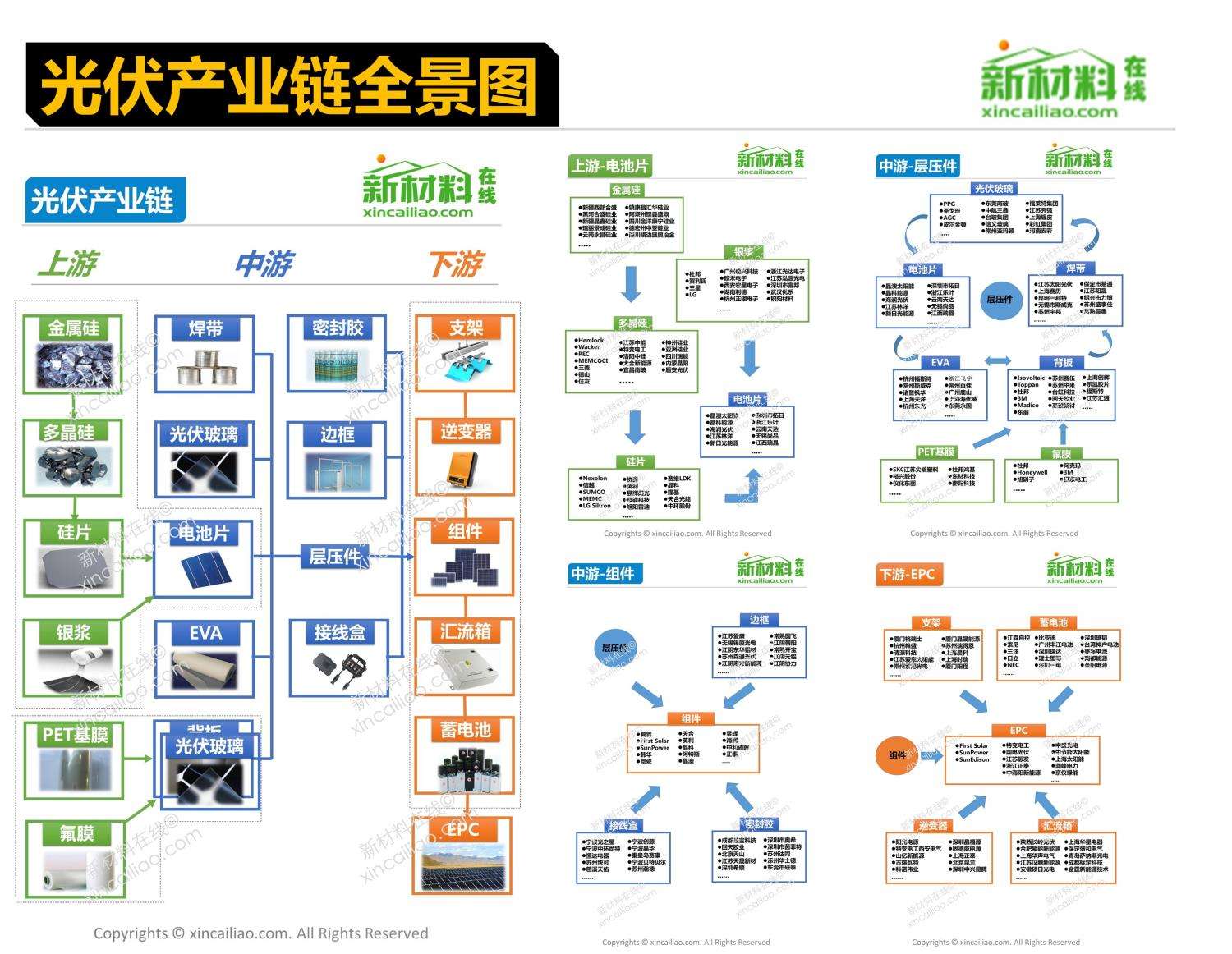

光伏產業鏈

光伏產業鏈目前,大部分光伏企業的產品集中在

矽片、

電池片和

電池組件,以及套用系統方面。矽料的利潤增長點主要是來自高純度的多晶矽,而純度較低的工業矽(純度為98%~99%)則價格極為低廉。

工業矽料的生產主要在開發中國家進行,是產業鏈中高能耗、高污染的一環。工業矽料經提純後得到高純度的矽料(純度在99.9999%以上)則價格高昂。高純度矽料的供應商主要來自美國、德國和日本的公司。隨著光伏產業的發展,這些公司有擴大高純度矽料產能的趨勢,如美國HSC公司(Hemlock Semiconductor Corporation)的多晶矽產能將從目前的1萬噸增加到2008年的1.45萬噸,預計2010年擴產至1.9萬噸;另一家公司MEMC公司(MEMC Electronic Materials Inc.)的產能也將由4900噸提高至2009年的8000噸。

在全球能源需求不斷升高,傳統能源價格居高不下以及環境問題關注度不斷提升的背景下,可再生能源在全球範圍內得到快速發展。中國太陽能光伏產業也取得了驕人成績,湧現了

無錫尚德、江西賽維等一大批優秀太陽能光伏企業。但中國整個太陽能光伏產業發展卻不盡如人意,存在核心技術落後、產業鏈發展不平衡、

產品附加值低等問題。而產業鏈的發展與產業前景關係密切,正確認識我國太陽能光伏產業鏈發展現狀與問題,是推動國內光伏產業健康發展的條件。

現狀

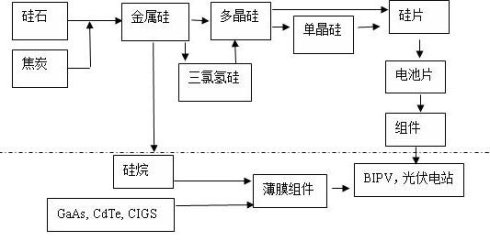

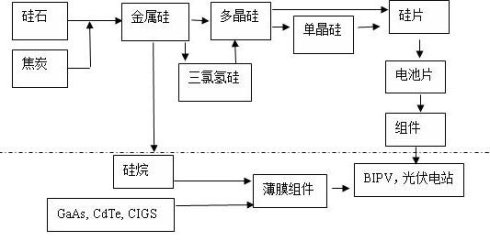

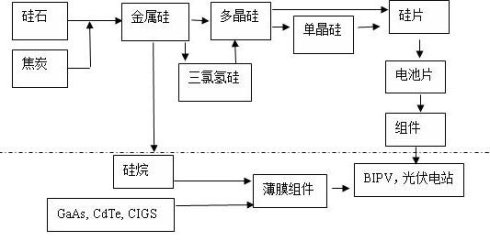

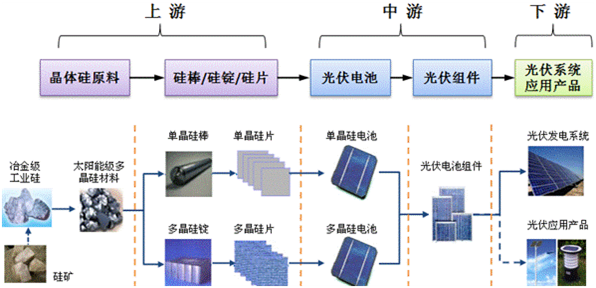

構成

目前我國太陽能光伏產業已經形成比較完整的產業鏈,特別是在太陽能電池製造方面已經達到了國際先進水平。光伏產業主要分為晶體矽與薄膜電池兩大類,其產業鏈分別為:

晶體矽產業鏈:

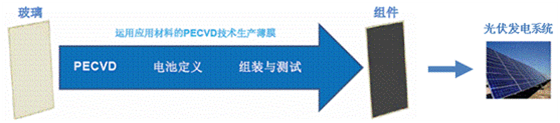

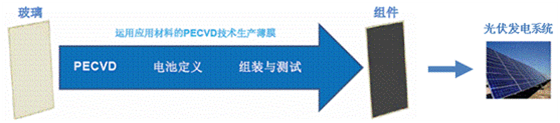

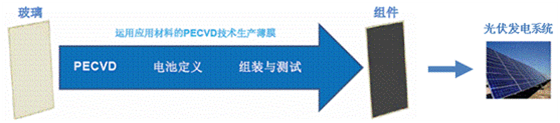

薄膜電池產業鏈:

發展現狀

2006—2007年,陸續共有10家中國光伏企業在海外上市。見表1。其中8家在美國上市公司的市值已達到200億美元。2007年,我國已有500多家光伏企業和研發單位。但產業鏈各個生產環節差別較大,行業主要集中在產業鏈中下游。

1、國內多晶矽原材料生產技術落後,且產量供應不足,多依賴國外進口

多晶矽製造業是光伏產業鏈的首端,是影響整個產業發展規模的重要環節,也是目前限制我國光伏產業發展的瓶頸。

我國

多晶矽生產技術主要基於改良的西門子法,由於工藝落後,能耗比高於世界先進水平。國內多晶矽原材料生產產量嚴重不足,如2006年全國需求量5000噸,實際產量不足300噸,遠不能滿足國內需求。同時,多晶矽原材料生產是典型的規模化產業,產能超過1000t/a才能顯示規模效益。但我國已投產的多晶矽企業產能不足,規模效益不明顯。

由於供需巨大缺口的出現,近期我國部門企業開始進入多晶矽生產,預計今後幾年我國多晶矽過度依賴國外的局面有所改觀。

2、矽棒、矽錠製造技術成熟,但對原材料依存度高

根據

愛爾蘭商業通訊2007年5月份的報導,中國現有矽錠生產企業58家(含單晶體矽和多晶體矽),矽片生產企業38家,且國內主要生產企業技術比較成熟,但由於該產業對上游多晶矽的依賴,導致部分企業開工率不足。

3、太陽能電池生產增長強勁,產品主要出口

自2003年起我國太陽電池製造業以超常速度發展,年增長率達到100%-300%,2007年我國光伏電池年產量700MW,僅次於日本和歐洲,位居全球第三。但目前產品也因價格高而95%以上只能出口。雖然國內太陽能電池生產取得巨大成績,技術水平與國際相當,但仍停留在引進、消化、吸收層面,自主研發能力較弱,不利於產業長期發展。

在整個太陽能光伏電池產業鏈中,組件製造由於投資少、建設周期短、技術和資金門檻低、最接近市場等特點吸引了大批生產企業,是光伏產業鏈中發展最快的環節之一。據估計我國有180家以上的太陽電池組件生產企業。而且主要廠家的產品都通過了TǘV、UL等國際認證。

光伏組件

光伏組件由於中國光伏產業鏈末端光伏發電市場尚未啟動,98%的國產

光伏組件出口國外。行業易進入和上游多晶矽原料不足造成國內封裝

產能過剩,產品質量參差不齊,且

產品附加值較低,組件企業利潤微薄,競爭力能力弱。

5、光伏產品生產量大,但套用水平低

光伏產品生產屬於

勞動密集型行業,在國外市場

需求拉動下,光伏產品

生產集中在珠三角、福建、浙江等沿海城市,出口產品包括太陽能燈、太陽能計算器、太陽能電池和組件。中國成為世界上最大的光伏產品生產國。受產品價格和市場空間的限制,國內太陽能光伏產品套用化程度不高。

困境

上游晶體矽材料、下游發電市場“兩頭在外”的困境,使得我國光伏產業形成了“議價能力低”、“抗風險能力低”的“雙低”局面。

向上游來看,以國外傳統七大廠商為首的晶體矽材料供應商,面對眾多的電池、組件製造廠商,具備更多的議價資本。儘管“擁矽者為王”的局面,隨著金融危機的爆發而瓦解,但並不能從本質上改變晶體矽製備環節,在光伏產業鏈中的主導地位。能否獲得穩定的矽片供應渠道,成為眾多的電池、組件廠商關心的核心問題。

向下游來看,近年來,我國光伏發電市場儘管加快了發展速度,但全球主要市場仍舊分布在歐洲、美國和日本。西班牙市場的急劇萎縮,以及今年德國政策的趨冷化,直接造成了全球光伏發電市場增速放緩,這首先影響的,就是光伏產業鏈中競爭最為激烈、技術門檻最低的組件和電池製造環節。

中國光伏產業尋求發展,就不得不在產業鏈實現最佳化,光伏產業鏈的最佳化,必須以企業為實體依託。

影響

(一) 從產業鏈各環節看,技術發展參差不齊、產能供需存在缺口,制約產業健康發展

從國內太陽能產業鏈內部來看,太陽能光伏技術整體水平不高,核心技術多依賴國外。其中源頭多晶矽材料生產技術工藝較低,中端太陽能電池製造技術自主創新能力不高,下游光伏發電集成技術不遜於國外。同時,各環節產品產能缺口較大,2006年,多晶矽產量300t,占世界總產量的1%左右,僅能滿足30MW太陽能電池的生產,而同年國內太陽能電池產量達369.5MW,位居世界第四,而光伏年安裝量僅10MW。下游光伏產品套用市場尚未打開,套用水平較低,產業鏈各端供需差距較大。長期來看,這種產業內部供需不平衡、產業自主研發能力低的狀況不利於中國太陽能光伏產業的健康發展。

(二) 從產業鏈整體看,中國太陽能產業集中在中部,兩端在外,整個產業規模化程度不高

從整個行業發展狀況看,中國太陽能產品生產居於世界前列,但制約整個光伏成本的原材料生產卻高度依賴國外,同時,具有

高附加值的產品套用也大部分出口。在太陽能光伏產業中,中國成為了太陽能產品加工廠,從產品末端看,我國光伏產業發展緩慢,遠不及國際發達國際水平,產業規模化尚有距離。

碳排量

目前很多版本的光伏碳排放的計算數據中,均沒有包括從矽砂到冶金矽一段的碳排放,而是從冶金矽料開始計算到

光伏系統,包括李俊峰編寫的研究報告。我估計是因為矽料是廣普工業原料,比如半導體,化工等,光伏的產業鏈從矽料才開始計算。但是必須指出的是,矽砂SiO2還原到冶金矽的過程有大量CO2直接排放(SiO2+2C=Si+2CO, 2CO+O2=2CO2)。一小搓人以此攻擊光伏隱瞞碳排放。從矽沙直到光伏系統的全產業鏈碳排放,一網打盡所有涉及的輔料、封裝材料(鋼化玻璃,EVA,TPT等)、光伏系統集成配套設備(併網控制

逆變器、電纜、開關、支架、儀表)等的生產能耗及其碳排放,以正視聽。

相關計算概念

1.碳足跡(Carbon Footprint)指的是由企業機構、活動、產品或個人引起的溫室氣體排放的集合。溫室氣體排放渠道主要有:交通運輸、食品生產和消費、能源使用以及各類生產過程。通常所有溫室氣體排放用二氧化碳當量(CO2e)來表示。通常也被稱為“碳耗用量”。

2.溫室氣體(Greenhouse Gas, GHG)是指大氣中促成溫室效應的氣體成分。溫室氣體主要包括是二氧化碳(CO2),臭氧(O3)、甲烷(CH4)、氧化亞氮(N2O)、以及人造溫室氣體氯氟碳化物(CFCs)、全氟碳化物(PFCs)、氫氟碳化物(HFCs),含氯氟烴(HCFCs)及六氟化硫(SF6)等。

從冶金矽料到多晶矽的生產過程存在直接排放有毒氣體比如氯化氫廢氣(當然有相應回收處理措施),但不存在溫室氣體的排放。多晶矽錠到光伏系統的生產過程也不存在溫室氣體排放(有很少量有毒氣體排放前已處理)。

計算方法

1)間接碳排放:是指生產設備用電能耗轉換計算的碳當量排放,這裡主要是指多晶矽還原、切割、組件封裝、系統集成安裝等消耗電力所轉換計算出的碳當量排放。產業鏈電力能耗數據從【光伏能量回收期計算表】中取值。

通常使用的計算公式為: 用電量×電的碳排放因子=間接碳排放量

2)直接碳排放:是指電池產業鏈生產過程中直接排放溫室氣體量,這裡指矽沙還原到冶金矽過程中直接排放的CO2量。

前景展望

(一) 處於起步階段的太陽能光伏產業在國家政策支持下,整體發展空間較大

根據《可再生能源十一五規劃》,到2010年,我國太陽能光伏裝機總量達30萬KW。將通過開展無電地區電力建設、啟動光伏發電城市套用工程和開展光伏電站試點方式展開。從產業套用方式上來看,我國

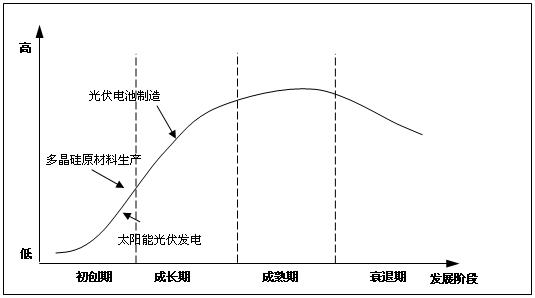

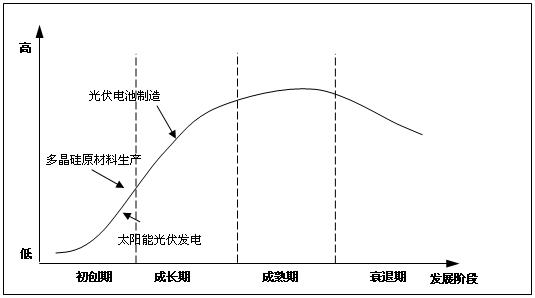

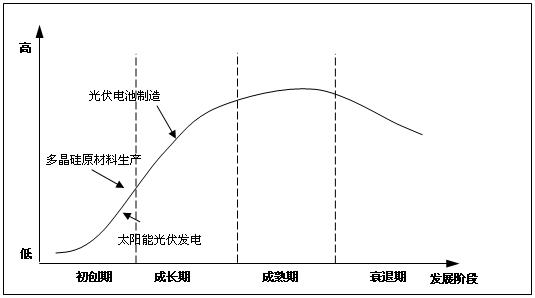

太陽能光伏發電尚處於起步階段。賽迪顧問認為,各產業鏈從產業發展階段看,多晶矽原材料生產和光伏套用仍處於初創期,太陽能電池生產處於成長期,見圖2。在國家可再生能源發展政策支持下,產業發展空間比較大。

圖2 我國太陽能產業鏈各產業生命周期分析

圖2 我國太陽能產業鏈各產業生命周期分析(二) 多晶矽產業有望改善國內原料供應不足僵局

在國內外多晶矽原材料需求的強拉下,國內企業對多晶矽原材料生產關注度日益提高。目前,洛陽中矽和四川峨眉、四川新光矽、特變電工多晶矽聯合新能源等項目在建並將相續投產,其產能均超過1000t/a。2007年底投產的江蘇中能,已形成規模化生產到2011年底,產量突破4萬噸,縮小了我國與國際上的差距。在未來幾年,隨著這些項目的投產,國內多晶矽原材料供不應求的局面可能被打破。但同時,由於

下游產業年產能的提高,對原料的需求也水漲船高,今後幾年,國內多晶矽產業能否改善國內原料供應不足局面,與自身產能能否實現以及下游產業產能的擴張速度相關,其前景並不能過於樂觀。

(三) 太陽能電池產業將保持較大競爭優勢

從近幾年國內太陽能電池發展速度與規模,以及國內主要生產廠家發展戰略來看,國內太陽能電池發展迅猛勢頭仍將保持,特別是隨國內光伏產業上游多晶矽原材料生產產能提高,太陽能電池生產受原料限制的狀況將會改善,國內太陽能電池生產在國際上將具較大的規模競爭優勢。

太陽能發電上網成本較高,主要成本基本在多晶矽材料環節。但短期內全球多晶矽供不應求的局面難以改變。而針對

太陽能光伏發電的政策支持尚未出台,近期內,國內光伏發電系統推廣難度較大。

光伏產業鏈

光伏產業鏈

光伏組件

光伏組件 圖2 我國太陽能產業鏈各產業生命周期分析

圖2 我國太陽能產業鏈各產業生命周期分析

光伏產業鏈

光伏產業鏈

光伏組件

光伏組件 圖2 我國太陽能產業鏈各產業生命周期分析

圖2 我國太陽能產業鏈各產業生命周期分析