簡介

企業和個人按照國家或地方政府規定的比例提取並向指定金融機構實際繳納的住房公積金、醫療保險費、

基本養老保險金,不計入個人當期的工資、薪金收入,免徵個人所得稅。超過國家或地方政府規定的比例繳付的住房公積金、醫療保險費、基本養老保險金,其超過規定的部分應當併入個人當期工資、薪金收入,計征個人所得稅。個人領取原提存的住房公積金、醫療保險費、基本養老保險金時免徵個人所得稅。

個調稅

個調稅沿革

稅制改革前

為了適應經濟體制改 革和對外開放的需要,1980年全國人民代表大會常務委員會公布了《中華人民共和國個人所得稅法》,既適用於外籍

居民,也適用於本國公民。但是,由於這個稅法主要是針對外籍人員的收入水平和消費水平制定的,一些徵稅辦法不完全適應中國公民的實際情況。1984年以後,隨著分配形式的多樣化和

個人收入渠道的增多,個人之間的收入差距開始拉大,社會分配不公的矛盾日趨突出。為了調節部分社會成員的較高收入,緩解分配不公的矛盾,保障社會

安定,更好地體現社會主義

按勞分配的原則,國務院於 1986年9月發布了《中華人民共和國個人收入調節稅暫行條例》,並決定自1987年1月1日開徵。適用於中國公民。繳納個人收入調節稅的,不再繳納個人所得稅。

稅制改革後

1993年10月31日第八屆

全國人民代表大會常務委員會第四次會議通過了關於修改

中華人民共和國個人所得稅法的決定,同時公布了修改後的《中華人民共和國個人所得稅法》,自1994年1月1日起施行。原來實施對個人收入徵稅的《中華人民共和國個人收入調節稅暫行條例》和《中華人民共和國城鄉個體工商業戶所得稅暫行條例》即行廢止。

改革

中國個人所得稅改革的既定目標,可以追溯到上世紀90年代中期。1996年3月17日第八屆全國人大第四次會議批准的《國民經濟和社會發展“九五”計畫和2010年遠景目標綱要》中做出如下表述:“建立覆蓋全部個人收入的分類和綜合相結合的個人所得稅制”。之後的“十五”規劃、“十一五”規劃和“十二五”規劃中對這一說法都做出類似描述。

從可追溯的歷史來看,這一終極目標的追求,已經跨越了四個“五年規(計)劃”的時間。而建立綜合與分類相結合的個人所得稅制有三個主要特點:將個人各種收入項目加總按綜合稅率計征、以家庭為徵收單位、以年為徵稅時段。

在這十幾年中,個稅經歷了多次改革。

細數以往,1999年,個稅法第四條第二款“儲蓄存款利息”免徵個人所得稅項目刪去,而開徵了個人儲蓄存款利息所得稅;2002年個稅收入實行中央與地方按比例分享;2005年通過決議於2006年將免徵額從800元上調至1600元;2007年6月進行第四次修正,第十二條修改為:“對儲蓄存款利息所得開徵、減征、停徵個人所得稅及其具體辦法,由國務院規定”;2007年12月決議從2008年3月將免徵額提升至2000元;2009年取消“雙薪制”計稅辦法。

鉑略諮詢個調稅分享會

鉑略諮詢個調稅分享會2011年6月30日下午,十一屆全國人大常委會第二十一次會議表決通過了全國人大常委會關於修改個人所得稅法的決定。根據決定,個稅起征點將從現行的2000元提高到3500元。

2011年4月,國務院提請十一屆全國人大常委會第二十次會議初次審議的個人所得稅法修正案草案,擬將工薪所得減除費用標準,即起征點從現行的2000元提高至3000元。

常委會會議後,全國人大常委會辦公廳向社會公布了個稅法修正案草案,廣泛徵求意見。

提交2011年6月27日召開的十一屆全國人大常委會第二十一次會議審議的草案二審稿,對3000元起征點未作修改,但將超額累進稅率中第1級由5%降低到3%。

27日下午,常委會第二十一次會議分組審議了關於修改個稅法的決定草案。許多常委會組成人員認為,草案吸收了初次審議的意見和各方面的意見,作了較大修改,基本可行。其中有些組成人員建議在此基礎上對起征點再適當提高。

28日、29日,全國人大法律委員會兩次召開會議逐條研究了常委會組成人員的審議意見。全國人大財政經濟委員會、常委會預算工作委員會和國務院法制辦、財政部、國家稅務總局負責同志列席了會議。法律委員會認為,為了進一步降低中低收入者稅收負擔,加大稅收調節收入分配力度,對個人所得稅法進行修改是必要的、適時的,同時建議將起征點提高至3500元。

稅率

九級稅率

中國新頒布的《

個人所得稅法》對工資、薪金所得,適用稅率為5%至45%的九級超額累進稅率;

對個體工商戶生產、經營所得和對企事業單位承包經營、承租經營所得,適用稅率為5%至35%的五級超額累進稅率。

| 級數 | 全月應納稅所得額 | 稅率(%) |

|---|

1 | 不超過500元的 | 5 |

2 | 超過500元至2000元的部分 | 10 |

3 | 超過2000元至5000元的部分 | 15 |

4 | 超過5000元至20000元的部分 | 20 |

5 | 超過20000元至40000元的部分 | 25 |

6 | 超過40000元至60000元的部分 | 30 |

7 | 超過60000元至80000元的部分 | 35 |

8 | 超過80000元至100000元的部分 | 40 |

9 | 超過100000元的部分 | 45 |

(全月應納稅所得額是指以每月收入額減除社保、公積金等費用以及起征點兩千元後的餘額或者減除附加減除費用後的餘額)

五級稅率

| 級數 | 全年應納稅所得額 | 稅率(%) |

|---|

1 | 不超過5000元的部分 | 5 |

2 | 超過5000元至10000元的部分 | 10 |

3 | 超過10000元至30000元的部分 | 15 |

4 | 超過30000元至50000元的部分 | 20 |

5 | 超過50000元的部分 | 25 |

(全年應納稅所得額是指以每一納稅年度的收入總額,減除成本、費用以及損失後的餘額)

計算

個人收入調節稅已經被併入個人所得稅,以下是2011年更新的個稅計算方法。

一、月薪計算方法

稅後工資的計算方法如下:

稅後收入=稅前收入- (個人社保繳費+公積金繳費)-個人所得稅

其中:

個人所得稅=(應稅所得-3500元)×適用稅率-速算扣除數

應稅所得=稅前收入-(個人社保繳費+公積金繳費)

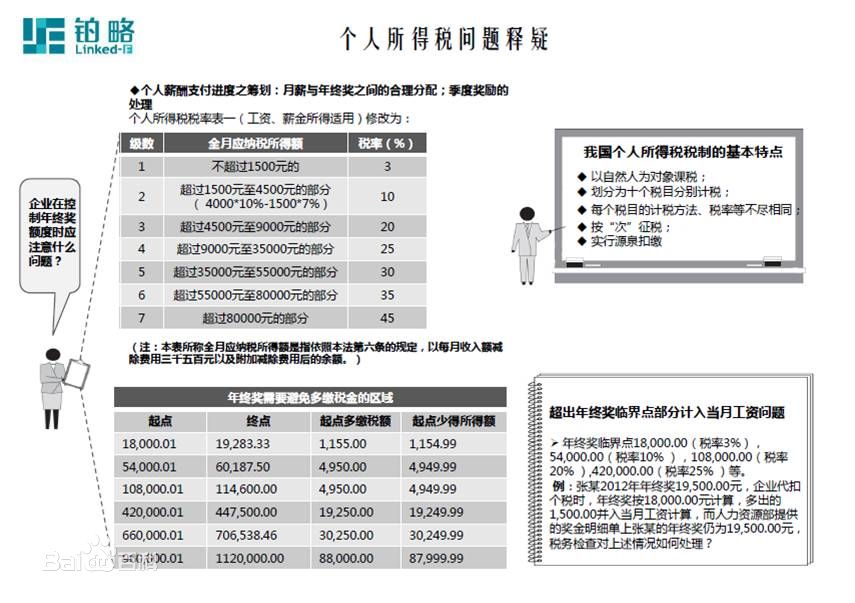

二、年終獎計算方法

根據《關於調整個人取得全年一次性獎金等計算徵收個人所得稅方法問題的通知》,計算公式如下:

如果雇員當月月薪超過3500元的,適用公式為:

應納稅額=雇員當月取得全年一次性獎金×適用稅率-速算扣除數。

年終獎的計算公式存在一個問題鉑略諮詢指出,就是有些時候會出現發的多拿到少的情況,極端情況下可能出現稅前工資多發一塊錢,稅後工資反而少到手88,000元的情況。請大家在計算年終獎的時候特別關注。

下面簡單以工資、薪金個稅繳納為例說明一下超額累進稅率如何計算。

如果一個人月薪為3萬元,那么其應納稅所得額為3萬減去2000元後剩下的數額,即28000元。

這28000元又要對應各個級別的稅率進行劃分,分別適用,經對照,共涉及適用1—5級稅率。

其中500元適用第一級稅率5%,1500元適用第二級稅率10%,3000元適用第三級稅率15%,15000元適用第四級稅率20%,最後剩下的8000元適用第五級稅率25%。

這樣,該人每月應繳納的個人所得稅應為:

500×5%+1500×10%+3000×15%+15000×20%+8000×25%=5625元

勞務報酬

個人所得稅稅率表即勞務報酬所得適用。

級數 | 含稅級距 | 不含稅級距 | 稅率% | 速算扣除數 |

1 | 不超過20000元的 | 不超過16000元的 | 20 | 0 |

2 | 超過20000元至50000元的部分 | 超過16000元至37000元的部分 | 30 | 2000 |

3 | 超過50000元的部分 | 超過37000元的部分 | 40 | 7000 |

註:1、本表所稱的應納稅所得額是指依照稅法第六條規定,每次收入不超過4000元的,減除費用800元;4000元以上的減除20%的費用後的餘額。

2.應交個人所得稅的計算公式:應交個人所得稅=應納稅所得額×適用稅率-速算扣除數

對勞務報酬所得一次收入畸高(應納稅所得額超過20000元)的,要實行加成徵收辦法,具體是:一次取得勞務報酬收入,減除費用後的餘額(即應納稅所得額)超過2萬元至5萬元的部分,按照稅法規定計算的應納稅額,加征五成;超過5萬元的部分,加征十成。

物種信息 - 白斑出尾蕈甲.重慶市物種資源基礎資料庫[引用日期2012-07-9].

例如:王某一次取得勞務報酬收入4萬元,其應繳納的個人所得稅為:應納稅所得額=40000-40000×20%=32000元應納個人所得稅稅額=32000×20%+(32000-20000)×20%×50%=6400+1200=7600元。

工資薪金

扣除標準3500元/月(2011年9月1日起正式執行)

應納稅所得額=扣除三險一金後月收入 - 扣除標準

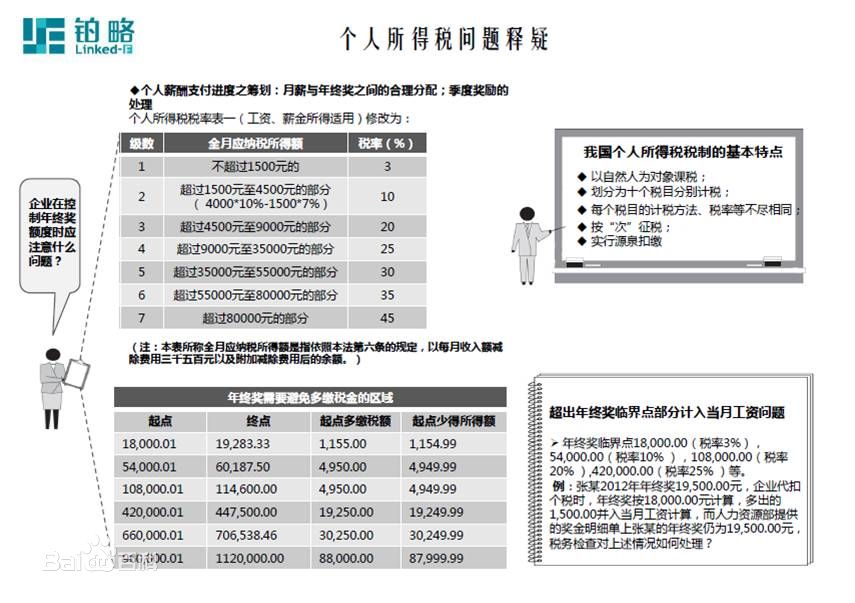

(工資、薪金所得適用)

級數 | 扣除三險一金後月收入-扣除標準(元) | 稅率(%) | 速算扣除數(元) |

1 | 不超過1500元 | 3 | 0 |

2 | 超過1500元至4500元 | 10 | 105 |

3 | 超過4500元至9000元 | 20 | 555 |

4 | 超過9000元至35000元 | 25 | 1005 |

5 | 超過35000元至55000元 | 30 | 2755 |

6 | 超過55000元至80000元 | 35 | 5505 |

7 | 超過80000元 | 45 | 13505 |

說明:

1、本表含稅級距指每一納稅年度的收入總額,減除成本,費用以及損失的餘額。

2、含稅級距適用於個體工商戶的生產、經營所得和對企事業單位的承包經營承租經營所得。不含稅級距適用於由他人(單位)代付稅款的承包經營、承租經營所得。

(註:本表所稱全月應納稅所得額是指依照本法第六條的規定,以每月收入額

減除費用三千伍佰元後的餘額。)

級數 | 含稅級距 | 不含稅級距 | 稅率(%) | 速算扣除數 |

1 | 不超過5,000元的 | 不超過4,750元的 | 5 | 0 |

2 | 超過5000元到10000元的部分 | 超過4,750元至9,250元的部分 | 10 | 250 |

3 | 超過10000元至30000元的部分 | 超過9,250元至25,250元的部分 | 20 | 1250 |

4 | 超過30000元至50000元的部分 | 超過25,250元至39,250元的部分 | 30 | 4250 |

5 | 超過50000元的部分 | 超過39,250元的部分 | 35 | 6750 |

(註:本表所稱全年應納稅所得額是指依照本法第六條的規定,以每一納稅年度的

收入總額,減除成本、費用以及損失後的餘額。)

(勞務報酬所得適用)

級數 | 每次應納稅所得額(含稅級距) | 不含稅級距 | 稅率 | 速算扣除數 |

1 | 不超過20000元的 | 不超過16000元的 | 20% | 0 |

2 | 超過20000元至50000元的部分 | 超過16000元至37000元的部分 | 30% | 2000 |

3 | 超過50000元部分 | 超過37000元的部分 | 40% | 7000 |

表註:

1.表中含稅級距、不含稅級距,均為按照稅法規定減除有關費用後(成本、損失)的所得額。

2.含稅級距適用於由納稅人負擔稅款的勞務報酬所得;不含稅級距適用於由他人(單位)代付稅款的勞務報酬所得。

起征

2011年4月20日,十一屆全國人大常委會第二十次會議召開,個人所得稅免徵額擬調至3000元。2011年6月中旬,調查顯示,48%的網民要求修改個稅起征點。2011年6月30號十一屆全國人大常委會第二十一次會議通過了關於修改《個人所得稅法》的決定,並於2011年9月1日起施行。2011年7月初,

國家稅務總局稅收科學研究所所長劉佐對相關問題進行了解答。

個調稅

個調稅 鉑略諮詢個調稅分享會

鉑略諮詢個調稅分享會