計算公式

進項稅額是指當期購進貨物或

應稅勞務繳納的

增值稅稅額。在企業計算時,

銷項稅額扣減進項稅額後的數字,才是應繳納的增值稅。因此進項稅額的大小直接關係到

納稅額的多少。一般在財務報表計算過程中採用以下的公式進行計算:

進項稅額=(外購原料、燃料、動力)*稅率

範圍

準予抵扣

根據稅法規定,準予從

銷項稅額當中

抵扣的進項稅額限於下列

增值稅扣稅憑證上註明的增值稅稅款和按規定的扣除率計算的進項稅額:

2、納稅人購進

免稅農產品所支付給農業生產者或小規模納稅人的價款,取得經稅務機關批准使用的收購憑證上註明的價款按10%

抵扣進項稅額。

3、購進中國糧食購銷企業的免稅糧食,可以按取得的

普通發票金額按10%抵扣進項稅額。

4、納稅人外購貨物和銷售貨物所支付的

運費(不包括裝卸費、保險費等其他雜費),按運費結算單據(普通發票)所列運費和基金金額按7%抵扣進項稅額。

不得抵扣

會計核算不健全、或者不能夠提供準確稅務資料的;

符合一般

納稅人條件,但不申請一般納稅人認定手續的。

所謂集體福利和個人消費是指企業內部設定的供職工使用的食堂、浴室、理髮室、宿舍、幼稚園等福利設施及其設備、物品等或者以福利、

獎勵、

津貼等形式發給職工個人的物品。

(五)非正常損失的在產品、產成品所耗用的購進貨物或應稅勞務。

所謂非正常損失是指生產經營過程中正常損耗以外的損失,包括:

1、因管理不善造成的貨物被盜竊、發生霉爛變質等損失;

2、其它非正常損失。

(七)外商投資企業生產直接出口的貨物中,購買中國原材料所負擔的進項稅額不予

退稅,也不得從內銷貨物的

銷項稅額中

抵扣,應做計入成本處理。(八)

增值稅一般

納稅人取得的

防偽稅控系統開具的

增值稅專用發票,在自取得該專用發票開具之日起

180日內未到稅務機關認證的(開票日期為2017年7月1日以後的,認證期限為開票之日起

360日內),不得

抵扣進項稅額;經過認證通過的防偽稅控系統開具的增值稅

專用發票,在認證通過當月未按有關規定核算其進項稅額並申報抵扣的,不得

抵扣進項稅額。

進項稅額

進項稅額(九)納稅人因

進貨退出或折讓而收回的增值稅,應從發生進貨退出或折讓當期的進項稅額中扣減。

(十)因購買貨物而從銷售方取得的各種形式的返還資金,均應依所購貨物的

增值稅稅率計算應沖減的進項稅額,並從其取得返還資金當期的進項稅額中予以沖減。

上述不得抵扣的進項稅額,若企業在購進時已結轉了

增值稅進項稅額,一經查實,一律做

進項稅額轉出處理。

會計處理

第一類

1、購進

免稅農業產品。購進免稅農業產品,是指向農業生產者購入農業

初級產品。

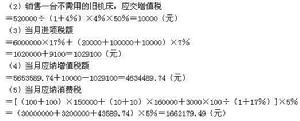

例:某

納稅人從某農場購入水果4噸,支付買價10000元。該批水果銷售時的含稅銷售價格定為2500元/噸。其進項稅額=10000元×10%=1000元。

會計分錄為:

借:商品採購 9000

2、購進其他非

固定資產貨物。納稅人購進其他非固定資產貨物的進項稅額為銷貨方開具

增值稅專用發票上註明的增值稅額。

3、進口非固定資產貨物。進口非固定資產貨物的進項稅額,為海關開具的

完稅憑證上註明的增值稅額。

例:甲

納稅人進口鋼板100噸,價款200000元,海關徵收

關稅50000元,

增值稅40000元,貨物已驗收入庫,這批鋼板的計畫價格為2600元/噸。會計分錄為:

應交稅費——應交增值稅(進項稅額) 40000

(2)借:原材料 260000

貸: 材料採購 250000

5、購進或進口固定資產貨物。納稅人購進或進口固定資產貨物,無論是否收到

增值稅抵扣憑證,都不能

抵扣進項稅額。因此,其支付的進項稅額應併入固定資產價值,在固定資產科目核算。

第二類

接受代銷貨物的進項稅額

納稅人受託

代銷商品所接受代銷貨物,在貨物接受時,可暫不計算進項稅額,也不進行進項稅額的會計處理,待開出代銷貨物結算清單,並收到委託人

專用發票時再進行進項稅額的會計處理。

例:乙納稅人將接受甲納稅人委託代銷的洗衣機100台全部售出,全部銷售價款為80000元,

銷項稅額為12800元。開出代銷商品結算清單,並收到甲納稅人開具的

增值稅專用發票。會計分錄為:

1、接受商品時,按雙方契約確定的含稅售價

貸:代銷商品款 92800

第三類

接受投資、捐贈貨物的進項稅額

注意

《暫行條例》和《實施細則》規定,

納稅人將外購的貨物或

應稅勞務用於非

應稅項目、用於

免稅項目、用於

集體福利或者

個人消費以及遭受

非正常損失的,其進項稅額都不得從銷項稅額中

抵扣。但是,由於貨物或應稅勞務在購進時,,尚不能確定它們的具體用途,因而,往往是對購進的貨物或應稅勞務的進項稅額,先行從購進時所屬

納稅期的銷項稅額中做了抵扣,但在發生這些不應從銷項稅額中

抵扣進項稅額的行為時,應作不得抵扣的會計處理。這就需要按規定在發生這些行為的納稅期內,將不應抵扣的貨物或應稅勞務的進項稅額計算出來,並在當期進項稅額中扣減,具體應區分以下情況進行處理。

1、用於

固定資產在建工程、

集體福利或者個人消費。用於固定資產在建工程的購進貨物或

應稅勞務,不是以是否在“在建工程”科目核算為界限的,

納稅人對建築物進行修繕、裝飾等支出,即使不應在“在建工程”科目中核算,其支出中的外購貨物或應稅勞務,也屬於稅法規定的用於固定資產在建工程。同樣,用於集體福利和

個人消費的購進貨物或應稅勞務,即使不在“

應付工資”、“

應付福利費”或“

盈餘公積”科目中核算,其進項稅額,也不能從

銷項稅額中抵扣。

例:已納稅人將本店

庫存裝修材料一批,用於本店辦公室裝修,該批裝修材料的原始進價無從查找,企業按售價

結轉成本10000元,同時分攤進銷差價2000元。根據《實施細則》規定,因該批裝飾材料在當初購進時的進項稅額無法準確核定,故可按其結轉的實際成本計算不得

抵扣的進項稅額。不得抵扣的進項稅額為(10000-2000)×16%=1280(元)。會計分錄為:

應交稅金——應交增值稅(進項稅額轉出) 1280

同時,借:商品進銷差價 2000

貸:待攤費用 2000

2、

非正常損失。非正常損失的購進貨物和非正常損失的在產品、產成品所耗用的購進貨物或者

應稅勞務的進項稅額,一般都已在以前的

納稅期作了抵扣。發生損失後,一般很難核實所損失的貨物是在過去何時購進的。其原始進價和進項稅額也無法準確核定,因此,應按我們在例25中介紹的原則,即按貨物的

實際成本計算不得抵扣的進項稅額。對於損失的在產品、產成品中耗用外購貨物或應稅勞務的實際成本,還需參照企業如今的成本資料加以計算。

3、用於

免稅項目、

非應稅項目。用於免稅項目、非

應稅項目的貨物或應稅稅勞務,其不得

抵扣的進項稅額,在一般情況下,可以按企業的實際購進價格或結轉的實際成本計算。有的企業,如

商業企業,由於其經營的貨物品種繁多,企業往往把商品分成幾個大類,按大類核算

銷售成本,大類中某項免稅貨物的實際成本無從查找,這樣用於免稅項目貨物的進項稅額也就無法準確計算。對類似問題,《實施細則》中專門做了規定,其不得抵扣的進項稅額可以按以下公式計算:

不得抵扣的進項稅額=當月

免稅項目銷售額、非應稅項目

營業額的合計÷當月全部銷售額、營業額合計*當月全部進項稅額。

注意事項

4、有無發生

非正常損失的外購貨物、

在產品、產成品以正常損失報批,不結轉進項稅額轉出。

5、企業

兼營非應稅勞務,分別申報繳納

增值稅、

營業稅的,有無按外購貨物全額申報抵扣進項稅額;外商投資企業兼營出口與內銷,有無按購買國內原材料的全額申報抵扣進項稅額。

6、有無發生進貨退出或折讓並收回價款和增值稅款時,不相應減少當期進項稅額,造成進項稅額虛增。

7、有無將從購買方取得的

平銷返利轉

做賬外小

金庫,不沖減進項稅額;或將取得的實物返利以接受捐贈的名義入賬,不沖減進項稅額;有無將從購買方取得的平銷返利不沖減進項稅額而錯轉

銷項稅額。

政策解讀

2019年4月1日,深化增值稅改革開始實施。

問:如何計算旅客運輸服務抵扣?

主持人:財政部、稅務總局、海關總署聯合發布的《關於深化增值稅改革有關政策的公告》規定,納稅人購進國內旅客運輸服務,其進項稅額允許從銷項稅額中抵扣。納稅人取得增值稅專用發票的,以發票上註明的稅額為進項稅額。納稅人未取得增值稅專用發票的,暫按照以下規定確定進項稅額:

取得增值稅電子普通發票的,為發票上註明的稅額;

取得註明旅客身份信息的航空運輸電子客票行程單,按照航空旅客運輸進項稅額=(票價+燃油附加費)÷(1+9%)×9%,這一公式計算;

取得註明旅客身份信息鐵路車票,按照鐵路旅客運輸進項稅額=票面金額÷(1+9%)×9%,這一公式計算;

取得註明旅客身份信息的公路、水路等其他客票,按照公路、水路等其他旅客運輸進項稅額=票面金額÷(1+3%)×3%,這一公式計算。

問:為非雇員支付旅客運輸費用,能否抵扣進項稅額?長途客運手撕客票能否抵扣進項稅額?

主持人:與本單位建立了合法用工關係的雇員,其所發生的國內旅客運輸費用允許抵扣其進項稅額。納稅人為非雇員支付的旅客運輸費用,不能納入抵扣範圍。需要注意的是,上述允許抵扣的進項稅額,套用於生產經營所需,如屬於集體福利或者個人消費,其進項稅額不得從銷項稅額中抵扣。

值得注意的是,未註明旅客身份信息的其他票證(手寫無效),暫不允許作為扣稅憑證。因此納稅人不能憑長途客運手撕票抵扣進項稅額。

問:取得增值稅電子普通發票,以及註明旅客身份信息的航空運輸電子客票行程單、鐵路車票、公路、水路等其他客票,其抵扣期限是多久?

主持人:現行政策未對除增值稅專用發票以外的國內旅客運輸服務憑證設定抵扣期限。

此外,航空代理公司收取的退票費,屬於現代服務業的徵稅範圍,應按照6%稅率計算繳納增值稅。企業因公務支付的退票費,屬於可抵扣的進項稅範圍,其增值稅專用發票上註明的稅額,可以從銷項稅額中抵扣。

不得抵扣

納稅人購進貨物或者接受應稅勞務(以下簡稱購進貨物或者應稅勞務)支付或者負擔的增值稅額,為進項稅額。 下列項目的進項稅額不得抵扣:

(一)用於非

增值稅應稅項目、免徵增值稅項目、集體福利或者個人消費的購進貨物或者應稅勞務;

(二)非正常損失的購進貨物及相關的應稅勞務;

(三)非正常損失的在產品、產成品所耗用的購進貨物或者應稅勞務;

(四)國務院財政、稅務主管部門規定的納稅人自用消費品;

(五)本條第(一)項至第(四)項規定的貨物的運輸費用和銷售免稅貨物的運輸費用。|

進項稅額

進項稅額

進項稅額

進項稅額