上證超級大盤指數簡稱超大盤指數,英文名稱為SSE Mega-cap Index,英文簡稱為SSE Mega-cap,指數代碼為000043。

基本介紹

- 中文名:超大盤指數

- 開發公司:上海證券交易所等

- 基日:2003 年12月31日

- 正式發布日期:2009年4月23日

簡介,樣本股,樣本空間,選樣方法,樣本調整,計算方式,意義,行業分類,超大盤指數運行圖,

簡介

超大盤指數由上海證券交易所和中證指數有限公司聯合開發,挑選在上海證券交易所上市的規模大、流動性好的20隻超級大盤股作為樣本,採用等權重計算方法,綜合反映上海證券交易所超級大型上市公司股票的整體表現,並為相關指數化投資產品的開發提供基礎工具。

超大盤指數於2009年4月23日正式發布,基日為2003 年12月31日,基點為1000點。

樣本股

樣本空間

上證超大盤指數的樣本空間為上證180指數樣本股。

選樣方法

2、對樣本空間內股票在最近一年的A股日均成交金額和日均總市值由高到低排名,然後將兩指標的排名結果相加,所得和的排名作為股票的綜合排名,原則上選取排名在前20 名的股票作為指數樣本;按照上證行業分類方法分類的單一一級行業股票在指數中的樣本股數量不超過6隻。

樣本調整

上證超大盤指數依據穩定性和動態跟蹤相結合的原則,每年定期審核兩次樣本股,並根據審核結果調整指數樣本股。原則上每次調整比例不超過10%。樣本股調整實施時間為每年1月份和7月份的第一個交易日。樣本股定期調整時設定緩衝區,排名在16名內的新樣本優先進入,排名在24名之前的老樣本優先保留。

等權重因子調整

等權重因子每年隨樣本股定期調整而調整兩次,調整時間為每年1月和7月的第一個交易日,以調整前最後一個交易日收盤的調整市值來計算調整時的等權重因子。當出現樣本股臨時調整時,新進指數的股票繼承被刪除股票在調整前最後一個交易日的權重,據此計算新進股票的等權重因子;當樣本股股本結構出現顯著變化或者其它原因導致其權重發生突變時,將決定是否對等權重因子進行臨時調整。

計算方式

超大盤指數採用等權重方式計算,計算公式為:

報告期指數=(報告期成份股的調整市值/除數)×1000

其中:調整市值=Σ(股價×調整股本數×等權重因子),調整股本數的計算方法同上證180指數。即:採用分級靠檔的方法對成份股股本進行調整。根據國際慣例和專家委員會意見,上證成份指數的分級靠檔方法如下所示:

如:某股票流通股比例(流通股本/總股本)為7%,低於10%,則採用流通股本為權數;某股票流通比例為35%,落在區間(30,40]內,對應的加權比例為40%,則將總股本的40%作為權數。具體情況如下表:

流通比例(%) | ≤10 | (10,20] | (20,30] | (30,40] | (40,50] | (50,60] | (60,70] | (70,80] | >80 |

加權比例(%) | 流通比例 | 20 | 30 | 40 | 50 | 60 | 70 | 80 | 100 |

設定等權重因子以使單個樣本股權重等於5%。

超大盤指數的修正同上證180指數。即:當樣本股名單發生變化或樣本股的股本結構發生變化或股價出現非交易因素的變動時,採用“除數修正法”修正原固定除數,以維護指數的連續性。修正公式為:

修正前的市值/原除數=修正後的市值/新除數

其中,修正和的市值=修正前的市值+新增(減)市值;

由此公式得出新除數(即修正後的除數,又稱新基期),並據此計算以後的指數。

意義

科學反映A股市場的估值水平

首先,摒棄加權平均市盈率估值標準的不合理性,消除資本市場對“估值過高”的恐懼,提高A股估值水平的科學性。目前,全球資本市場中僅我國A股市場採用所有股票的加權平均市盈率作為估值標準,這樣的估值方法抹殺了不同行業、不同周期、不同成長性、不同規模股票估值的差異,缺乏科學性。超大盤指數的推出可一定程度上改善A股市場估值不合理的現狀,科學反映市場估值水平。

其次,提高A股市場估值水平與成熟市場的可比性。一直以來,國內資本市場將美國道瓊斯指數十幾倍的市盈率與A股市場市盈率比較,得出中國股市估值過高的結論。這嚴重抑制了A股市場的成長。其實認為道瓊斯指數估值低是對指數的實質不夠了解,認識有偏差,道瓊斯指數估值是以30個超大盤股平均市盈率為參照系,而國內A股是以所有上市的2000隻股票的平均市盈率作為估值標準的,這兩個估值標準並不能相提並論。超大盤指數的誕生為今後A股與已開發國家股市估值的比較提供了一個具有可比性的指標,從此評價A股估值就能以該指數為參照系,目前該指數較低市盈率,完全可與世界上任何股市進行比較,可以使國內股市不再受“高估值”的誤導和困惑,促進股市健康向上發展。

最後,正確引導投資者對A股市場估值水平的認識。中國經濟已連續30年保持平均9.7%的增速,股市的估值水平跟隨經濟成長而提高,略高於境外成熟市場屬正常現象。超大盤指數的推出可以正確引導投資者對估值水平的認識。我們可以做個比較:在金融危機下,道指30隻樣本股中很多企業經營陷入困境,業績出現虧損,十幾倍市盈率已不復存在,而上證超大盤指20隻樣本股尚處於成長階段,業績優異,未來仍具有較大的發展空間,市盈率仍有一定的提升空間,據此,中國A股略高於發達市場的市盈率水平屬正常現象,應客觀認識和評價這一現象,不必過度恐慌。豐富指數化產品的投資標的超大盤股由於其較高的代表性和較好的流動性而備受關注,在國際市場上,眾多超大盤指數都成為指數化投資產品和衍生產品的重要投資標的。諸多業內人士表示,此次推出超大盤指數在一定程度上豐富了A股市場的指數群體,為指數化產品提供基礎工具,尤其是為ETF基金提供新的投資標的。

行業分類

20只成分股

截至2011年9月22日,超大盤指數的成份股如下:

浦發銀行(600000)、寶鋼股份(600019)、中國石化(600028)、中信證券(600030)、三一重工(600031)、招商銀行(600036)、中國聯通(600050)、國陽新能(600348)、江西銅業(600362)、貴州茅台(600519)、山東黃金(600547)、大秦鐵路(601006)、中國神華(601088)、農業銀行(601288)、中國平安(601318)、工商銀行(601398)、中國鋁業(601600)、中國建築(601668)、中國石油(601857)、紫金礦業(601899)

行業分類

金融行業:浦發銀行(600000)、中信證券(600030)、招商銀行(600036)、農業銀行(601288)、中國平安(601318)、工商銀行(601398)

煤炭石油行業:中國石化(600028)、國陽新能(600348)、中國神華(601088)、中國石油(601857)

有色金屬行業:江西銅業(600362)、山東黃金(600547)、中國鋁業(601600)、紫金礦業(601899)

機械行業:三一重工(600031)

建築行業:中國建築(601668)

交通運輸行業:大秦鐵路(601006)

釀酒行業:貴州茅台(600519)

鋼鐵行業:寶鋼股份(600019)

通信行業:中國聯通(600050)

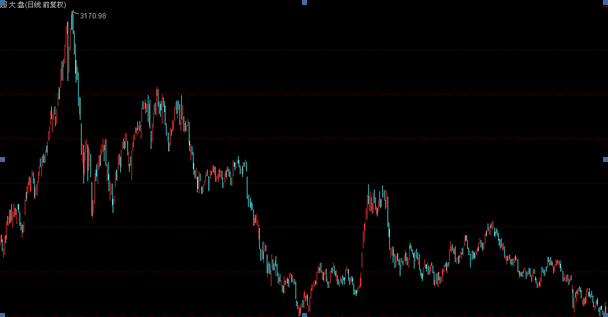

超大盤指數運行圖

超大盤指數運行圖

超大盤指數運行圖