基本介紹

- 中文名:財務預警

- 性質:系統

- 對象:財務

- 內容:預警

所謂企業財務預警,即財務失敗預警,是指藉助企業提供的財務 報表、經營計畫及其他相關會計資料,利用財會、統計、金融、企業管理、市場行銷理論,採用比率分析、比較分析...

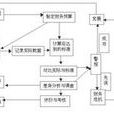

財務預警系統是以企業信息化為基礎,對企業在經營管理活動中的潛在風險進行實時監控的系統。它貫穿於企業經營活動的全過程,以企業的財務報表、經營計畫及其他相關的...

財務預警就是利用財務指標度量企業財務狀況偏離預警線的強弱程度發出財務警戒信號的過程。財務預警機制是企業選擇重點檢測財務指標,確定財務危機警戒標準,監測和發現財務...

財務危機預警系統 就是通過設定並觀察一些敏感性財務指標的變化,而對企業(或企業集團)可能或將要面臨的財務危機事先進行預測預報的財務分析系統。...

財務預警體系是對企業在經營活動中的潛在風險進行監控的體系。...... 其一是認為財務預警體系是以企業信息化為基礎,對企業在經營管理活動中存在的潛在風險進行實時監控...

財務預警模型是指藉助企業財務指標和非財務指標體系,識別企業財務狀況的判別模型。...... 財務預警模型是指藉助企業財務指標和非財務指標體系,識別企業財務狀況的判別模...

就是通過對企業財務報表及相關經營資料的分析。利用數據化管理方式和財務數據,將企業已面臨的危險情況預先告知企業經營者和其他利益關係人,並分析企業發生財務危機的...

財務風險預警分析亦稱“破產預警分析”,是指以企業的財務報表為依據,利用各種財務比率或數學模型,對企業的財務狀況進行檢測,預測企業財務失敗的可能性,並發出警戒信號...

書籍信息財務預警系統管理研究,ISBN:9787300053813,作者:張友棠著 1內容簡介本書系統地分析了財務風險逐步顯現的三個階段——潛伏期、發作期和惡化期的財務警兆,並從...

財務預警是藉助企業提供的財務報表、經營計畫及其他相關會計資料,利用財會、統計、金融、企業管理、市場行銷理論,採用比率分析、比較分析、因素分析及多種分析方法,對...

《企業多層次財務危機預警研究》是2009年經濟科學出版社出版的圖書,作者是楊淑娥。...... 《企業多層次財務危機預警研究》是2009年經濟科學出版社出版的圖書,作者是...

財務風險是包含有企業可能喪失償債能力的風險和股東收益的可變 性。隨債務、租賃和優先股籌資在企業資本結構中所占比重的提高,企業支出的固定費用將會增加,結果使...

《公司動態財務危機預警研究》 是2010年出版的圖書,作者是陳磊。本書主要介紹的是如何有效有效地預測企業財務危機。...

多變數預警模型即是運用多種財務比率加權匯總而構成線性函式公式來預測財務危機的一種模型。它一種綜合評價企業風險的方法,當預測企業是否會面臨財務失敗時,只需將...

《企業多層次財務危機預警研究方法與套用》是2009年經濟科學出版社出版的圖書。...... 《企業多層次財務危機預警研究:方法與套用》選取了2000~2005年發生財務困境且...

《財務危機預警實證研究》是2009年社會科學文獻出版社出版的圖書,作者是袁康來、李繼志。...

《高校財務預警:基於現金流量的研究》針對國內高校財務困境預警研究設計中忽視財務數據的時間序列特徵、財務困境界定和判別沒有突出高校資金管理特點、以及預警變數選擇...

《企業財務危機預警的智慧型決策方法》綜述了企業財務危機預警的經典文獻和近年來的最新文獻,闡述了財務危機及其預警的基本理論,重點探討了包括人工智慧單分類器、多分類...

《財務危機預警實證研究:來自農業上市公司的經驗證據》是2009年11月1日社會科學文獻出版社出版的圖書,作者是袁康來 李維志...

《中小企業財務風險預警管理研究》是2010年經濟日報出版社出版的圖書。...... 《中小企業財務風險預警管理研究》是2010年經濟日報出版社出版的圖書。書名 中小企業財務...

財務分析系統(又稱財務分析軟體)是指專門用於財務分析工作的計算機軟體,包括以各種語言及架構實現的用於完成財務分析工作的電腦程式。財務分析系統以財務報表分析、...

書名,副題名基於滬深ST公司的實證分析外文題名論文作者魏學春著導師冼國明指導學科專業世界經濟學位級別博士論文學位授予單位南開大學學位授予時間2007關鍵字上市公司 財務...

財務風險控制是指在財務管理過程中,利用有關信息和特定手段,對企業財務活動施加影響或調節,以便實現計畫所規定的財務目標,迴避風險的發生。...

財務管理危機是因企業財務監管不力或資金周轉不靈等因素使企業出現資金斷流而導致的危機。這種危機的原因還可能是企業涉嫌偷稅漏稅、證券市場波動、貸款利率和匯率調整...

《我國上市公司財務危機預警及其管理對策研究》(The study on predicting financial distress and management in Chinese listed firms)是2002年南開大學授予李秉祥學位...