二、賣出賣權(sell Puts)

賣權,又譯做看跌期權,買入賣權即獲得了在期權的有效期內(美式期權)或者在期權的到期日(歐式期權)以某一事先確定的執行價格賣出一定數量期貨契約的權利。與之相反,賣出賣權則意味著在期權有效期內可能要承擔按照期權的執行價格從賣權的買方手裡買入期貨的義務。

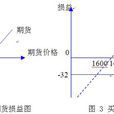

因為該策略的採用者認為未來市場的走勢不會下跌,並且不介意在未來履約——按照事先選定的執行價格買入期貨——所以賣出賣權被劃分為牛市操作策略。賣權賣出之後,如果期貨價格上漲或保持不變,賣權在到期前成為虛值或平值期權,那么買入賣權的一方就會放棄自己執行期權的權利、不提出執行,而賣出賣權的一方則會因此賺取期權的權利金。但是所獲的權利金收入即為賣出賣權的最大盈利。

賣出賣權的損益平衡點公式為:

損益平衡點 = 執行價格 – 權利金

賣出賣權的損益公式為:

賣出賣權損益 = MIN(期貨價格 – 執行價格 + 權利金, 權利金)

採取此策略的意義:

如果未來期貨價格低於期權執行價格,則賣權買方極有可能行使權利提出執行賣權、 按該執行價格賣出期貨,那么賣權的賣方就可以用已經預備好的資金如願以償地在這個由他預先所選定的價位買入所需要的資產,同時,他還賺取了一筆額外的權利金收入。

如果未來市場向相反方向運動,在期權到期時期貨價格高於期權執行價格,那么正常情況下該賣權的買方就不會提出執行,而作為賣權的賣方,則可以輕易賺取權利金收入。

使用時機:期貨價格位於關鍵支撐價位不遠,預料後勢可望出現止跌回穩現象。

【例2】:

小麥期貨價格為1600元/噸(期貨投資者可以80元/噸的保證金賣出一手期貨契約),投資者以49元/噸的價格賣出一手執行價格為1620元/噸的小麥期權賣權契約。

則

損益平衡點 = 執行價格 – 權利金 = 1620 – 49 = 1571, 只要小麥期貨價格保持在1571元/噸之上,該投資者就能夠獲利。當期貨價格高於1620元/噸時,該投資者取得最大獲利值49元/噸。

三、買權多頭價差(Bull Call Spread)

買權多頭價差策略,由買入一手執行價格低的買權和賣出一手執行價格高的買權組成。

該策略的使用動機是:投資者對後市看多,但不願意承擔過多風險。

這一策略因為買入低執行價格買權所支付的權利金支出可以由賣出高執行價格買權所獲得的權利金收入部分沖抵,從而減少了投資者的投資成本。

若期貨價格處於兩個執行價格之間,期權的投資損益隨期貨價格的上漲而增加;但在期貨價格達到並超過高處的執行價格後,投資者的損益便不再增加,這是因為,此時投資者所買入的買權因期貨價格繼續上漲而獲得的收益與賣出買權因期貨價格上漲而產生的虧損相抵銷。

同樣,在兩個執行價格之間的範圍內,期權的投資損益隨期貨價格的下跌而減少;但當期貨價格跌至低處的執行價格之下時,投資者的損益便不再減少,因為此時,買入買權在期貨價格繼續下跌時所承擔的風險是有限的,即最大損失為權利金支出,而賣出買權在期貨價格下跌時所獲得的也是固定的權利金收入。

因此,買權多頭價差策略的損益特徵為:

1、當低執行價格 < 期貨價格 < 高執行價格時,投資損益隨期貨價格的上漲(下跌)而增加(減少)

2、當期貨價格 < 低執行價格時,投資損益不會隨著期貨價格的下跌而繼續減少,此時該策略的損益計算公式為:

投資損益 = 賣出買權收取的權利金 – 買入買權支付的權利金

3、當期貨價格 > 高執行價格時,投資收益也不再繼續增加,投資損益可用公式表達為:

投資損益 = 高執行價格 – 低執行價格 + 賣出買權收取的權利金 – 買入買權支付的權利金

損益平衡點 = 低執行價格 + 買入買權支付的權利金 – 賣出買權收入的權利金

使用時機:預期期貨未來價格將會上漲,但上漲走勢只會緩慢前進,不會出現急漲行情。

【例3】:

小麥期貨價格為1600元/噸,投資者買入一手執行價格為1590元/噸的買權,支付權利金價格47元/噸;賣出一手執行價格為1610的買權,收入權利金37元/噸。淨投入10元/噸。

則:

當期貨價格 > 1610元/噸時,投資損益為1610 – 1590 + 37 – 47 = 10元/噸

當期貨價格 < 1590元/噸時,投資損益為 37 – 47 = -10元/噸

當1590元/噸 < 期貨價格 < 1610元/噸時,-10 元/噸 < 投資損益 <10 元/噸

損益平衡點 = 1590 + 47 – 37 = 1600 元/噸,當期貨價格為1600元/噸時,該組合的損益為0;期貨價格高於該價格,投資組合開始贏利;期貨價格低於該價格,投資組合開始虧損。

四、賣權多頭價差(Bull Put Spread)

該策略由賣出一手執行價格高的賣權和買入一手執行價格低的賣權組成。

採用該策略的動機是:對後市看多,但不願意承擔過多風險。

買入賣權意味著當期貨價格上升時損失權利金,當期貨價格下跌時賺取期貨價格與執行價格間的價差收益;賣出賣權的損益曲線則正好相反,當期貨價格上升時獲得權利金收入,當期貨價格下跌時承擔期貨價格與執行價格之間的價差損失。

因此,賣權多頭差價策略的損益特徵表現為:

1、兩個執行價格之間的範圍內,投資收益隨期貨價格上漲而增加;

2、期貨價格低於低執行價格時,投資者只承擔有限損失,此時的投資損益公式表達為:

投資損益 = 賣出賣權收取的權利金 – 買入賣權支付的權利金 + 低執行價格 – 高執行價格

3、在期貨價格漲過高處的執行價格之後,投資者只獲得有限利潤,此時的投資損益公式表達為:

投資損益 = 賣出賣權收取的權利金 – 買入賣權支付的權利金

4、損益平衡點 = 高執行價格 + 買入賣權支付的權利金 – 賣出賣權收入的權利金

使用時機:同買權多頭價差(例圖同【圖4】)

【例4】

小麥期貨價格1600元/噸,投資者賣出一手執行價格為1635元/噸的賣權,收入權利金59元/噸;買入一手執行價格為1590元/噸的賣權,支付權利金34元/噸。

則

當期貨價格 > 1635元/噸時,投資損益為59 – 34 = 25元/噸

當期貨價格 < 1590元/噸時,投資損益為59 – 34 +1590 – 1635 = -20元/噸

損益平衡點 = 1635 + 34 – 59 = 1610 元/噸,當期貨價格為1610元/噸時,該組合的損益為0;期貨價格高於該價格,投資組合開始贏利;期貨價格低於該價格,投資組合開始虧損。

六、買權時間價差(Call Option Time Spread)

時間價差又稱日曆套利(Calendar Spread)、水平套利(Horizontal Spread)。買權時間價差由賣出一手近月買權契約並買入一手相同執行價格的遠月買權契約組成。由於近月期權的時間衰減速度快於遠月期權的時間衰減速度,所以投資者通常在標的期貨價格的長期趨勢穩中看漲時,採用買權時間價差策略。

損益平衡點要視波動率而定,最大可能損失為淨支付的權利金。

使用時機:預期未來期貨價格可能在一定的區間盤整後再上漲,近月買權契約的隱含波動率大於遠月買權的隱含波動率。

時間價差的損益情況比較複雜,該策略的盈利程度主要取決於波動率的變化以及近月契約到期時標的資產的期貨價格是否接近該近月契約的執行價格,以下根據幾個不同的市場狀況簡要說明。

【例6】

假定:小麥期貨價格1600元/噸,賣出一手執行價格1650元/噸的7月買權契約,距到期日36天,隱含波動率35%,收入權利金48元/噸;買入一手執行價格1650元/噸的9月買權契約,距到期日98天,隱含波動率20%,支付權利金50元/噸。

(1)若一個月後,小麥期貨價格上漲為1650元/噸,波動率減小為10%,此時執行價格1650元/噸的7月買權的價格為8元/噸,執行價格1650元/噸的9月買權價格為31元/噸。

投資者買入7月買權、賣出9月買權平倉,分別支付權利金8元/噸、收入權利金31元/噸。

則,投資者的淨損益 = 48 –50– 8 + 31 = 21元/噸

(2)若一個月後,小麥期貨價格下跌為1550元/噸,波動率為30%,此時7月買權的價格為1元/噸,9月買權價格為44元/噸。

投資者買入7月買權、賣出9月買權平倉,分別支付權利金1元/噸、收入權利金44元/噸。

則,投資者的淨損益 = 48 –50 –1 + 44 = 41元/噸

(3)若一個月後,小麥期貨價格仍為1550元/噸,波動率為10%,此時7月買權的價格為1元/噸,9月買權的價格為3元/噸。

投資者買入7月買權、賣出9月買權平倉,分別支付權利金1元/噸、收入權利金3元/噸。

則,投資者的淨損益 = 48 –50 –1 + 3 = 0元/噸

(4)若一個月後,小麥期貨價格仍為1600元/噸,波動率為10%,此時7月買權的價格為1元/噸,9月買權的價格為11元/噸。

投資者買入7月買權、賣出9月買權平倉,分別支付權利金1元/噸、收入權利金11元/噸。

則,投資者的淨損益 = 48 –50 –1 + 11 = 8元/噸

相關條目

買權交易策略

賣權交易策略

牛市交易策略

熊市交易策略

波動率交易策略