簡介 差價契約(Contracts for Difference ,CFD)可以反映股票或

指數 的價格變化並提供價格變動所帶來的盈利或虧損,而無須實際擁有股票或

指數期貨 。差價契約CFD是用

保證金交易 的,同股票實物交易一樣,盈利或虧損是由您的買入和賣出價格決定的,差價契約CFD相對傳統股票實物交易具有很多優勢。

差價契約 基本定義 差價契約是目前國內居民聽說過的最多的一種交易工具,路透金融詞典中對差價契約的定義如下:

泛指不涉及實物商品或證券的交換、僅以結算價 與契約價 的差額作現金結算 的交易方式 。 事實上為了控制差價契約的風險,抑制過度投機,各國的金融管理機構都規定差價契約交易的

經紀商 或者銀行必須有100%的

保證金 ,也就是說,無論客戶如何支付保證金,對於客戶的交易,經紀商或者銀行必須有100%的金額的貨幣作為保障,例如,經紀商給客戶提供的融資比例為5%保證金,那就意味著顧客只需要支付500元就可以做10000元的交易,但是對於銀行或者經紀商而言,它必須有10000元可以用於交易。

近遠契約 1、職能轉變

差價契約的出現在20世紀70年代,並在2000年成為相對主流的交易品種。CFD是以

掉期 交易形式出現,80年代主要集中在銀行間和大機構之間交易。1999年正式在境外零售市場交易,2000年在英國推出英國股票差價契約。

美原油隔月契約差價 差價契約最初只是大機構的一種有效規避證券風險的工具,現在,它已經成為全球零售投資者的一種普通投資工具了。

越來越多的零售客戶使用差價契約CFD作為交易組合的一部分獲股票實物交易的一種替代。使用差價契約CFD進行交易的投資者包括

頻繁交易 的

短線交易者 和那些尋找能替代融資

股票交易 的更靈活交易工具的

長線 投資者。

2、投資工具

差價契約是一種高效的買賣股票、

指數 、

期貨 和其他商品的途徑。 CFD 以某一種商品的價格進行買賣,而不涉及該商品實體的交易,所以差價契約(CFD)並沒有像

期貨交易 中的交收和結算的限制,也有人稱之為現期期貨。差價契約(CFD)的商品,理論上可以是所有有浮動價格的東西,包括有各國指數,外匯,期貨,股票,貴金屬和其他商品。一些正規的外匯平台現在都能通過買賣這些商品進行差價契約交易,像

easy-forex 易信,福匯等。

交易 1、交易優勢

差價契約(CFD)交易的好處就是客戶可以進行

保證金交易 ,

保證金比率 從股票差價契約的3%到

指數 差價契約的1%不等,這樣客戶不必投入大筆資金就可以買賣所有的股票,指數和商品,同時享有市場波動帶來的全部收益和風險。也就是說,您能放大自己的投資收益。

差價契約交易覆蓋全球20家以上主要交易所,上萬家投資有限公司 ,2,500個以上品種,包括:

經濟作物商品期貨差價契約:咖啡,可可,糖;

金屬商品期貨差價契約:銅,鋁;

能源商品期貨差價契約:原油,天然氣;

差價契約的價格與

交易所 的價格是一致的。這意味著用差價契約交易,您可以同時享有基礎市場的

流動性 。

2、交易方式及手續費

差價契約的一般交易方式為顧客按照約定手數向

經紀商 繳納一定比例的保證金作為已經

凍結資金 ,一般來說是1~20%(5~100陪槓桿),所在契約的續存期間(持有交易契約的那段時間)會出現

手續費 損益,如果出現手續費損益則首先考慮從已經凍結的保證金中扣除(或添加到未凍結的保證金中),當已經凍結的保證金不夠支付手續費的時候則從未凍結的保證金中扣除,(有的

經紀商 的代理契約中還會約定一旦由於手續費損益造成已凍結保證金

全部損失 ,那么經紀商會重新凍結一定比例的保證金,當然會比原來的少一些)。賬戶總額減去凍結資金剩餘部分為

未凍結 保證金 ,

未凍結 保證金作為價格波動進行增減,以保障交易有抵抗風險的能力,按照約定的交易價和

結算價 計價方式進行交易和結算。由於差價契約是不可

交割 契約,即契約

中的商品不會進行

實物交割 ,結算時只進行差價的

現金結算 ,所以差價契約理論上是沒有期限的,但是會產生

隔夜手續費 (當天收市之前沒有賣出的商品遺留到第二天開市),當然如果客戶

保證金賬戶 中的保證金因為手續費的原因而

損失 殆盡的話,估計

經紀商 也會按照代理契約的條款隨時結算你的賬戶的(俗稱

爆倉 )。在結算時,

結算價 往往會按照結算時的

市場價 進行結算,這時如果你交易的商品的

買入價 加上手續費成本低於

賣出價 的話那么你就會有盈利,否則就會有虧損,由於這個盈虧是按照契約上所有的商品的數量來結算的,所以針對你用於交易的

保證金 而言,你的盈虧的數額會

非常的大 。並且在差價契約的交易中,

手續費 也算進了

交易成本 中,所以相對你支付的保證金而言,

手續費 也是一大筆

支出 ,例如,你的保證金比例是5%,而手

續費 也是5%的話,即使如果商品的價格一直維持不變的話,那么你所支付的保證金也僅夠支持一天的手續費而造成虧損。

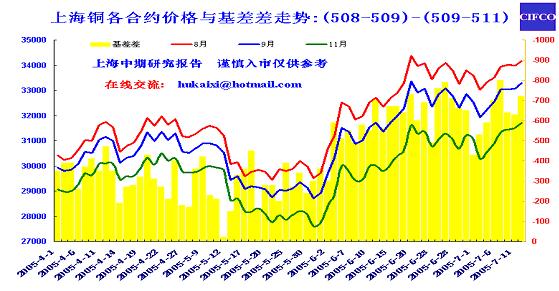

分析近遠契約差價的意義 3、點差

所有的商品在下單後會產生一定的點差:點差就是下多單時會高出當時價格一定的點數,相反下空單時會低於當時價格一定的點數。例如現貨白銀在下多單(買漲)時價格為7.94,

經紀商 規定的點差數為5,而你下單後你的成本就是7.99而不是7.94;下空單(買跌)時價格為7.94,

經紀商 規定的點差數為5,而你空單後你的成本就是7.89而不是7.94,。所謂點差也是

經紀商 變相手續費的一種。

4、交易風險

如何控制差價契約交易風險是至關重要的。

保證金交易 涉及高槓桿、高風險,稍有失誤就會爆倉,未必適合所有投資者。在買賣差價契約所提供的產品之前,應審慎考慮自己的投資目標、財政狀況、需要及交易經驗。而差價契約風險一般分為交易風險、

折算風險 、

經濟風險 和國家風險。交易風險涉及的業務範圍廣泛,是

經濟主體 經常面對的風險,因而也是其主要的防範對象。

5、平台選擇

根據所有權威部門(證監會、銀監會、工商局、所有合法證券公司、公安局、檢察院、法院、律師事務所)查詢,國內沒有一家合法 交易所可以開辦T+0 股票交易,能開辦股票T+0 交易的都是投資公司,有些公司伺服器註冊在國外(比如紐西蘭),網站所採用的大多為中文 網站,英文 客戶端。對一些英文水平一般的人來說,操作難度增加。

計算方法 一、T+0股票計算方法

在T+0股票差價契約里,股票以RMB交易但是以美元結算,股票漲跌以0.01為一個單位,漲跌一個單位為100RMB。交易採用手為單位,1手為10000股,例如購買一隻10元RMB股票1手,選用20陪槓桿(5%保證金)模式,

1.凍結保證金額計算

下單所需為1手10000股X10元股價X5%=5000RMB,因投資公司伺服器大多註冊在國外以美元交易,以6.468匯率換算成美元為773.04USD。

2.手續費計算(一般以下單時4.5‰,賣出時1.5‰計算)

下單時手續費1手10000股X10元股價X4.5‰=450RMB(以6.468匯率換算成美元為69。57USD)

賣出時手續費1手10000股X10元股價X1.5‰=150RMB(以6.468匯率換算成美元為23.19USD,投資公司最低收費為50USD)。

3.盈虧計算

以10元股票漲跌0.5RMB計算,0.5RMB為50個單位相當於盈虧5000RMB(以6.468匯率換算成美元為773.04USD)。

二、國際現貨黃金白銀計算方法

現貨黃金白銀以美元交易以美元結算,以手為單位,1手黃金白銀保證金為固定的1000USD,一般投資公司黃金手續費為1手50USD,點差為50個點相當於50USD;白銀沒有手續費,但是有5個點的點差,一個點的點差為100USD。

如美交所黃金價格1174USD價格,下一手黃金手續費=100USD,相當於賬戶下單後虧損100USD,

如美交所白銀12USD價格,下一手白銀手續費=500USD,相當於賬戶下單後虧損500USD.

對比差異 貨幣差價契約和普通商品的差價契約有些許差異:

1、契約價

貨幣的差價契約使用的是即期市場價格作為,結算沖銷時按照沖銷當時的即期市場價格作為

結算價 ,以

保證金 本幣作為

結算貨幣 ,就是說年的

保證金賬戶 中原來是什麼貨幣,在最終結算時還會兌換成什麼貨幣,但是由於貨幣交易本身的特點,所以結算時不會保證金貨幣作為結算貨幣,習慣上都以美元作為結算貨幣,最終

清算 交易時,再將清算餘額再兌換成保證金本幣。

2、存貸款利息

在交易中會出現存貸款利息,因為貨幣本身會出現利息的,而在交易中由於銀行(或 經紀商 )提供了 信貸融資 ,所以它會向顧客收取貸款利息,而交易後由於顧客(利用貸款)買入了另外一種貨幣,所以銀行(或經紀商)會支付給你 存款利息 ,一般來說貸款利息使用 倫敦同業拆借利率 (LIBOR)而存款利率則使用銀行(或經紀商)所在地的 活期存款 利率,而契約續存期間(即持有契約期間)的存貸 利差 則直接在客戶的 保證金 中進行清算,一般來說活期存款利息都會大大低於 貸款利率 ,日元除外,日元的貸款利息比大多數貨幣的活期存款利息都低,所以很多人在做差價契約交易時喜歡賣出日元,這樣可以賺不少利息。 如上簡介所述:‘無須實際擁有股票或指數期貨 ’,更何談貸款,這是投資公司高槓桿所需手續費。建議刪除 3、交易的商品標

貨幣差價契約交易的商品標的不一樣,一般的

商品差價 契約上只有一種商品,而貨幣差價契約上是兩種商品的比值(就是

匯率 了),在這兩種商品中其中有一種主要的商品,一種次要商品,一般的貨幣差價契約都會把美元、英鎊、

歐元 、瑞士法郎作為主要商品,並且主要商品的標的數量大致等於一定金額的美元,亞洲的銀行或

經紀商 習慣使用10萬美元作為一個標準交易單位,即最少每次交易一個標準契約,按照代理契約的約定,銀行或經紀商會凍結交易額的1~5%的

保證金 (一般來說都是按照即期市場價格進行交易)。

第四,監管更加嚴格。一般的 商品差價 契約都會因為 證券交易所 和 期貨交易所 的交易規則收到一定的限制,而貨幣交易則是由銀行作為獨立場所進行交易的,所以,為了控制 信貸規模 ,大多數國家和地區都會針對銀行的差價契約交易服務做出嚴格的規定,針對客戶的交易銀行或經紀商的結算行必須做一筆相同的一個標準契約的交易(即100%支付保證金),特別是銀行,他必須的這么做,否則會招來監管機關的處罰,這會牽扯到存貸款餘額和外幣 存款保證金 等多方面的因素。 任何一個國家都嚴令禁止貸款炒股、炒期貨!這句嚴重失真!建議刪除

契約機制 差價契約的一般

交易方式 為客戶按照約定向

做市商 或

經紀商 繳納一定數量的保證金,以保障交易有抵抗風險的能力,按照約定的交易價和結算價計價方式進行交易和結算。在交易時,做市商或經紀商按照約定根據交易量在客戶的保證金賬戶中凍結一定比例的保證金,而剩下的部分則由做市商或經紀商提供信貸支持進行融資或融券。客戶在持有交易契約的時間內會出現利息損益,利息損益會從

保證金 中扣除(或添加到總權益金中)。差價契約是不可交割契約,即契約中的標的商品不會進行實物交割,結算時只進行差價的現金結算,所以差價契約是沒有期限的。結算價會按照結算時的市場價進行結算,此時如果客戶交易的商品的

買入價 加上利息損益低於

賣出價 的話就會有盈利,否則就會有虧損。交易的盈虧是按照契約商品的交易規模來結算的,所以針對客戶交易的保證金而言,盈虧的數額會被擴大。

1、好處

① 差價契約是用

保證金交易 的。保證金比率從股票差價契約CFD的3%到指數差價契約CFD的1%不等。 這樣,

投資人 的資金利用效率就會更高,因為只需要投入

頭寸 總額的一個很小比例就可以進行一筆交易,同時享有市場波動帶來的全部收益和風險。

② 賣出差價契約同買入的操作方式一樣,因為差價契約不涉及到

實物交割 。這樣差價契約投資者在(短期的日內市場變動)

熊市 和

牛市 中就都有機會獲利,也可以規避在

現貨市場 中的

多頭頭寸 風險。

③差價契約為您提供了一種用一個帳戶進行低成本交易的途徑。所有

指數 、行業指數、

債券 和

商品期貨 差價契約交易都是免佣金的。

④差價契約不僅反映股票實物交易市場中的價格變化,還能反映在基礎股票或指數市場中發生的公司行為對價格的影響。如果投資人持有差價契約,公司公布發放股 息,投資人的帳戶會在‘

除權 日’做出調整而不是在幾周后的‘

除息 日’進行調整。這意味著股票差價契約持有者參與

股票分拆 ,與實際擁有股票一樣。唯一的不同 在於,持有差價契約,您不擁有投票權或免稅額度。

差價契約特點

遍及全球29 33個交易所的超過8,600種差價契約,包含了21 22種指數差價契約,20 33種商品差價合 約.和7種外匯差價契約

完全透明的交易價格,直接與交易所價格掛鈎。

與全球15 33個交易所掛鈎的直接入市差價契約

通過獲獎無數的GS交易平台直接進行相關資產投資的研究

槓桿交易,差價契約槓桿投資倍數最高可達200倍

多產品交易平台:一個交易平台即可完成全部所有產品的交易

可進行賣空交易

使用單一賬戶可有效管理多幣種頭寸

法律聲明 中文百科不是工作人員編寫而是網友共同創作,對於內容的真實性百度不負法律責任

差價契約

差價契約 近遠契約

近遠契約 美原油隔月契約差價

美原油隔月契約差價 分析近遠契約差價的意義

分析近遠契約差價的意義