基本介紹

- 中文名:信貸衍生工具

- 外文名:Credit Derivatives

- 隸屬:金融

- 含義:轉移風險的契約

定義,作用,種類,定價,風險,前景,

定義

信貸衍生工具(Credit Derivatives)是近年來高速發展的衍生工具。根據美國財政部貨幣審計官辦事處的銀行衍生工具報告(Office of the Comptroller of the Currency Bank Derivatives Report),信貸衍生工具的定義是:一種使信貸風險從信貸保護購買者(Credit Risk Protection Buyer)轉移到信貸保護出售者(Credit Risk Protection Seller)的金融契約。

作用

作為商業銀行,其業務基本上是進行資金存貸交易,並從中賺取息差(Interest Spread)。不過,經營存貸業務的最大風險乃是信貸違約(Credit Default)及因此而衍生的壞帳(Loss Given Default)。雖然信貸衍生工具可以有多種類型,其主要作用是把商業銀行的信貸風險從貸款組合(Loan Portfolio)中剝離出來,然後轉嫁給信貸衍生工具的投資者,此等交易稱為信貸風險遷移(Credit Risk Migration)。簡而言之,商業銀行購買信貸衍生工具就好像給其貸款組合的信貸風險投保,免除一旦出現信貸違約時的損失。

在新巴塞爾資本協定(New Basel Capital Adequacy Standards,俗稱巴塞二Basel II)中,銀行須在資本充足比率(Capital Adequacy Ratio)的限制下進行信貸業務。由於受制於本身的資本(Capital)及信貸評級(Credit Rating)所限,銀行不能無限地拓展信貸業務。而在巴塞二的協定下,銀行可透過信貸衍生工具將部份貸款組合進行信貸風險遷移,使該組合不用計算在整間銀行的貸款資本充足比率之內,以便其以有限資本進一步拓展業務。

根據組合理論(Portfolio Theory),若銀行的貸款組合能作適量分布,可減少因個別行業的盛衰而打擊其穩固性。透過信貸衍生工具,銀行可減少其暴露於個別行業的信貸風險,從而增加其貸款組合的穩固性。

種類

信貸衍生工具種類繁多,其中最重要有下列各項:

信貸違約互換CDS(Credit Default SWAP)

資產互換AS(Asset SWAP)

總收益互換TRORS(Total Rate of Return SWAP)

在總收益互換契約中,一方同意支付交易對手參考資產的所有回報,包括其資產價格升跌、派息或其它收益,以換取固定或浮動現金流,如倫敦同業拆放利率(LIBOR )加息差(Spread)。在此等契約中,轉讓者將參考資產的所有風險轉移給交易對手,而對方雖獲取此資產的所有經濟回報,但也同時承受此資產的所有金融風險,如價格下跌及違約損失。

信貸期權(Credit Options)

以參考資產的信貸評級或質素掛鈎的期權。信貸期權包括認購(Call)及認沽(Put)期權兩種類型。認購者擁有期權到期時行使的權利而不是義務,結算可以用現金或實物交收。此外,信貸期權也可以與一籃子貸款組合掛鈎。期權買家支付賣家期權金(Premium)以換取賣出或買入該組合的權利。與此同時,雙方還可以同時訂立資產互換契約,讓期權賣家付給買家有關參考資產收益或利息,以換取期權買家以倫敦同業拆放利率加上息差的供款。

一籃子信貸違約互換(Basket Default SWAP)

信貸違約互換的一種,以一籃子參考資產或貸款組合掛鈎。

信貸息差期權CSO(Credit Spread Option)

定價

信貸衍生工具的定價是因應不同的工具而有所不同。一般來說,信貸衍生工具的定價稱為信貸風險溢價(Credit Risk Premium)或信貸息差(Credit Spread)。信貸衍生工具的承銷商(Underwriter)的內部計量研究員(Quantitative Analyst)會使用統計學、數學及物理學的方法設計其信貸風險模式(Credit Risk Model),並配以電子計算器定出信貸風險溢價。現時信貸風險模式有兩大學派,分別是以羅拔‧卡赫‧默頓(Robert Carhart Merton)為鼻祖的結構模式(Structural Model)及近年興起的還原模式(Reduced Form Model)。

結構模式結合了期權理論及會計學,推論出一間有限責任公司(Limited Company)的股東(Shareholder)實際上是該公司的資產(Asset)的認購期權持有人,而債權人(Creditors)則是此「公司期權」的承銷商。因為當公司業績理想,公司資產升值時,股東可享有槓桿回報;若公司業績不濟,資不抵債時,股東大可以把公司清盤而毋須負擔額外的損失。相反,債權人只賺取有限的利息,而承受公司清盤導致全部欠款不能收回的風險。因此,結構模式的重點乃是研究公司的資產變化與信貸風險的關係。還原模式則假設信貸風險和壞帳與若干經濟及社會因素有相連關係,透過計量經濟學(Econometrics)等方法計算貸款組合的信貸風險。

風險

一般來說,信貸衍生工具有下列的風險因素。

市場不透明

正如前文所述,信貸衍生工具的運作及其信貸風險評估較為複雜,其市場運作也較其它工具不透明。不過,隨著其運作日漸普及和成熟,以及採用國際互換與衍生工具協會(International SWAPS and Derivatives Association)標準交易檔案(Master Agreement),和更豐富的市場信息,對監管機構和市場參與者應有更積極的意義。

錯誤的定價

現時,信貸衍生工具的市場參與者高度集中在數間跨國大銀行,這妨礙了經濟風險的最佳分配。此外,信貸衍生工具對於市場來說還是一個新生產品,對於缺乏經驗的新的參與者,他們可能會作出錯誤定價而招至損失。

信息不對稱

信貸衍生工具雖可以改善銀行信貸資產的質素,但當信貸風險轉移後,原債權人就可能失去監控債務人的動機了,而有關債務便有機會因缺乏原債權人適當的監督而變壞。此外,當債務人償還債款時出現的困難後,原債權人因有信貸衍生工具的保護,也缺乏提供債務重組的動機去拯救債務人融資的困局。再者,原債權人往往擁有比信貸衍生工具提供者對債務人信貸價值較佳的信息。此信息不對稱亦增加了信貸衍生工具提供者的潛在風險。

前景

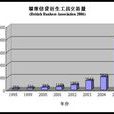

根據英國銀行公會(British Bankers’ Association)的二零零三/四年度報告,信貸衍生工具雖然與整個衍生產品市場相比,其總市場份額還是非常的小,但其市場近十年間經歷了一個爆發性的增長。其交易額由一九九七年的一百八十萬億(Billion)美元增加到二零零三年的三千五百四十八萬億美元,增長達到了二十倍。估計到二零零六年其市場規模可達八千二百零六萬億美元,而亞太區市場現時只占其份額約十巴仙。

隨著中國經濟高速增長,進一步與國際社會接軌,中國的信貨業務也會有可觀的增長。今年,四大國有銀行及多間國內的金融機構陸續上市,偌若配合人民幣與國際貨幣的進一步流通,和持續深化的市場化改革,中國的信貨市場相信能為信貸衍生工具帶來另一波爆發性的增長潮。