基本介紹

- 中文名:乾坤燭

- 外文名:“PROSTICKS”

- 構成要點:聚焦點等

- 標準乾坤燭:陽燭(乾燭)、陰燭(坤燭)

名詞解釋,基本信息,構成要點,聚焦點,收市價,活躍區,主要成交分布,波幅,主要成交價位,偏離區尾巴,詳細圖解,標準乾坤燭,聚焦點偏低,聚焦點偏高,活躍區偏低,活躍區偏高,活躍區較長,活躍區較短,雙低位置,雙高位置,底部有偏離區,頂部有偏離區,最完美乾坤燭,

名詞解釋

乾坤燭(ProSticks)

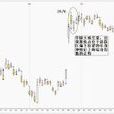

技術分析的最基本是圖表記錄。記錄價格變化的方法很多,以時間和價格變化為主的,如傳統的線圖、棒形圖、陰陽乾坤燭燭;亦會以價格變化為主、時間變化為輔的,如四度空間;亦有單以價格變化為主的,如點數圖(Point & Figure Chart)和剔圖(Tick Chart)。

以傳統圖表發展來說,可以分為三代,即線圖(Line Chart)、棒形圖(Bar Chart)、陰陽燭(Candlestick Chart),但到了現代,投資者信息的質與量要求愈來愈高,第四代圖表乾坤燭(ProSticks)應運而生。

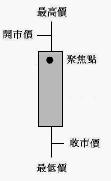

其實一直以來投資者習慣以棒形圖(Bar Chart)、陰陽燭作股價的記錄方法,只要有股價的開市價(開,O)、時段最高價(高,H)、時段最低價(低,L)、以及收市價(收,C) ,便可製作圖表,而技術分析者,亦習慣以這些圖表判斷後市發展。

但在成交稀疏的時段,開、高、低、收價都很易為有心人利用,使不知就裡的投資者跌入“走勢陷阱”。所以投資者想知道真實的市況或走勢,便要取得其它輔助資料,而其中最重要、最實用資料,便是成交量。成交量是市場深度的反映,可揭示市場的動態信息,主要分兩類,第一類比較常見,是每一個時段內的總成交量,用總交易股數或總成交金額均可;第二類較罕見,亦比第一類成交量更重要,是交易時段內,成交量在不同價位的分布情況,譬如說,最多成交的價位所在、成交集中於哪一個區域之內,這都是十分重要的動態信息。

投資者要取得第二類成交的資料,相對比較困難,但隨著科技的進步、網際網路的興起、以及市場上的需要,乾坤燭發明人李政平經過不斷的努力研究,將科技、信息,配合了市場人士的需要,終於在1999年底推出了乾坤燭。

基本信息

乾坤燭的英文名稱是“PROSTICKS”,其實是兩套分析工具的結合,將四度空間(Market PROfile,一種分析股票成交量和價位關係的方法)和陰陽燭(CandleSTICKS)的優點,合二為一的一套分析工具;陰陽燭的優點是圖表表達形式簡單易明,而四度空間的優點是市場深度可透過圖表顯示出來。而乾坤燭最獨特的地方,就是提供了時段內成交量的動態資訊,其中最重要的成交價,就是聚焦點(Modal Point),而成交集中的區域,就是活躍區(Active Range),成交稀疏的區域,就是偏離區尾巴(Extreme Tails)。 大戶要改動開高低收價,相對上容易,但如果要改動聚焦點、活躍區等數據,便要用上很多錢去製造成交,造市成本增加的話,難度自然大增,對成交活躍的股票、指數期貨、外匯來說,大戶可謂無所施其技,這些新資料便十分有參考價值。 乾坤燭

乾坤燭

乾坤燭

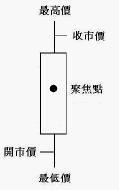

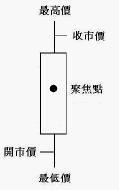

乾坤燭構成要點

乾坤燭比起棒形圖的“開高低收”四個數據,多了三個部分:

乾坤燭

第一、聚焦點(Modal Point)

一支乾坤燭代表了一段時間,而該支乾坤燭的聚焦點,就是該段時間內,成交最多的一點。乾坤燭其實是將成交量的訊息配合陰陽燭顯示出來,而聚焦點,是乾坤燭最重要、最獨特的部分,提供了支持或阻力的位置及強度。 聚焦點的構成 乾坤燭

乾坤燭

乾坤燭

乾坤燭正如前文提及,聚焦點是該時段成交最多的價位,但如果是指數的話,譬如說恆指,並無所謂成交最多的價位,其聚焦點又如何測定呢?在這個情況下,乾坤燭是會以停留時間最長的價位作聚焦點的。所以聚焦點的選取原則如下:

根據乾坤燭公司的統計,利用成交最多的價位作聚焦點,又或利用停留時間最長的價位作聚焦點,結果往往分別不大。

聚焦點的意義,其實就是最重要的價位。最重要的價位,主觀來說,當然因人而異,但利用客觀的情況來分析,不離最多人、最多成交爭持的價位,集中於某價位的爭持(第一個聚焦點選取原則),又或長時間的爭持不下(第二個聚焦點選取原則),往往是一分為二、二而為一的,無論用哪一種選取原則,得出相同或類似的結果,亦不是值得奇怪的事。

聚焦點的作用

1)標出每個時段,最重要的價位。

2)指示支持/阻力位所在。

3)可取代收市價,作技術分析原始數據。

4)可用以判斷走勢,又或用以畫出趨勢線。

聚焦點

假設在近12000點時買入恒生指數期貨,即表示看好後市,認為恆指在12000 點時相對偏低,值得買入,如果有很多人的想法相近,即表示在12000點水平時會有很多成交。當然,買賣是相對的,一買必有一賣,但如後市果真在12000點水平時反彈上升,到第二次期指成交大的位置,便會形成支持或阻力。 聚焦點,便是一段時間內,成交最大的地方。如股價在聚焦點之上,該聚焦點會發揮一定的支持力;反之,如聚焦點在股價之下,便會形成一定的阻力。聚焦點的最大功能,是能明確指示支持/阻力位所在;而聚焦點形成的聚焦點平台,亦有類似的啟示。 乾坤燭

乾坤燭

乾坤燭

乾坤燭當然不同的成交量,其支持力或阻力會有所不同,要深入了解該聚焦點的強度,仍要研究該聚焦點的聚焦量(Modal Count)。

收市價

對部分技術分析者來說,利用收市價作為技術指標的數據,不是一個良好的選擇,所以他們或以高低價之中價,又或採用比例計算收市價(如中價加收市價除以2),但無論以何種比例計算,都有一定的不確定性,都有不完善的地方。比較好的方法,當然是選取最重要的價位,作計算的基礎。如果說收市價不是每日最重要的一個價位,則每日最重要的價位,一定是成交最大,好淡的決勝位置,就是聚焦點。利用聚焦點替代收市價,作技術分析指標的基本數據,其效果甚至比用收市價好得多。所以,聚焦點可以取代收市價,作技術分析指標的數據。

同樣道理,經過深入研究,利用聚焦點找出趨勢線,效果亦十分良好。所以聚焦點可以取代高低價或收市價,作趨勢線的基點。

其實,最簡單的聚焦點套用法,就是觀察聚焦點有否形成方向---是向上?還是向下?還是在某個平行的買賣區域內﹝稱為價值區﹞集結成聚焦點平台?如果聚焦點形成向上趨勢,則更能確定向上趨勢的成立;同理,如聚焦點形成向下趨勢,則即使棒型圖並未確定向下趨勢,亦要提防向下的可能性,因為聚焦點的變化,很多時比傳統所用的收市價或類似數據,更早發出轉勢或破位訊號。

活躍區

(Active Range)

活躍區是一個統計學上的概念,就是在一個時段的價格分布,價格所集中於中位數正負一個標準差(Standard Deviation)的所在,這在附圖中顯示出來,確切點說,68%的成交會集中在活躍區里,其它太過偏離的價格,只占成交的少數,不是交投的焦點所在,對價格指示作用不大(偏離區尾巴主要用於動力和動向指示,而非價格指示)。 活躍區提供了以下訊息: 乾坤燭

乾坤燭

乾坤燭

乾坤燭主要成交分布

如果主要成交分散﹝即活躍區很長﹞,成交又大的話,則後市易達成共識,在經過劇烈競爭下,好淡雙方終有一方會跑出來。如果主要成交集中(即活躍區很短),顯示開市初段又或臨收市時波幅雖大,但缺乏成交,大市應未能理出方向。

波幅

活躍區愈長,則波幅愈大,波幅是風險的代名詞,如兩隻股票的預期回報相同,但股票A明顯比股票B波幅為大,則當然會買入股票B,因為回報一樣的話,買入風險較低的股票較有利。

主要成交價位

雖然高低價的參考價值很大,但即使知道高低價位,由於成交可能極少的緣故,在高低位下的盤,未必能順利執行,此外,作超短線買賣時,高低位的參考作用反不如活躍區的高低位來得重要。利用活躍區分析市況,有兩個要點,就是觀察活躍區的長度和該時段的成交量多少。活躍區愈長、成交量愈大,該活躍區和聚焦點的價格啟示作用便愈大,當然,各位亦可以聚焦量取代成交量進行分析,又或將聚焦量和成交量同時分析,但相信分別不大。 乾坤燭

乾坤燭

乾坤燭

乾坤燭總括來說,活躍區長而成交大的乾坤燭,其聚焦點所形成的趨勢線或聚焦點平台,支持或阻力的效果,會比一般聚焦點所形成的趨勢線或聚焦點平台為佳。短活躍區的乾坤燭,會在好淡雙方防守極嚴密,又或雙方皆不敢進場時出現,代表短期大市無方向;又或在重要訊息公布前,亦會出現短活躍區的乾坤燭。

偏離區尾巴

由於極端價位的成交可能高於3%,所以不一定每枝乾坤燭都有偏離區尾巴。此外,即使出現偏離區尾巴,亦不表示高低位都會出現,可以只出現於高位,亦可只出現於低位,現實所見,一支反映股票價格的乾坤燭,於高低位俱出現偏離區的機會不大。偏離區尾巴的最大功用,是揭示極端價位的成交情況。如果某一日的乾坤燭,在頂位部分出現了偏離區尾巴,即表示在近最高價時,買賣稀疏,又或維持時間太短,可以想像,買家在高價區並未大力托市,而沽家則輕易將價位壓回其下,反映後市偏淡的機會略大。相反,如果在低價區出現偏離區尾巴,則是表示在接近最低價時,交投稀疏,又或維持時間太短,是短期後市偏好的徵兆。 偏離區尾巴愈長,即表示極端價位的成交偏低,又或時間偏短,但波動劇烈。偏離區尾巴愈長,對市況偏好或偏淡的啟示作用愈大。不過,如果乾坤燭高低價兩邊俱出現偏離區尾巴的時候,則反映好淡雙方俱不罷休,如果成交夠大的話﹝指整支乾坤燭計,又或聚焦量夠大﹞,短期上落市過後,或有中期趨勢市出現。 乾坤燭

乾坤燭

乾坤燭

乾坤燭此外,乾坤燭亦有獨特的指標,聚焦量(Modal Count),配合聚焦點的分布,可以用以分析,而聚焦點結合成聚焦點平台的話,對大市的走向有重要啟示。

聚焦量(Modal Count):四度空間圖中,TPO最長的一點,為最重要的一點,技術分析者可以利用TPO的長度,來分析該價格是否重要,會否對將來市況起作用,但這在四度空間理論上並無強調。乾坤燭公司為了強化聚焦點的作用,特別設計了聚焦量,用以分析聚焦點的強度。

聚焦點的強度,即是聚焦點的重要程度,可以由聚焦量反映出來,聚焦量愈大,即表示該聚焦點愈重要,能發揮支持或阻力的效果便愈大。相反,如果缺乏高的聚焦量支持,該聚焦點便不能發揮強大的支持或阻力作用了。乾坤燭網站所提供的的聚焦量有兩種,第一種是以成交量作計算的,即Modal Count by Volumn,另一種是以時間作計的,即普通的Modal Count by Time,兩者在套用上的分別不大。 聚焦量的兩種選取原則,基本上和聚焦點的兩種選取原則相同,據乾坤燭公司透露,無論用哪一種選取方法,結果分別亦不大。 乾坤燭

乾坤燭

乾坤燭

乾坤燭聚焦點平台(Modal Point Platform):價格波動,可以演變成不同的買賣區域,在某一個買賣區域內,接近買賣區域頂部時,大部分投資者會覺得超買﹝對比上太貴﹞而沽售,但到了買賣區域的底部時,市場人士又覺得超賣﹝對比上太便宜﹞而買入。價位在短期內,於某個區域內上上落落,稱之為密集區。

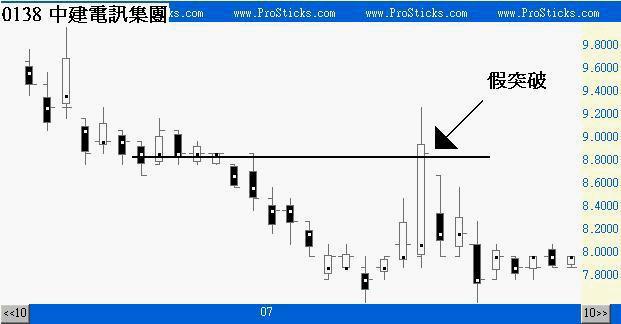

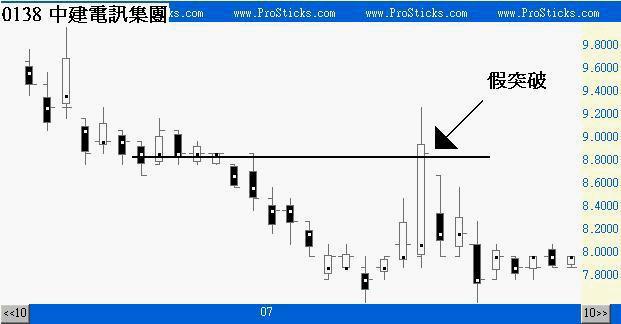

此外,在一個大型走勢通道上,作突破買入/沽出訊號時,利用聚焦點平台作判斷參考,亦甚具參考價值,這和利用聚焦點作中小型走勢通道,作突破買入/沽出訊號有異曲同工之妙。

詳細圖解

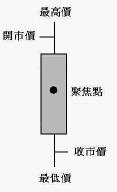

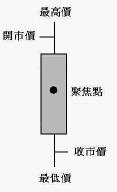

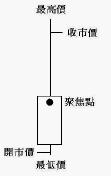

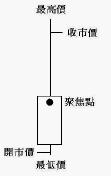

標準乾坤燭

1)陽燭(乾燭):

一支標準的乾坤燭陽燭,啟示後市升市比跌市機會略大,這和陽燭的分析方法一樣。如配合高聚焦量,上升的機會便會更大。

2):陰燭(坤燭) 乾坤燭

乾坤燭

乾坤燭

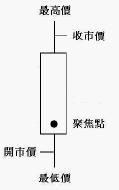

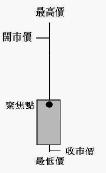

乾坤燭聚焦點偏低

1)乾燭:

不過,在大型單邊開市,又或突破開市時,初出現的乾坤燭,多為聚焦點偏低的。所以,聚焦點偏低的乾燭,和陽燭的分析略有不同,這一點需注意。

2)坤燭:

聚焦點偏低的坤燭,向下的機會無疑比標準坤燭為大。和一般陰燭的啟示性相比,聚焦點偏低的坤燭,向下機會更大。

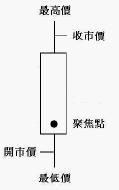

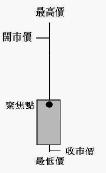

聚焦點偏高

1)乾燭:

聚焦點偏高的乾燭,向上的機會無疑比標準乾燭為大。和一般陰燭的啟示性相比,聚焦點偏高的坤燭,向上機會更大。 乾坤燭

乾坤燭

乾坤燭

乾坤燭2)坤燭:

活躍區偏低

1)乾燭:

活躍區偏低的乾燭,啟示後市趨升的機會,較標準乾燭為高。活躍區偏低,但聚焦點保留在高低位之正中間,暗示支持位會在燭身的偏上部分,下試支持位的話,不會跌破燭身中部才遇上支持,這對後市向上發展,相對有利。如配合高聚焦量,效果更佳。

2)坤燭:

活躍區偏高

1)乾燭:

活躍區偏高的乾燭,啟示後市趨升的機會,較標準乾燭為低。活躍區偏高,但聚焦點保留在高低位之正中間,暗示支持位會在燭身的偏下部分,下試支持位的話,會跌破燭身中部才遇上支持,這對後市向上發展,相對不利。如配合高聚焦量,效果更明顯。

這和一般陰陽燭分析上,腳部較長的陽燭分析法略有不同。

2)坤燭:

活躍區偏高的坤燭,啟示後市趨跌的機會,較標準坤燭為高。活躍區偏高,但聚焦點保留在高低位之正中間,暗示阻力位會在燭身的偏下部分,上試阻力位的話,不會升穿燭身中部便遇上阻力,這對後市向下發展,相對有利。如配合高聚焦量,效果更明顯。

這和一般陰陽燭分析上,腳部較長的陰燭分析法略有不同。

活躍區較長

1)乾燭

活躍區較長的乾燭,啟示後市趨升的機會,較標準乾燭為高。活躍區較長,雖無改變聚焦點的位置,聚焦點仍保留在高低位和燭身之正中間,所以支持位亦在燭身的正中間,但據乾坤燭公司研究,燭身較長﹝活躍區較長﹞的乾燭,效果一如一支大陽燭,對後市趨升比標準乾燭更有利。如配合高聚焦量,效果更明顯。

2)坤燭

活躍區較長的坤燭,啟示後市趨跌的機會,較標準坤燭為高。活躍區較長,雖無

改變聚焦點的位置,聚焦點仍保留在高低位和燭身之正中間,所以阻力位亦在燭身的正中間,但據乾坤燭公司研究,燭身較長﹝活躍區較長﹞的坤燭,效果一如一支大陰燭,對後市趨跌的機會比標準坤燭為高。如配合高聚焦量,效果更明顯。 乾坤燭

乾坤燭

乾坤燭

乾坤燭活躍區較短

1)乾燭

活躍區較短的乾燭,啟示後市趨升的機會,較標準乾燭為低。活躍區較短,雖並無改變聚焦點的位置,聚焦點仍保留在高低位和燭身之正中間,所以支持位亦在燭身的正中間,但據乾坤燭公司研究,燭身較短﹝活躍區較短﹞的乾燭,效果一如一支小陽燭,對後市趨升的機會比標準乾燭為低。如配合高聚焦量,效果更明顯。

2)坤燭

活躍區較短的坤燭,啟示後市趨跌的機會,較標準坤燭為低。活躍區較短,雖並無改變聚焦點的位置,聚焦點仍保留在高低位和燭身之正中間,所以阻力位亦在燭身的正中間,但據乾坤燭公司研究,燭身較短﹝活躍區較短﹞的坤燭,效果一如一支小陰燭,對後市趨跌的機會比標準坤燭為低。如配合高聚焦量,效果更明顯。

雙低位置

活躍區偏低而聚焦點在活躍區偏低位置的乾坤燭

1)乾燭

2)坤燭

之前第四點已分析過,活躍區偏低而聚焦點在高低位之間的坤燭,啟示後市趨跌的機會,較標準坤燭為低。但如果不但活躍區偏低,連聚焦點亦在活躍區較低位置的話,則情況和單是活躍區偏低有所不同。 乾坤燭

乾坤燭

乾坤燭

乾坤燭由於阻力位在燭身的偏低部分,如反彈上試阻力的話,股價未必會升破燭身中部,啟示其對後市趨跌的機會,比標準坤燭為高。這個情況下,活躍區愈長,則下跌的壓力和機會愈大,如配合高聚焦量,效果更明顯。活躍區偏低而聚焦點在活躍區偏低位置的坤燭,和陰陽燭的分析情況一樣,長手陰燭暗示市況偏淡機會略大。

雙高位置

活躍區偏高而聚焦點在活躍區偏高位置的乾坤燭

1)乾燭

之前第五點已分析過,活躍區偏高而聚焦點在高低位之間的乾燭,啟示後市趨升的機會,較標準乾燭為低。但如果活躍區偏高,而聚焦點亦在活躍區較高位置的話,則分析方法略有不同。

由於支持位在燭身的偏高部分,在股價回試支持位時,不會跌穿燭身中部,所以轉淡的機會略低,向好的機會略大,如配合高聚焦量,效果更為明顯。活躍區偏高而聚焦點在活躍區偏高位置的乾燭,其分析方法,一如陰陽燭的長腳陽燭一樣,啟示後市向好機會較大。

2)坤燭

之前第五點已分析過,活躍區偏高而聚焦點在高低位之間的坤燭,啟示後市趨升的機會,較標準乾燭為低。但如果活躍區偏高,而聚焦點亦在活躍區較高位置的話,則分析方法略有不同。

由於支持位在燭身的偏高部分,在股價反彈上試阻力位時,會升穿燭身中部,所以轉好的機會相對上較標準坤燭為大,如配合高聚焦量,效果更為明顯。活躍區偏高而聚焦點在活躍區偏高位置的坤燭,其分析方法,如陰陽燭的長腳陰燭差不多,都是啟示後市轉向好的機會較大。

底部有偏離區

1)乾燭

2)坤燭

頂部有偏離區

1)乾燭

有偏離區尾巴,即代表該時段內,極端價位的買賣,在交投或時間上,不足全段時間的3%,可說極端價格稍蹤即逝。

2)坤燭

有偏離區尾巴,即代表該時段內,極端價位的買賣,在交投或時間上,不足全

段時間的3%,可說極端價格稍蹤即逝。 在時段高位出現這個情況,代表在高位時,很快有投資者沽出,壓低股價,啟示後市向下機會略大,對坤燭來說,可說是加強了坤燭向下的威力。 乾坤燭

乾坤燭

乾坤燭

乾坤燭最完美乾坤燭

1)乾燭

最完美的乾燭,就是在乾坤燭構成的三大部分,都呈現啟示向上機會最大的形態。

以活躍區來說,活躍區愈長的乾燭,向上威力愈大,就好象大陽燭的分析方法一樣。以聚焦點來說,聚焦點位於活躍區偏上的部分,向上的機會更大。以偏離區尾巴來說,在底部出現偏離區尾巴,市況向好的機會更大。

乾坤燭

乾坤燭 乾坤燭

乾坤燭