鋯礦資源是稀有金屬礦產資源之一。指鋯礦儲量、儲量基礎、資源量。鋯金屬是核反應堆的重要材料,90%以上鋯金屬都用於核反應,用作核電廠的燃料罐和核動力艦船原子燃料的包裝材料。

基本介紹

- 中文名:鋯礦資源

- 外文名:zirconium ore resources

- 類別:稀有金屬礦產資源

- 包括:鋯礦儲量、儲量基礎、資源量

- 套用:是核反應堆的重要材料

- 學科:冶金

主要用途,礦產分布,選礦工藝,信息分析,行情預測,

主要用途

鋯礦按照主要用途分為金屬鋯和工業鋯兩類。金屬核級鋯處於鋯產業鏈最頂端,金屬鋯主要用作核武器與核裝備相關產業,核方面的套用占金屬鋯消耗的90%左右,工業民用方面的套用僅占金屬鋯消耗。金屬鋯及其合金製品處於鋯礦產業鏈的最高環。鋯礦資源主要分布在我國的內蒙古、四川、山東幾省。加工主要集中在廣東和江蘇兩省。

礦產分布

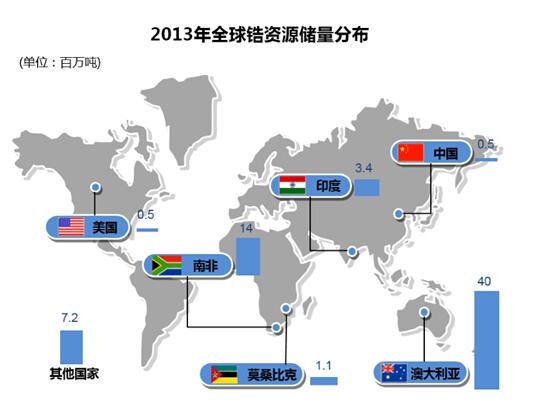

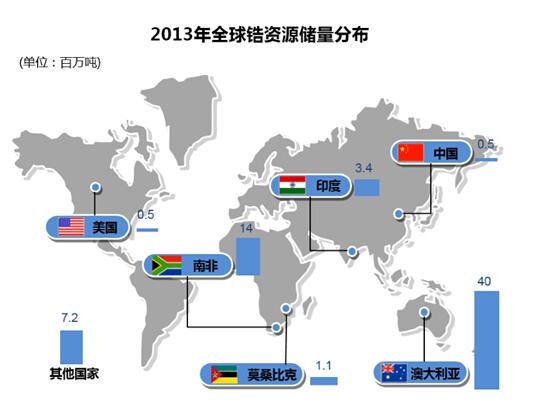

鋯礦儲量分布高度集中,鋯礦儲量主要分布在澳大利亞、南非等國,分布高度集中。從資源地域分布上來看,世界鋯礦資源儲量主要掌握在澳大利亞、南非、烏克蘭、印度和巴西的手中,五個國家占據了全球86%的鋯礦資源,資源壟斷十分明顯。根據美國地質勘探局統計,中國鋯礦儲量僅50萬噸,占世界鋯礦資源不足1%。

選礦工藝

鋯英石選礦工藝主要有重選、浮選、磁選、電選,鋯英石選礦廠常分為乾式處理和濕式處理,電選和磁選常用於乾式處理,重選和浮選常用於濕式處理,在濕式處理生產線中,浮選機是必不可少的重要設備,它能夠通過礦物與浮選藥劑的化學反應或物理反應,改變礦物的親水性和疏水性,具備親水性的鋯英砂精礦與氣泡相融合,藉助浮力漂浮到礦漿表面,通過浮選機刮板進入精礦槽,最終通過脫水、烘乾得到鋯英砂精礦。

信息分析

1.2012年全球鋯英砂供給將顯著回落。

由於全球復甦的不確定性,澳大利亞鋯礦巨頭Iluka於2012年5月8日調低了年內鋯英砂的產量預算,由50萬噸調減至43萬噸,與2011年60萬噸產量相比,同比減少17萬噸,調減量相當於2011年全球產量的11%。

2.現有礦區產量逐年下降,新增供給能如期達產。

結合行業供給格局與新增產能情況,預計未來3年鋯英砂供給增長率分別為5.6%,6.0%和2.0%,年均複合增長率約為2.1%,全球鋯礦供給增長穩定。Iluka認為鋯英砂的供給增長必須伴隨價格上漲。Iluka在鋯英砂價格上漲0%、25%、50%的三種情境下對全球鋯英砂供給作出了預測。Iluka認為,若鋯英砂價格保持在2008年水平,未來供給將處於相對穩定水平。只有在鋯英砂價格上漲的情況下,供給才可能出現小幅的增加,即供給增長必須伴隨價格上漲。

行情預測

產量增速走向平穩,供給結構變動

從總量來看,鋯礦產量在經歷快速增長後逐步走向平穩。2003年至2007年,全球鋯礦石產量經歷了一輪高速發展。全球鋯礦石產量從2003年的100.8萬噸增長至2007年的154.6萬噸,複合增長率達11.3%。此後,由於金融危機的影響,2008年和2009年鋯礦產量迅速減少。2010年和2011年鋯礦供給隨著經濟復甦出現了反彈,但仍未恢復到2007年水平。從產量結構來看,鋯礦供給出現小幅度的結構變動。從供給結構來看,由於具有資源優勢,澳大利亞和南非歷來是鋯礦供給的主要國家。美國作為最早將鋯資源工業化的國家,近年來在鋯礦的供給上呈現出逐年下降的趨勢。與此同時,隨著勘探工作的進一步深入,莫桑比亞和印度尼西亞的鋯礦產量呈增長態勢,為全球鋯礦供給作出邊際貢獻。

鋯礦供給呈寡頭壟斷格局

澳大利亞與南非兩國實現了全球70%鋯礦生產。從地域分布來看,全球鋯礦供給的地域結構與鋯礦儲量結構相似,主要集中在澳大利亞和南非兩國。根據Iluka統計,2010年澳大利亞和南非兩國實現了全球70%鋯礦供給,是全球最大的鋯礦生產地區。三巨頭控制全球70%的鋯礦供給,寡頭壟斷格局明顯。從公司層面來看,全球鋯礦供給主要由澳大利亞的Iluka、Rio Tinto和南非的Exxaro所控制。2010年,三大巨頭控制全球70%的鋯礦供給,行業寡頭壟斷格局明顯。

我國鋯英砂年產量約在全球總產量的7%,海南是國內鋯英砂的主要生產地。我國的鋯資源儲量居世界第九位,2011年全國鋯英砂產量約為10萬噸,占全球總產量的7%。國內鋯資源主要分布在廣東、海南、廣西等東南沿海省份及西南的四川、雲南。海南是我國最大的、最重要的鋯鈦礦物的採選和銷售市場,其產量占據了國內鋯鈦產量的90%以上。據不完全統計,海南現有的鋯鈦礦採選能力為20萬噸/年,但由於開採無序和開採條件等的限制,現在的產能發揮僅僅不足50%。

鋯全球供給預測

未來供給增長平穩。作為澳洲進口鋯英砂鋯英粉供應商之一,國際鑄業諮詢網鑄造材料事業部了解到鋯礦未來供給增長將保持平穩。根據現有公開資料綜合考慮,未來鋯礦供給將會平穩增長,具體理由如下:現有營運礦區產量下降。鋯礦開採壽命一般較短,目前部分礦區產量已經顯著下降。以Iluka為例,從2007年開始Iluka傳統開採礦區由於礦體減少導致產量下降,公司總產量依靠默里盆地和尤克拉盆地新的生產量來彌補。印尼、越南等東南亞國家也面臨鋯英砂過度開採、資源枯竭的問題。現有營運礦區產量下降是制約鋯礦供給大幅增加的主要因素。鋯礦開採、勘探成本不斷上升。一方面,隨著鋯礦的不斷開採,現有營運礦區品位下降,採礦難度增加;另一方面,從全球來看,幾乎沒有高質量、高品位的礦源被發現,新礦開採成本趨於不斷上升。開採和勘探成本的不斷上升一定程度上制約了鋯礦的供給能力。新增礦產產能有限。一般情況下,鋯礦新增礦產產能周期較長。根據Iluka統計,一個鋯礦礦產由調查勘探到實際可行生產所需的時間達5到10年;由項目立項到實際可行生產所需時間為3年以上。由於受到金融危機影響,2008-2010年3年間採礦行業處於周期低谷,企業陷入盈利下滑與資金緊張的局面,沒有足夠的資金進行新礦勘探。從現有公開數據來看,未來新增鋯礦產能有限。行業寡頭限產保價行為明顯。寡頭壟斷格局使得鋯英砂生產巨頭在相當程度上可以控制供給,尤其在2008與2009年的鋯礦需求衰退時期,限產保價的行為明顯。因此,即使未來新增產能投放,鋯礦供給也難以出現大幅波動。

根據以上信息,對全球鋯礦供給作出預測,同時參考Iluka於2009年對全球鋯礦的供給預測,以分析未來全球鋯礦供給情況。預計2013年-2015年鋯礦供給增長率為5.6%,6.0%和2.0%。