基本介紹

由來,曬殼,回應,解題,破門,觀點,決心,

由來

2012年2月上旬,中國國際經濟交流中心副秘書長陳永傑公開聲稱:“銀行的資本利潤率已經不僅大幅高於工業,而且高於石油和菸草,我們都說菸草是最暴利的,石油勘探開採也很暴利,而現在銀行業比這兩個行業利潤還要高”。

3月10日,參加全國政協會議經濟組小組討論的原統計局副局長李德水認為,“銀行的資本金是高,但算算資本投資回報率,銀行的資本回報率是實體經濟的20倍呢!暴利的說法是有點偏差的,但去年銀行業資金緊張搞得花樣很多,諮詢費等亂收費、體外循環理財,新冒出來的問題很多”。全國人大代表、重慶市長黃奇帆此前也表示,中國各銀行存款與貸款之間的利息差距達3個多百分點,憑空地比世界任何銀行多拿了兩個點,這兩個點就是一萬多億元人民幣。如果銀行不拿這一萬多億元,就意味著工商企業、實體經濟多了一萬多億元的利潤,或降低一萬多億的成本,銀行在這方面“不能吃偏飯吃得太多”。

據中國銀監會披露的最新統計數據顯示,2011年商業銀行淨利潤為10412億元,相比2010年7637億淨利潤,增長率達36.34%,商業銀行平均每天“吸金”28.53億元。

銀行暴利由來已久,但是如今被公開指出其利潤超過了菸草石油等壟斷行業,這一結論依然在社會各界引起了軒然大波。“整個銀行業這些年數字確實非常靚麗。企業利潤那么低,銀行利潤那么高,所以我們有時候利潤太高了,有時候自己都不好意思公布”中國民生銀行行長洪崎如是說。隨著浦發、民生、華夏、光大等銀行業績快報相繼公布,淨利潤同比增幅都高達40%至50%的業績,使得關於銀行暴利的討論再度升級。

曬殼

大利差盤剝

我國的16家上市銀行,2011年前三個季度的淨利差收入超過1.2萬億元,占營業總收入80%。

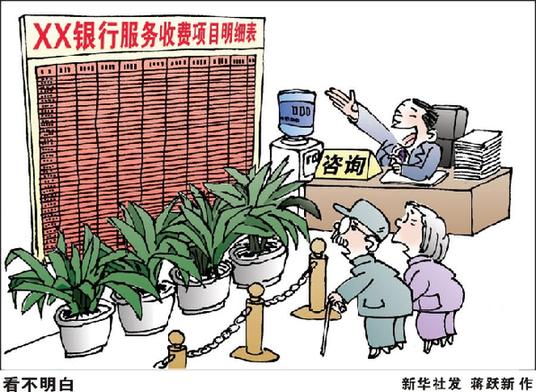

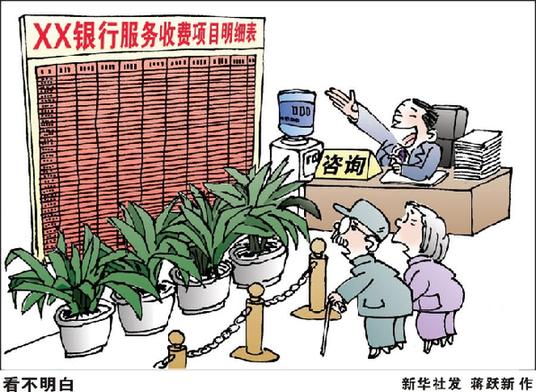

手續費繁多

2003年銀行收費項目僅300多種,而2012《商業銀行服務價格管理辦法》(徵求意見稿)中列出的收費項目多達3000種,7年時間增加了10倍。4月1日起,銀行服務收費項目要在其營業網點顯著位置公示,讓消費者知情。但是,眼下的問題是,銀行的不少服務收費都是站在與己有利的角度,單方面制定規則,沒有充分考慮客戶的利益與便利,並據此獲取高額利潤。

壟斷利潤激增

操作低成本,卻要轉嫁消費者

簡訊提醒費、同行異地取款手續費,客戶交得不知情,銀行獲利高達10倍—40倍。

相關部門指出,銀行簡訊提醒費的成本每月0.1元—0.2元,往往要收取用戶每月1元—4元的費用,利潤高達10倍—40倍。面對高利潤和龐大的客戶數量,不少銀行免費的簡訊通知開始收費。

故意製造混淆,讓人莫名犯錯

信用卡購匯還款、信用卡關聯還款設定、高額跨行取款手續費,客戶“小失誤”銀行“穩釣魚”。

越來越高的跨行取款手續費也讓消費者心情不快。隨著銀行信息技術的發展,銀行提供同樣一項服務的成本是越來越低的,但是向老百姓收取的費用為什麼就越來越高呢?

設定諸多障礙,“小錢”蹤跡難尋

賬戶註銷手續繁雜,讓客戶知難止步,沉澱的巨額資金去向何處?

對於一個客戶來說,幾十塊錢是個小數目,但是因人為設定障礙,不少賬戶留存的“小錢”積攢起來,可是一筆不小的數目。

回應

2012年3月9日,全國人大代表、全國人大財政經濟委員會副主任委員吳曉靈表示,中國銀行業巨額的利潤的確有不合理的地方,人們的批評並非沒有道理。這是改革過程中產生的問題,需要繼續推進改革去解決。

剛剛卸任銀監會主席的政協委員劉明康雖然表示銀行高利潤不是錯,但是他也明確指出,銀行只進不出的運營模式要改。

3月12日,周小川在答記者問時表示“對中國銀行業用“暴利”這個詞有些過分”,對銀行業的利潤,大家要注意觀察,可能有多種因素,其中有一種因素是存在很大的周期性。大家知道,西方金融危機出現以來,有很多銀行由於自身的問題,特別是資本不足的問題,導致他們現在不怎么活躍,也不怎么支持實體經濟的發展。這種狀況也表明,過去有些看著盈利很好的銀行現在怎么情況這么糟糕呢,這和經濟周期的關係比較大。“銀行業究竟是不是暴利行業?”這個問題在全國政協經濟組一次小組討論會上,引發與會的銀行高管和經濟界人士的熱議。銀行高管否認銀行暴利,認為目前銀行業的高利潤主要得益於資產規模的擴張,其實總體資產回報率並不高。多家銀行行長表示,銀行的利潤並不高。

據了解,目前我國存款利率是3.5%,貸款利率是6.56%,息差超過3%,高於國際平均水平。有評論指出,利差是強制規定的,這就導致銀行不賺錢也難。全國政協委員、中國工商銀行行長楊凱生表示,說中國銀行業完全靠高利差實現高利潤這個說法不太符合事實,“這都是不太了解情況的說法。從世界範圍來看,中國銀行業的利差是不高的,是偏低的。為國家、為股東掙錢有什麼錯?”

全國政協委員、中國農業銀行副行長潘功勝表示,“銀行業利潤沒有與工業企業背離,並不是價格提高帶來的”。

中國工商銀行行長楊凱生提及上述話題時也表示,說中國銀行完全靠高利差實現高利潤這個說法不太符合事實,目前中國銀行業的利差水平大體是2.5%左右,在世界範圍來看,中國銀行的利差是不高的,是偏低的。

解題

遏制銀行暴利必須先打破壟斷

有法律界人士對這個《辦法》提出兩大追問:一是政府定價、指導價範圍太窄,而銀行自主定價的空間太大;二是要求銀行收費“提前報告”和“明碼標價”,反而從法律上為銀行“高收費合法化”留下藉口。銀行亂收費的根源其實在於三個方面:壟斷化、私益化、非法化。

所謂“壟斷化”,就是銀行業進入門檻太高,缺乏競爭。所謂“私益化”,即壟斷變成了銀行牟取暴利的幫凶,並沒有變成銀行承擔社會責任的積極因素。所謂“非法化”,按《商業銀行法》規定,銀行收費項目和標準由銀監會、央行、物價部門共同來制定,但事實上卻是各銀行依據《商業銀行服務價格管理暫行辦法》自定。

要想治理銀行亂收費就需要對症下藥,第一味“藥”就是打破現有銀行壟斷,鼓勵銀行業充分競爭;第二味“藥”是以法來治理。既要嚴格遵循《商業銀行法》也要嚴格遵循《價格法》規定的聽證等程式;第三味“藥”是讓銀行服務公益化占主要比例。

更重要的是,從銀行業亂收費持續多年少人監管監督來看,相關機構沒有發揮應有作用,這讓人對今後如何監督銀行收費充滿憂慮。

銀行高利潤與民企倒閉成反差

中央財經大學教授郭田勇對記者表示,2003年開始我國進行的銀行業改革,將近10年間,整個銀行業呈現高速增長。但2011年實體經濟情況出現問題,企業的經營業績大幅下降,中小企業虧損倒閉較多。在這種情況下,銀行業利潤依然保持快速增長,形成的反差較大,這種冰火兩重天導致銀行業備受指責。

解決銀行暴利問題,一方面,應打破國有商業銀行及大型銀行的壟斷局面,降低金融機構的準入門檻,進一步開放市場,要真正扶持起民間金融,將之納入合法化、陽光化的軌道。讓金融市場充分競爭。另一方面,推動利率市場化改革。如通過單邊或雙邊加減息的方式將銀行利差縮小。

對銀行進行反壟斷審查

中央財經大學金融學院教授郭田勇則將中國銀行業的壟斷稱之為“相對性壟斷”。“首先,我國的銀行市場準入並沒有完全放開,銀行業不是說誰想開就能開的,牌照並沒有放開,準入門檻非常高;其次,幾大國有銀行在市場上占的比例非常高,達到70%、80%,而且幾大國有銀行在調整銀行收費價格的時候,相互之間一溝通,消費者只能是被綁架,只能接受被動服務,因為這幾大國有銀行占有的市場範圍太大了”。

“這裡的銀行至少有上千家。”身處美國的劉俊海建議,應該適時地依法對銀行業進行反壟斷審查了。“我國已經有了自己的反壟斷法,監管部門如發改委、銀監會等,應該在適當的時候依據反壟斷法對一些銀行及其商業行為進行審查。”

吳曉靈說:“目前,銀行業如何將錢掙得讓大家心服口服是一個問題”。存貸利差相對較高,某些收費不透明,準入門檻高,確實有些不合適。她認為,人們的批評不無好處,這會迫使銀行和決策者認真考慮改革的深化。現在,業界也在討論推動利率自由化的事情,清理亂收費已經開展,這都是很好的方向。

破門

觀點

銀行業的暴利,有變相盤剝儲戶之嫌。當下,通貨膨脹很厲害,存款利率應該高於通貨膨脹率才對,但銀行竟把存款利率壓得那么低,儲戶把錢存到銀行,反而縮水貶值,存得越多,縮水貶值越厲害;銀行名目繁多的手續費也在蠶食著儲戶的收入,而銀行竟然賺得盆滿缽盈,天理何在?

銀行業的暴利,不利於銀行業服務實體經濟。存款利率低,導致資本使用成本低,因此,輕鬆獲得大量貸款的央企,不精打細算,貸款使用效率普遍低下,與此同時,需要貸款的眾多中小企業又難以得到銀行的貸款支持,導致它們向“高利貸”求援,飲鴆止渴。過低的存款利率,逼迫著保值增值的老百姓把錢投向資金鍊隨時斷裂的“民間借貸”……

市場經濟不允許壟斷,不允許暴利,更不允許壟斷暴利。因為壟斷暴利破壞了公平與效率,妨礙了資源的最佳化配置。何況中國的銀行業主要還是國有的,承擔著支持經濟發展、回饋社會、反哺民眾的重任,對利潤的追逐應適度。因而,我們應剷除銀行業的暴利,當務之急,是實行利率市場化,縮小存貸款利差,讓它回歸到合理的範疇,以保護居民收入不縮水,以讓利於民,讓利於中小企業。與此同時,還應發展各種金融機構,打破壟斷局面,形成競爭的態勢。

隨著各家銀行開始公示服務收費細則,但是公示不等於合理,不能讓銀行不合理的服務收費披著明碼標價的外衣被合理化了。公開不是目的,公平收費才是本意。面對銀行服務收費,消費者一直是弱勢群體,對服務價格制定上沒有話語權。建議從收費價格形成機制本身下手,讓價格設定更明晰,更多聽取消費者意見,而不是銀行一方說了算。政府相關部門也應該管一管,細細認定一下銀行有些爭議大的收費項目到底該不該收,該收多少?不能以一句‘市場行為’了之。目前銀行服務價格管理辦法公布,政府指導價範圍太窄,對銀行收費干預力度太小,銀行收費必須監管。