資信評級機構是評價有價證券 (含股票、債券的優劣等級和有價證券發行者的還本付息能力) 的機構。這些專門機構對發行證券的企業所處的產業部門、企業本身的經濟金融狀況及證券的收益率和安全性及擔保情況等進行合理的分析後,就各個因素逐個打分,予以加權,然後評定出各個等級。證券投資者則根據它們的評級酌情進行投資。目前,在西方國家中,最負盛名的有: 美國的穆迪公司、標準·普爾公司、日本的債券評級研究所和日本投資者服務公司。這些公司評定出的證券等級,比較客觀地反映了證券發行者及證券本身的資信程度。所以,為保護投資者利益,各國有關當局都對不同級別的證券發行人在證券市場上的活動範圍作了一定的限制。在美國,不管是公開發行還是私下發行的證券,發行者都需要到資信評級機構進行信用評級。投資者據此了解證券發行者按期還本付息能力,權衡風險和收益,以做出收益率與安全性最佳配合的投資組合。從國際上看,能取得穆迪公司和標準一普爾公司最高級評級的證券發行者,一般都可以以較低利率在美國證券市場、國際證券市場乃至國際資本市場取得巨額資金。因此,這些信用評級機構的評級直接影響到證券發行者的籌資成本和獲得資金的可能性。

資信評級機構

相關詞條

- 信用評級機構

信用評級機構是金融市場上一個重要的服務性中介機構,它是由專門的經濟、法律、財務專家組成的、對證券發行人和證券信用進行等級評定的組織。證券信用評級的主要對象為...

- 資信評級機構

資信評級機構是評價有價證券 (含股票、債券的優劣等級和有價證券發行者的還本付息能力) 的機構。這些專門機構對發行證券的企業所處的產業部門、企業本身的經濟金融...

- 資信評級

資信評級指由資信評級機構,使用科學嚴謹的調查和分析方法,對企業和個人的資產狀況、履約各種承諾能力和信譽程度進行全面評價,並且用簡單明了的符號或文字表達出來,以...

- 第三方資信評級機構

指依照有關法律法規批准成立,徵集企業和個人資信信息,向企業和個人資信信息使用者提供企業和個人資信信息諮詢、評級和查詢服務並獨立運作的中介性法人單位。 ...

- 資信評估

資信評級是指以金融機構為主體的資信評議組織,對企業的資金使用程度進行全面考察,確定該企業的信用等級。一般所依據的主要內容有: 企業自有資金數量;企業經營狀況,...

- 信用評級

信用評級(Credit Rating),又稱資信評級,是一種社會中介服務為社會提供資信信息,或為單位自身提供決策參考。最初產生於20世紀初期的美國。1902年,穆迪公司的創始人...

- 資信評估公司

資信評估公司是獨立中立的專業評級機構,業務領域主要包括資本市場信用評級和信用風險諮詢。...

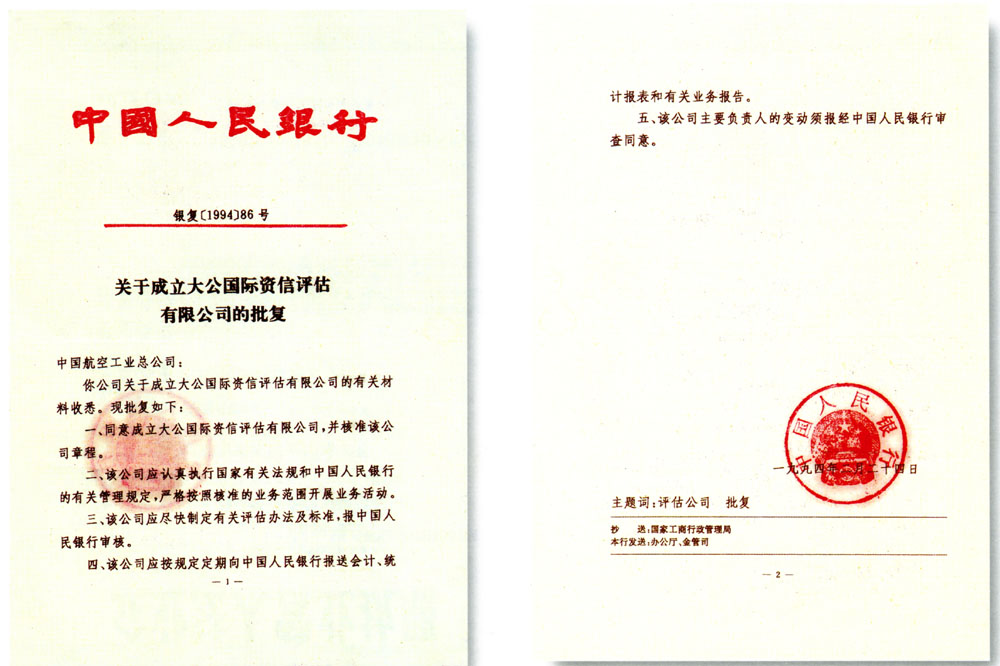

- 大公國際資信評估有限公司

大公國際資信評估有限公司(簡稱“大公”)是中國信用評級與風險分析研究的專業機構,是面向全球的中國信用信息與決策解決方案的主要服務商。1994年經中國人民銀行和國家...

- 企業信用評級

企業信用評級是指信用評級機構對工商企業、製造業企業和流通企業、建築安裝房地產...企業信用評級的內容比較廣泛,它是對企業資信狀況的一次全面評價,具有綜合性的...

- 債券信用評級

目前國際上公認的最具權威性的信用評級機構,主要有美國標準·普爾公司和穆迪投資...由於債券籌資的籌資數額巨大,所以對發行單位的資信評級是必不可少的一個環節。...

- 資信

目前國內市場上的資信評級產品主要包括信貸企業信用評級、企業集團評級、中小企業評級、擔保機構評級等主體類評級和企業債券評級、短期融資券評級、可轉換債券評級、公司...

- 信用評級指標體系

信用評級指標體系是指信用評級機構在對被評對象的信用狀況進行客觀公正評價時所採用的評價要素、評價指標、評價方法、評價標準、評價權重和評價等級等項目的總稱,這些...

- 資信評級機構出具證券公司債券信用評級報告準則

資信評級機構出具證券公司債券信用評級報告準則是2003年08月29日中國證券監督管理委員會頒布的國家法律法規。...

- 資信評級(各類市場參與者的能力及可信任度綜合評價)

資信評級指由資信評級機構,使用科學嚴謹的調查和分析方法,對企業和個人的資產狀況、履約各種承諾能力和信譽程度進行全面評價,並且用簡單明了的符號或文字表達出來,以...

- 信用評級報告

說明受誰委託,根據貴公司提供的有關資料,按照本信用評級機構有關信用評級的辦法和細則,對貴公司(或債券名稱)的資信狀況進行了評估分析,形成本評估報告。1)、評估...

- 資信評級模型

資信評級模型是指評級機構在對企業和金融機構的資信進行評級時所使用的模型,它因評級機構和評級對象酌不同而不同。...

- 證券信用評級機構

證券信用評級機構是專門從事有價證券評級業務的機構,一般為獨立的、非官方的機構。 證券信用評級機構的出現與證券這一商品的特性有關,證券的特性就是收益與風險緊密...

- 企業資信評估

由中介機構對企業進行資信評估,能客觀、公正地提供企業的信用信息,有利於增進...1、綜合性。企業信用評級的內容比較廣泛,它是對企業資信狀況的一次全面評價,...

- 中債資信評估有限責任公司

中債資信評估有限責任公司是首家全國性信用再評級公司。 該公司由中國銀行間市場交易商協會(下稱交易商協會)代表全體會員出資設立,註冊資本5000萬元,是首家採用投資...

- 鵬元資信評估有限公司

鵬元資信評估有限公司原名為“深圳市資信評估公司”,成立於1993年,先後經中國人民銀行、證監會、發改委認可,在全國範圍內從事信用評級業務。...

- 信用評估

個人信用評分--指信用評估機構利用信用評分模型對消費者個人信用信息進行量化分析,...企業信用評級的內容比較廣泛,它是對企業資信狀況的一次全面評價,具有綜合性的...

- 企業信用等級

企業信用等級在中國,不同的管理機構根據自身業務特性及目的,採取了不同的信用等級劃分標準。目前,較為流行的是三級十等信用等級標準,被大多銀行和評級機構所認可。...