豆粕介紹

分級

按照國家標準,豆粕分為三個等級,一級豆粕、二級豆粕和三級豆粕。從 目前國內豆粕現貨市場的情況看,1999年國內豆粕加工總量(不含進口豆粕)大約為1000萬噸,其中一級豆粕大約占20%,二級豆粕占75%左右,三級豆粕約占5%,三個等級豆粕流通量的變化主要與大豆的品質有關。從不同等級豆粕的 市場需求情況看,國內少數有實力的大型飼料廠使用一級豆粕,大多數飼料廠主要使用二級豆粕(蛋白含量43%),二級豆粕仍是國內豆粕消費市場的主流 產品,三級豆粕已很少使用。

豆粕一般呈不規則碎片狀,顏色為淺黃色至淺褐色,味道具有烤大豆香味 。豆粕的主要成分為:蛋白質40%~48%,賴氨酸2.5%~3.0%,色氨酸0.6% ~0.7%,蛋氨酸0.5%~0.7%。

用途

豆粕是棉籽粕、花生粕、菜籽粕等12種動植物油粕飼料產品中產量最大, 用途最廣的一種。作為一種高蛋白質,豆粕是製作牲畜與家禽飼料的主要原料 ,還可以用於製作糕點食品,健康食品以及化妝品和抗菌素原料。

大約85%的豆粕被用於家禽和豬的飼養,豆粕內含的多種胺基酸適合於家禽 和豬對營養的需求。實驗表明,在不需額外加入動物性蛋白的情況下,僅豆粕中所含有的胺基酸就足以平衡家禽和豬的營養,從而促進牲畜的營養吸收。在 家禽和生豬飼養中,豆粕得到了最大限度的利用。只有當棉籽粕和花生粕的單位蛋白成本遠低於豆粕時才會被考慮到使用。事實上,豆粕已經成為其它蛋白 源比較的基準品。

在奶牛的飼養過程中,味道鮮美、易於消化的豆粕能夠提高出奶量。在肉 用牛的飼養中,豆粕也是最重要的油籽粕之一。豆粕還被用於製成寵物食品。玉米、豆粕的簡單混合食物與使用高動物蛋白製成的食品具有相同的價值。最 近幾年來,豆粕也被廣泛地套用於水產養殖業中。豆粕中含有的多種胺基酸能夠充分滿足魚類對胺基酸的特殊需要。

豆粕在飼養業中的使用(%)

家禽 52

豬 29

牛 7

奶牛 6

寵物 2

食品工業 2

其它 2

總計 100

期貨標準

豆粕期貨契約

交易品種 | 豆粕 |

交易單位 | 手(10噸/手) |

報價單位 | 人民幣 元/噸 |

最小變動價位 | 1元/噸(10元/手) |

漲跌停板幅度 | 上一交易日結算價的4% |

契約月份 | 1,3,5,7,8,9,11,12 |

交易時間 | 每周一至周五9:00~11:30,13:30~15:00,21:00-23:30 |

最後交易日 | 契約月份第10個交易日 |

最後交割日 | 最後交易日後第4個交易日,遇法定節假日順延 |

交割等級 | 標準品及替代品符合《大連商品交易所豆粕交割質量標準(F/DCE D001-2000)》中規定的標準品和替代品。替代品對標準品的貼水為100元/噸。 |

交割地點 | |

交易保證金 | 契約價值的5% |

交易手續費 | 3元/手 |

交割方式 | 實物交割 |

交易代碼 | M |

上市交易所 | 大連商品交易所 |

附屬檔案1:大連商品交易所豆粕交割質量標準

1 主題內容與適用範圍

1.1 本標準規定了用於大連商品交易所交割的豆粕質量指標與分級標準。

1.2 大連商品交易所豆粕期貨契約中所規定的豆粕指以大豆為原料以預壓-浸提或浸提法取油後所得飼料用大豆粕,產地不限。

1.3 本標準適用於大連商品交易所豆粕期貨契約交割標準品及交割替代品。

2 檢驗與測定標準

2.1 有關飼料用大豆粕檢驗按照Gb5490-5539的有關規定執行。

2.2 有關水份、粗蛋白、粗纖維、

粗灰分的檢驗,按照Gb6432-6439的有關規定執行。

2.3 脲酶活性的檢驗按照Gb8622的有關規定執行。

3 感官性狀

3.1 呈淺黃褐色或淡黃色,色澤一致。

3.2 呈不規則的碎片狀、粉狀或粒狀。

3.3 無發酵、霉變、非擠壓性結塊、蟲蛀及異味異嗅。

4 夾雜物

不得摻入飼料用大豆粕以外的物質,若加入

抗氧化劑、防發酵劑等添加劑時,應做相應說明。

5 質量指標

5.1標準品及替代品的質量指標見表1。

表1

品級

質量指標 | 標準品 | 替代品 |

粗蛋白≥ | 43.0% | 42.0% |

粗纖維< | 6.0% | 7.0% |

粗灰分< | 7.0% | 8.0% |

水份≤ | 13.0% | |

脲酶活性 | 0.02-0.35 | |

5.2 各項質量指標含量均以87%乾物質為基礎計算。

5.3 以上各項指標必須全部符合相應品級的規定。

5.4 脲酶活性定義為在30±5℃和pH值等於7的條件下,每分鐘每克大豆粕分解尿素所釋放的氨態氮的毫克數。

6 衛生標準

應符合中華人民共和國有關飼料衛生標準的規定。

期貨交易

特點

1、契約標準化——契約除價格外,所有的條款都是預先規定好的,全國統一。

2、交易集中化——豆粕必須在大連商品交易所交易。

3、雙向交易和對沖機制——交易者可在價格低時先買入期貨契約,待價格上漲後賣出平倉;也可以在價格高時先賣出,然後待價格下跌後買入對沖平倉。

5、

保證金制度和槓桿機制——與高風險相對應,

期貨市場也是一個高收益的市場。進行期貨交易只需要交納少量的保證金,一般為成交契約的10左右,就能完成數倍乃至數十倍的契約交易。

供給狀況

國際供給狀況

根據美國農業部2012年11月12日公布的全球油籽供求預測,全球12/13年度油籽產量預測為4.548億噸,較上月預測增加440萬噸。全球大豆產量增幅占總增幅的3/4,其中美國和烏拉圭大豆產量上調。播種進度接近尾聲,預計烏拉圭大豆種植面積增加、單產提高。美國

豆粕出口需求增加,大豆壓榨量上調2000萬蒲式耳至15.6億蒲式耳。

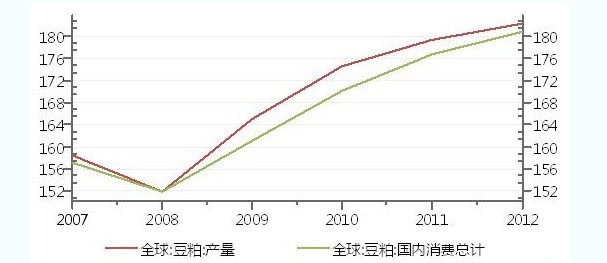

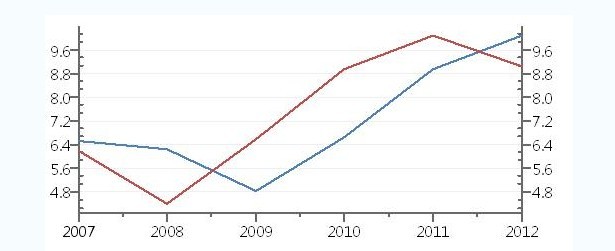

下面圖表是USDA2007-2012年度供需報告圖表(單位:百萬噸)。從圖表中可以看到,豆粕產量與消費量自2008年以來一直在上升,豆粕產量高於消費量。預計2012年全球豆粕產量為18235萬噸,高於消費量。預計庫存為905萬噸,較2011年略有下降。雖然2012年美國出現乾旱,但高企的大豆市場價格刺激了大豆種植面積增長。而上年度全球豆粕期末庫存是近五年最高的,預計全球豆粕供給超過需求。這些預期對豆粕期貨價格形成空頭市場格局。

國內供給狀況

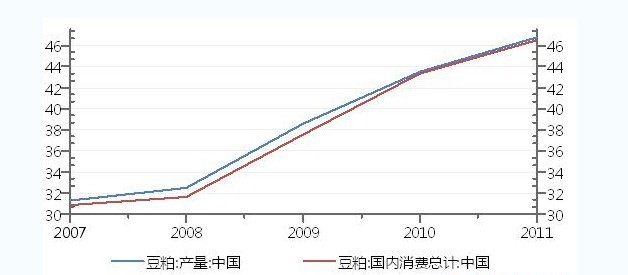

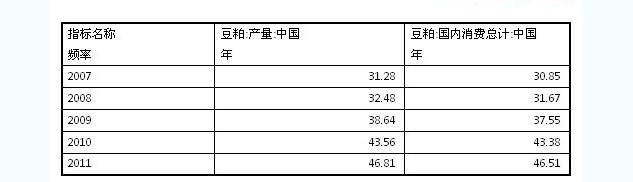

根據USDA發布的各個國家和地區

豆粕供求報告(見下面圖表),2008年來豆粕產量和消費量都在增長,豆粕產量一直高於消費量。USDA最新估計,中國2012年大豆壓榨量將達到6097萬噸。由於每1噸大豆可以制出0.2噸的豆油和0.8噸的豆粕,由此可以估算出豆粕產量將達到4877.6萬噸,較上年度增長200多萬噸。由於2012年豆粕價格較高,下游養殖產品價格並未大幅走高,抑制了豆粕需求。預計2012年國內豆粕供給超過需求。