基本介紹

- 中文名:缺口理論

- 類別:理論

- 又稱:補空

- 套用:股市

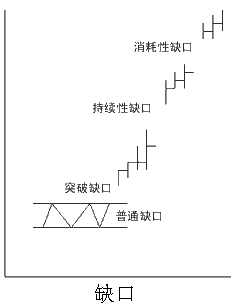

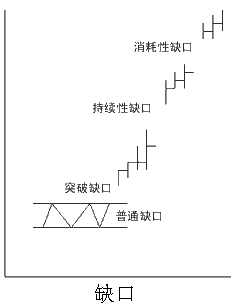

基本概念,缺口種類,市場含義,普通缺口,突破缺口,持續性缺口,消耗性缺口,要點提示,套用技巧,股市中的意義,

基本概念

缺口種類

普通缺口

突破缺口

突破缺口是當一個密集的反轉或整理形態完成後突破盤局時產生的缺口。當股價以一個很大的缺口跳空遠離形態時,這表示真正的突破已經形成了。因為錯誤的移動很少會產生缺口,同時缺口能顯示突破的強勁性,突破缺口愈大表示未來的變動強烈。

持續性缺口

在上升或下跌途中出現缺口,可能是持續性缺口。這種缺口不會和突破缺口混淆。任何離開形態或密集交易區域後的急速上升或下跌,所出現的缺口大多是持續性缺口。這種缺口可幫助我們估計未來後市波幅的幅度,因此亦稱之為量度性缺口。 缺口理論

缺口理論

缺口理論

缺口理論消耗性缺口(竭盡缺口、衰竭缺口 )

和持續性缺口一樣,消耗性缺口是伴隨快速、大幅的股價波幅而出現。在急速的上升或下跌中,股價的波動並非是漸漸出現阻力,而是愈來愈急。這時價格的跳升(或跳空下跌)可能發生,此缺口就是消耗性缺口。通常消耗性缺口大多在恐慌性拋售或消耗性上升的末段出現,所以也叫竭盡缺口或衰竭缺口

市場含義

普通缺口

1.普通缺口並無特別的分析意義,一般在幾個交易日內便會完全填補,它只能幫助我們辨認清楚某種形態的形成

當發現發展中的三角形和矩形有許多缺口,就應該增強它是整理形態的信念。 缺口理論實例分析

缺口理論實例分析

缺口理論實例分析

缺口理論實例分析突破缺口

2. 突破缺口的分析意義較大,經常在重要的轉向形態如頭肩式的突破時出現

這缺口可幫助我們辨認突破訊號的真偽。如果股價突破支持線或阻力線後以一個很大的缺口跳離形態,可見突破十分強而有力。形成原因是其水平的阻力經過爭持後,供給的力量完全被吸收,短暫時間缺乏貨源,投資者被迫要以更高價求貨。又或是其購買力完全被消耗,沽出的須以更低價才能找到買家,因此便形成缺口。

持續性缺口

3. 持續性缺口的技術性分析意義最大,它通常是在股價突破後遠離形態至下一個反轉或整理形態的中途出現因此持續缺口能大約地預測股價未來可能移動的距離,所以又稱為量度缺口。其量度的方法是從突破點開始,到持續性缺口始點的垂直距離,就是未來股價將會達到的幅度。 缺口理論

缺口理論

缺口理論

缺口理論消耗性缺口

4. 消耗性缺口的出現,表示股價的趨勢將暫告一段落

如果在上升途中,即表示即將下跌;若在下跌趨勢中出現,就表示即將回升。不過,消耗性缺口並非意味著市道必定出現轉向。

持續缺口是股價大幅變動中途產生的,因而不會於短時期內封閉。但是消耗性缺口是變動即將到達終點的最後現象,所以多半在2~5天的短期內被封閉。

要點提示

① 一般缺口都會填補。因為缺口是一段沒有成交的真空區域,反映出投資者當時的衝動行為,當投資情緒平靜下來時,投資者反省過去行為有些過分,於是缺口便告補回。其實並非所有類型的缺口都會填補,其中突破缺口、持續性缺口未必會填補。最少不會馬上填補。只有消耗性缺口和普通缺口才可能在短期內補回,所以缺口填補與否對分析者觀察後市的幫助不大。

②突破缺口出現後會不會馬上填補,我們可以從成交量的變化中觀察出來。如果順突破缺口出現之前有大量成交,而缺口出現後成交相對減少,那么迅即填補缺口的機會只是五五之比;但假如缺口形成之後成交大量增加,股價在繼續移動遠離形態時仍保持十分大量的成交,那么缺口短期填補的可能便會很低了。就算出現回抽,也會在缺口以外。

③股價在突破其區域時急速上升,成交量在初期量大,然後在上升中不斷減少,當股價停止原來的趨勢時成交量又迅速增加,這是恰淡雙方激烈爭持的結果。其中一方得到壓倒性勝利之後,於是便形成一個巨大的缺口,這時候又開始再減少了。這就是持續性缺口形成時的成交量變化情形。

④ 消耗性缺口通常是形成缺口的一天成交量最高(但也有可能在成交量最高的翌日出現),接著成交減少,顯示市場購買力(或沽售力)已經消耗殆盡,於是股價很快便告回落(或回升)。

⑤ 在一次上升或下跌的過程里,缺口出現愈多,顯示其趨勢愈快接近終結。舉個例說,當升市出現第三個缺口時,暗示升市快告終結;當第四個缺口出現時,短期下跌的可能性更加濃厚 。

套用技巧

缺口,又稱之為跳空,是行情延續過程中經常出現的一種技術圖形。當缺口出現以後,行情往往會朝著某個方向快速發展,該缺口也成為日後較強的支撐或阻力區域。因此,利用缺口理論對行情大勢進行研判是期貨交易過程中的一個重要手段。

一、普通缺口

普通缺口是指沒有特殊形態或特殊功能的缺口,它可以出現在任何走勢形態之中,但大多數是出現在整理形態的行情中。它具有一個比較明顯的特徵,即缺口很快就會被回補。由於期貨是雙向交易,所以利用該特點,投資者可以把握一些短線的操作機會。

當向上方向的普通缺口出現之後,投資者可在缺口上方的相對高點附近做賣出交易,然後待缺口封閉之後再平倉買回;而當向下方向的普通缺口出現之後,投資者可在缺口下方的相對低點附近做買入交易,然後待缺口封閉之後再平倉賣出。

這種操作方法的前提是,必須判明缺口是否是普通缺口,而且必須是在寬幅振盪整理行情中,才能採取這種高拋低吸的策略。

二、突破缺口

突破缺口是指行情向某一方向急速運動,脫離原有型態所形成的缺口。突破缺口的出現預示著後市將會出現一波爆發性的行情,因此針對突破缺口的分析,意義極大。突破缺口的出現有兩種情況,一是向上的突破缺口,二是向下的突破缺口。下面結合大豆5月的技術走勢就突破缺口在期貨交易中的套用作簡要分析:

一、普通缺口

普通缺口是指沒有特殊形態或特殊功能的缺口,它可以出現在任何走勢形態之中,但大多數是出現在整理形態的行情中。它具有一個比較明顯的特徵,即缺口很快就會被回補。由於期貨是雙向交易,所以利用該特點,投資者可以把握一些短線的操作機會。

當向上方向的普通缺口出現之後,投資者可在缺口上方的相對高點附近做賣出交易,然後待缺口封閉之後再平倉買回;而當向下方向的普通缺口出現之後,投資者可在缺口下方的相對低點附近做買入交易,然後待缺口封閉之後再平倉賣出。

這種操作方法的前提是,必須判明缺口是否是普通缺口,而且必須是在寬幅振盪整理行情中,才能採取這種高拋低吸的策略。

二、突破缺口

突破缺口是指行情向某一方向急速運動,脫離原有型態所形成的缺口。突破缺口的出現預示著後市將會出現一波爆發性的行情,因此針對突破缺口的分析,意義極大。突破缺口的出現有兩種情況,一是向上的突破缺口,二是向下的突破缺口。下面結合大豆5月的技術走勢就突破缺口在期貨交易中的套用作簡要分析:

1.向上突破缺口。該缺口的特點是,突破時成交量明顯增大,且缺口不被封閉。該缺口出現後,投資者可以大膽買入中線持有,並以缺口作為風險控制的止損價位。以大豆0405契約為例(見附圖),在2003年的牛市行情中,大豆行情在2003年的9月5日前一直是振盪整理,9月5日跳空突破後,形成了一個典型的跳空缺口。該缺口隨後幾天內沒有被回補,並且成交量明顯放大,可以確定該缺口為突破缺口。在該缺口的指引下,大豆市場展開了一波波瀾壯闊的大牛市行情。這波牛市行情延續至10月底,11月份以後進入到一個高位振盪整理行情,振盪區間為3500—3100點。振盪行情持續了三個月後,2004年2月25日,行情向上突破,形成了第二個跳空突破缺口,大豆價格也一直向上拉升了接近500點,創下歷史最高點。

2.向下突破缺口。該缺口的特點是,向下突破時成交量明顯增大,且缺口不被封閉。由於行情的下跌力量往往比較兇猛,所以一旦向下突破缺口形成,殺傷力比較大,應該引起足夠的重視。

當向下突破缺口出現後,如果投資者持有多單,應該立即果斷地止損,並反手做空;如果投資者持有空單,則可以繼續加碼賣出,並中線持有,以缺口作為風險控制的止損價位。當向下突破缺口形成後,行情走勢必將向縱深發展,踏上不歸的熊途路。

2.向下突破缺口。該缺口的特點是,向下突破時成交量明顯增大,且缺口不被封閉。由於行情的下跌力量往往比較兇猛,所以一旦向下突破缺口形成,殺傷力比較大,應該引起足夠的重視。

當向下突破缺口出現後,如果投資者持有多單,應該立即果斷地止損,並反手做空;如果投資者持有空單,則可以繼續加碼賣出,並中線持有,以缺口作為風險控制的止損價位。當向下突破缺口形成後,行情走勢必將向縱深發展,踏上不歸的熊途路。

持續性缺口技巧:

持續性缺口“指漲升或下跌過程中出現的缺口,持續性缺口常在股價劇烈波動的開始與結束之間一段時間內形成。

持續性缺口又稱為測量缺口,即股價到達缺口後,可能繼續變動的幅度一般等於股價從開始跳空到這一缺口的幅度。此類跳空反映出市場正以中等的交易量順利地發展。在上升趨勢中,測量缺口的出現表明市場堅挺;而在下降趨勢中,則顯示市場疲軟。正如突破跳空的情況一樣,在上升趨勢中,持續跳空在此後的市場調整中將構成支撐區,它們通常也不會被填回,而一旦價格重新回到中繼跳空之下,那就是對上升趨勢的不利信號。

消耗性缺口

消耗性缺口技巧:

股價在大幅度波動過程中價格在奄奄一息中回光反照,作最後一次跳躍,然而,最後的掙紮好景不長,在隨後的幾天乃至一個星期里的價格馬上開始下滑。當收市價格低於這種最後的跳空後,表明衰竭跳空已經形成,所以消耗性缺口也稱衰竭缺口。

上述情況非常典型,說明在上升趨勢中,如果跳空被填回,則通常具有疲弱的意味,代表著短期頭部已經形成,多頭完成了最後一擊。消耗性缺口的分析意義是能夠說明維持原有變動趨勢的力量已經減弱,股價即將進入整理或反轉形態。

除權缺口技巧:

除權缺口介紹:由於制度因素的原因,股價在上市公司送配後,股價會出現除權、除息缺口,表現在除權價與股權登記日的收盤價之間的跳空。這種缺口的出現為股價在新的一輪波動中提供了上升空間,誘發填權行情。

股市中的意義

股票市場的多空長期爭戰更是如此,從K線圖形可以看出,如果一個形狀很完全的形態,不論是整理形態還是反轉形態,或在波動較小的價格區域內以低成交量變動的股票。有時某日會受突如其來的利多或利空訊息,持者惜售或賣方爭於脫手,供需失調,開盤後沒有買進或賣出,使某些價位在開盤時搶買或賣情形下而沒有成交,在圖形上顯示不連貫的缺口,技術分析里,缺口就是沒有交易的範圍。

在此必須提醒讀者,缺口是開高盤或開低盤的結果,而開高盤或開低盤在圖形上並不一定顯示缺口。長陽線距先前之陽線有段空隙,是開高盤而且跳空留下缺口。長陰線距先前之陰線有段空隙,是開低盤而且跳空,形成缺口。第二根陰線是開低盤而未發生缺口。

從日K線圖看,缺口是當一種股票某天最低成交價格比前一天的的最高價格還要高,或是某天的最高成交價格比前一天的最低成交價格還要低。而周K線圖缺口必須是一周中的最低成交價格比前一周最高價還高,或是最高價較前一周的最低還低,月K線亦是如此,只是月線缺口因時間較長,而發生月尾與月初股價"斷線"的機會極微。雖然開盤價較前一日之開盤價高,或是較前一日收盤價低,但彼此影線相連,雖然是跳空現象,這並不是缺口。

每日交易過程里,亦會發生某價位沒有成交的情形,K線圖形中卻沒有顯現出來,我們只能解釋是一種暫時的供需不平衡,雖然它們時常比許多隔天的缺口更具有"多空已分勝負"的意義,在技術分析上它只供短線操作者參考,而被專家所忽略。

許多技術操作者都認為,任何缺口必須封閉,措辭稍為緩和的則認為,假使一個缺口在三天內不封閉,則將在三星期內封閉,另有些人則認為,三天內若不封閉缺口,則此缺口絕對有意義,短期內將不會"補空"。事實上,這些爭執並不重要,主要是注意與了解封閉後股價走勢的動向,一般而言,缺口若不被下一個次級移動封閉,極可能是一年或幾年才會被封閉。缺口被封閉後的走勢是投資人所關心的。短期內缺口即被封閉,表示多空雙方爭戰,原先取得優勢的一方後勁乏力,未能繼續向前推進,而由進攻改為防守,處境自然不利。長期存在的缺口若被封閉,表示股價趨勢已反轉,原先主動的一方已成為被動,原先被動的一方則轉而控制大局。

探討有意義的缺口前,先介紹在圖形里時常會發生卻沒有實際趨勢意義的缺口,它並不是由交易行為產生,而是由法令規定將股票實際交易價格硬性地從某一交易日起降低,降低的程度則由該股票所含的股息與股權多寡來決定,譬如除息與除權就是如此。

除息報價是以除息前一日收盤價減掉今年配發之現金股利,因此,任何股票現金股利配發愈多,所形成的缺口愈大,1973-1979年的台聚股票便是標準例子。

除權報價是以除權前一日收盤價除以所含的權值。所謂權值則包括股票股利,資本公積配股與現金認股三部分,因此缺口更大。每年業績良好,價位高與股票股利占多數的股票以及現金增效頗重的股票權值都非常大。因此,除權後之報價極可能與前一日收盤價格相差20%,甚至於更多。這些缺口若被封閉,則稱為填息或填權。有些技術操作者為彌補除權後形成的無意義缺口,就以開盤後除權報價為準,將權值自行加於圖表上,使圖形繼續連貫下去。如此一來,股票如果填權,在圖形上則有雙重的標示,一為現行股份,一為現行股份加上權值。