策略指數的特點

1、以獲取超額收益為導向

策略指數在編制過程中所體現出的持續穩定的選股策略、非傳統以市值為基礎的權重策略以及基於基礎金融工具所衍生出的複雜策略,其根本目標在於追尋超額收益。這使得策略指數本身帶有了主動管理的色彩,與傳統指數定位於反映市場平均風險收益水平的被動理念有所差異,指數的投資性質得到加強。

2、低成本、透明化

從某種意義上來說,策略指數提供了一個通道,部分主動管理理念在指數化的過程中被拆分成選樣方法和加權方式兩個維度被重新闡述和定義,並賦予了更高的透明度和紀律性。投資者可以通過查詢公開的指數編制方案,了解到策略指數的編制規則;通過對過往的運作數據的分析,了解指數風險收益及風格特徵;甚至可以查詢到指數內部的成分券構成。高度的透明性使得指數背後的投資理念更易被普通投資者理解接受,而較強的紀律性則帶來投資成本的降低。通過編制規則的設定,投資策略被範式化為一種可供被動投資的標的,從而帶來整體投資成本的降低。

3、擁有足夠的流動性和相對穩定性

作為一款適合開發成為投資產品的指數,策略指數在設計的過程中會對成分券的流動性及樣本的相對穩定性進行綜合考量,以降低投資過程中的障礙、減小投資成本。

策略指數的類型及主流品種

按照策略指數所覆蓋的資產類別及加權方式可以將其概括為以下三種類型:非市值加權、單一資產類別和多資產類別,下文將結合各類別的一些主流品種分別加以介紹。

非市值加權:主要包括基本面加權、等權或分層等權、波動率加權等,其主要特點是在指數編制過程中阻斷成分券權重與價格之間的關係,以探究上市公司真實價值或從不同角度對市場進行刻畫。比如基本面加權的權重因素主要來源於上市公司的財務報表,比如營業收入、淨利潤率、淨資產、分紅等等,也有一些定性評價或是複合型數據,如社會責任評級等等,這些指標從不同角度反映了上市公司的基本面情況。再如等權或分層等權,則是按照一定規則賦予成分券固定數值的權重。如果某隻等權指數的樣本股為50隻,則每隻成分股的初始權重為2%,並且在每次調整再平衡後,個股權重重新回歸這一固定比例。波動率加權按照成分券的歷史波動情況對權重進行調整,比如按照一定規則對波動率較高的股票賦予較高或較低的權重以控制或定位指數的整體風險水平。

單一資產類別:主要包含槓桿指數、反向指數、多空策略、量化策略指數等等,但構成指數的成分券種是單一的。槓桿指數主要反映的是掛鈎指數多倍收益(如2倍、3倍)及相關的利息支出,反向指數反映的是掛鈎指數的反向收益及相關的利息收入,反向指數也可和槓桿策略相結合構造反向槓桿指數。多空策略指數的典型代表是130/30指數,此類指數可以看做是一個傳統的100%多投倉位與一個追求卻對收益的多空倉位(30%)組合的疊加,並且在指數計算的過程中,引入了負權重的概念。量化策略指數通過量化指標或模型對成分股進行篩選以實現特定投資目標。

多資產類別:主要包括目標日期指數、風險控制指數、動態多元資產策略指數。該類指數的成分券並不局限於某一資產類別,指數編制的核心圍繞著大類資產配置權重的確定與調整展開,以實現特定的投資策略,如生命周期投資策略(目標日期指數)、恆定風險投資策略(風險控制指數)。

策略指數的運作模式

由於策略本身是開放型的,因此策略指數的開發過程必然是指數開發人員、資產所有人、投資顧問等參與方互動的結果。目前海外策略指數的開發大致有兩種運作模式:

1)自上而下。通常是由資產管理公司與獨立的第三方財務顧問合作開發相應策略,並最終以產品的形式實現。在這個過程中,第三方財務顧問的角色可能是投行,也可能是獨立研究機構,或者藉助交易所;產品開發過程中所採用的方法,通常以定量策略為主。

2)自下而上,以客戶需求為導向。在這種開發模式中,客戶的意見和投資哲學是設計相應策略的出發點。整個過程本質上是指數定製(indexcustomizing),但這一類產品通常用於某一類用戶的特定目的。在這方面,標準普爾已經與SGI、Citigroup等多家投行展開了相關合作。

主要的指數編制商,如標準普爾,富時(FTSE)以及MSCI,和包括花旗、DB、法興(SG)等在內的一些國際投行,在策略指數方面已經有所嘗試。

國外主要的策略指數

作為對策略指數部分內容的補充說明,我們選取部分成熟的策略指數進行介紹。這些策略指數主要來源於德意志銀行、法興和標準普爾,所採用的方法主要是選股策略。

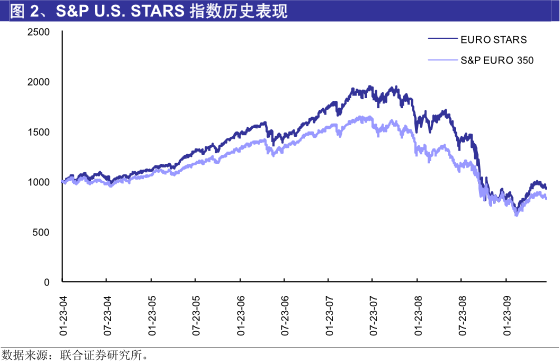

1、S&P:STARS策略指數

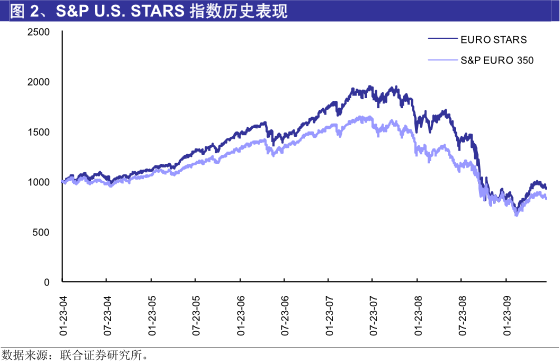

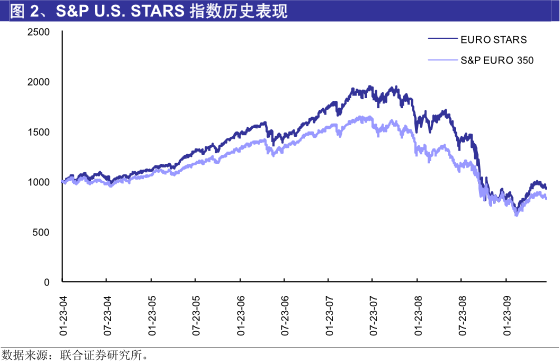

標準普爾STARS(Stock Appreciation Ranking System,股票增值評價系統)是一套股票評級體系。在這套體系上,標準普爾開發了標普STARS系列指數,目前該系列包括S&P美國STARS和S&P歐洲STARS兩隻策略指數3。我們以標普歐洲STARS指數來說明該策略指數的選樣與編制過程。

樣本空間:

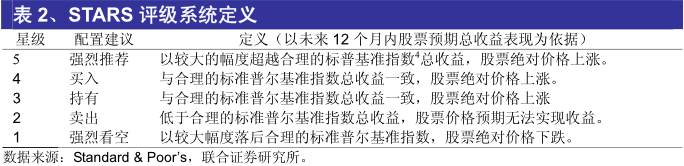

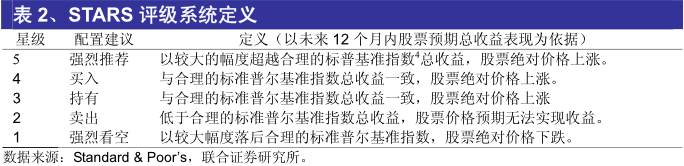

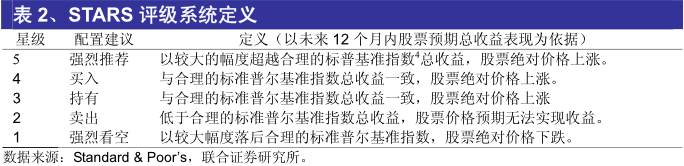

入選的股票為通過STARS排名的歐洲普通股。STARS於2002年起被用於對歐洲股票進行評級。該系統以研究員為主,對樣本內普通股在未來12個月內相對於標普歐洲350指數的增值潛力進行主觀評價。形成這一套方法的內在投資邏輯被稱為“以合理價格增長”。最終的評級結果從5到1,定義如下:

STARS排序的每個結果主要都基於對內在價值的預測,這通常依賴於現金流貼現分析(DCF)以及諸如相對估值和綜合模組分析(sum-of-the-parts analysis)的其他方法。每種方法都有著各自的優點和不足,因此在使用過程中可能分開或聯合使用。其他因素在研究員做出其推薦的過程中也有重要作用,比如技術分析和由標準普爾高級經濟和投資策略師給出的自上而下的預測結果。

確定指數成分與再平衡策略

按照STARS排序的股票將進一步按照每個月最後一個交易日的自由流通量調整市值超過5億美元的基本條件進行篩選,最終的指數成分將包括25隻股票。入選的股票進一步按照市值排序,優先安排5星股票進入指數。在“計算基準日(Reference Date)”如果5星級股票數量不足25隻,則納入市值靠前的4星級股票,以填補5星級股票不足導致的空缺。

指數按月進行再平衡,其目的主要是對排序不能繼續列為5星級的股票進行修正,按規則需要剔除的股票將在“再平衡日(Rebalancing date)”被調出指數成分。通常,“再平衡日”被定義為“計算基準日”後的第5個工作日。

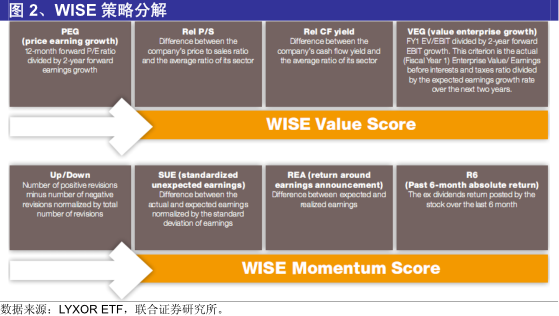

2、SG:WISE策略指數

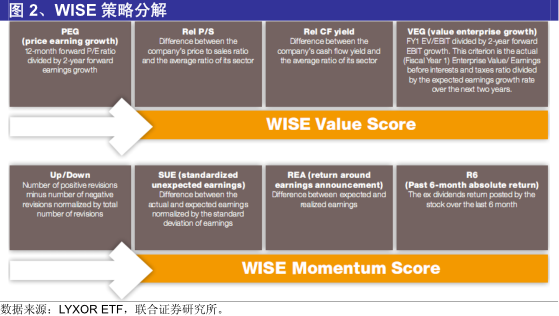

WISE模型是由SG(法興)量化研究團隊於2000年開發的量化選股模型。構成這一模型的四個字母實際上是Winning Investment Strategies in Equities(股票致勝投資策略)的縮寫。自發行以來,基於WISE模型的歐洲股票組合業績十分理想。我們以SGI WISE Long指數來說明其選股與再平衡方法。

樣本空間

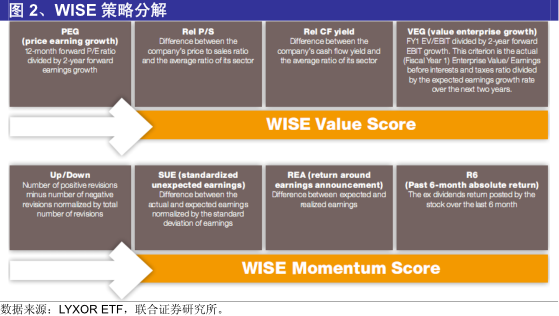

本質上來說,WISE是一個行為金融模型。模型的主體部分利用了投資者的兩種認知偏差:1)成長股的估值升水(這也預示著對價值型股票的偏好);2)動量效應(根據實證選擇了觀測期為3個月的價格動量)。用於刻畫這些認知偏差的變數,主要包括PEG、相對市銷率(P/S),相對現金流回報率和VEG等價值指標,以及一些動量效應指標。

為了實現組合的高度分散,WISE組合大約持有的200隻股票被細分到12個子組合中,股票根據得分被列為10檔。評分過程主要基於8個標準(見圖2):

指數再平衡

維護WISE模型的團隊每個月都會對12個子組合中的一個進行調整,每個字組合中,約有50-60隻股票。對這些股票的重新排序將便於甄選出未來12個月最具潛力的股票。在完成再平衡的基礎上,組合之間進行等權配置,最終完成指數計算。

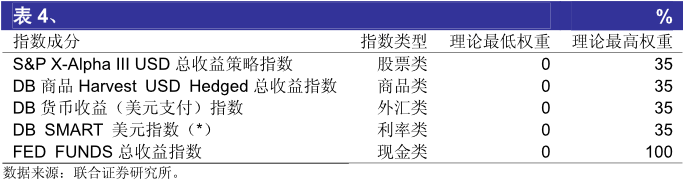

3、DB:Alpha Control Model策略指數

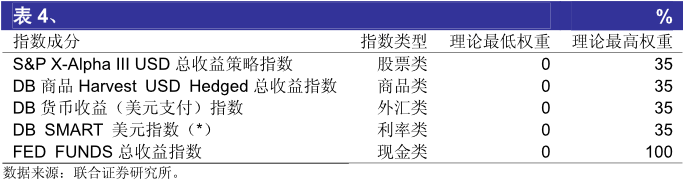

德銀(Deutsche Bank)開發的AlphaControlModel實際上是一個大類資產配置模型。採用這一策略的S&P Alpha Control3指數,提供了對於股票、利率、商品、外匯和現金等資產的敞口,其目標是降低資產之間的相關性,產生不同於傳統市場收益結構。

目前標普AlphaControl3系列指數包括歐元全收益指數、歐元超額收益指數、美元全收益指數和美元超額收益指數。我們以美元全收益指數為例進行相應說明。

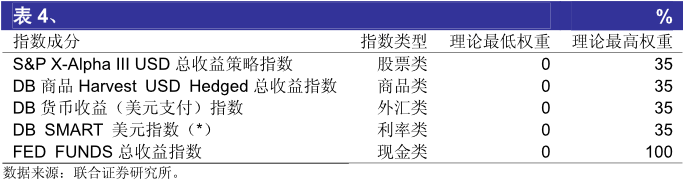

指數樣本池(Selection Pool)

按照指數設計方案,每一類資產都事先編製成子指數(sub-indices),隨後根據各指數所計算的歷史值,採用均值——方差最佳化的方法對預期收益與風險進行分配。為了保證分散化,指數開發商對每一類資產的權重設定了約束。另外,為了控制波動風險,每一類指數還設定了相應閾值,採用年化波動率目標作為觸發值。

權重定製與再平衡

模型在子指數選擇的基礎上,完成對最優成分權重的識別。子指數本身就是DB向標準普爾定製的策略指數。我們分析其最佳化的目標應該是在目標波動率(年化)不超過3%的條件下,最大化收益水平。

指數通過設定收益觸發和波動率觸發器的形式,引入了風險控制措施。比如,當60個工作日的累計指數收益連續三個工作日低於-3%,即確認為收益觸發(Return Trigger)事件;如果某一子指數(sub-index)或子指數成分的波動率在連續5個工作日中,有三天高於事先確定的水平,則形成波動率觸發事件(Volatility Trigger)。任一條件被觸發,指數就將對權重進行再分配。

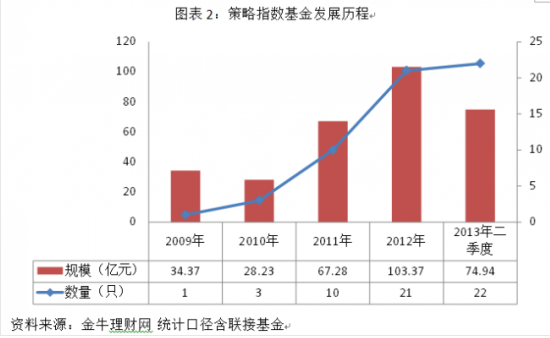

我國策略指數及衍生產品發展現狀

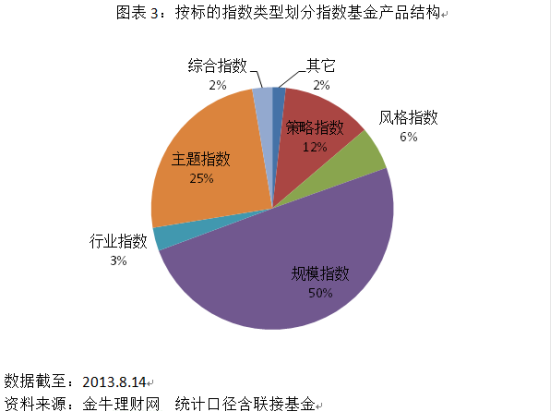

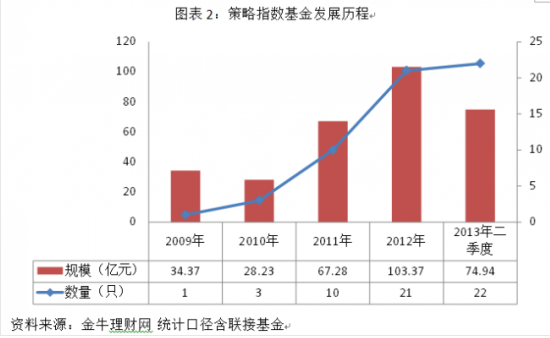

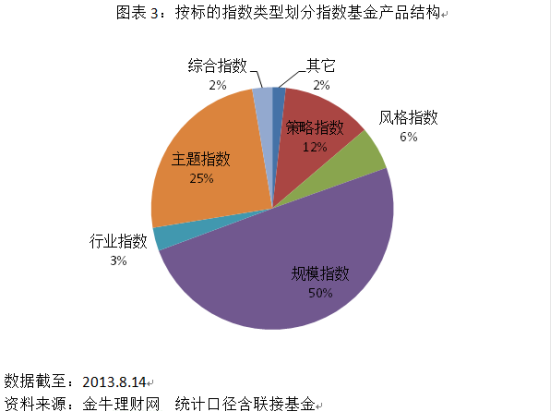

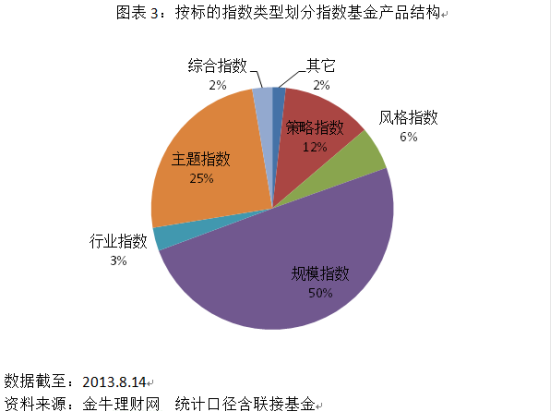

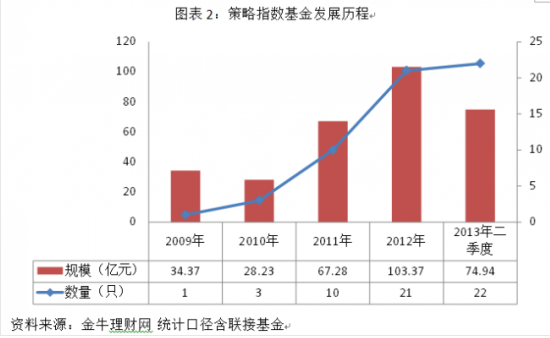

近年來,以中證指數公司和深圳證券信息公司為代表的指數編制機構加大了對國內策略指數研發力度,相繼推出了一批新穎各異的策略指數。截至目前,國內已發布的策略指數達83條,其中上證指數系列32條、中證指數系列29條、深證指數系列17條另有2條巨潮指數和3條定製指數。從指數類別來看,涵蓋了基本面、等權、分層等權、波動率、槓桿、反向、反向槓桿、多資產類別、多空、量化等主要類別,為進一步細分發展奠定基礎,也為衍生產品的推出創造條件。伴隨著策略指數的供應速度加快、大型基金公司對於規模指數布局基本完畢,策略指數逐漸成為指數化投資的又一增長亮點。2009年底,國內首隻策略指數基金——嘉實基本面50設立,首募規模達34.37億。2010年南方基金公司發行的小康ETF及期連線基金南方小康分別募得6.57億和9億元,其標的指數作為中證指數公司受託定製指數,也屬於基本面指數範疇。經過初期嘗試,2011、2012年策略指數產品迎來快速發展期,產品數量迅速擴充至21隻,資產規模也隨之攀升到103.37億元(含聯接基金)。截至今年2季度末,市場上已設立的策略指數產品總計22隻,資產規模達74.94億元(含聯接基金)。

在短短的三年多的時間中,策略指數產品已發展成為指數基金的重要組成部分,其產品數量占比達12%,成為繼規模、主題指數之後的又一主要指數產品門類,豐富了投資者的產品選擇。