基本定義

過去的企業經營都強調

資產負債表與

損益表兩大表,隨著企業經營的擴展與複雜化,對財務資訊的需求日見增長,更因許多企業經營的中斷肇因於資金的周轉問題,漸漸地,報導企業資金動向的現金流量也獲的得許多企業經營者的重視,將之列為必備的財務報表。

流量表

繪製規則

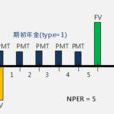

對於一個建設項目來說,在進行施工與運營方面來說,必須要經歷過一定的項目周期,在這個項目周期內,由於現金的流入與流出從數額或是發生的時間上來看都不一樣,為了能夠便於進行系統的分析,通常採取表格的形式來進行確定,從而指出在特定的時間內發生的現金流量。繪製現金流量圖有什麼規則?

先來看看什麼是現金流量圖,這是一種反映特定系統資金運動狀態的圖,就是把現金流量繪製成以時間坐標為主要的圖表當中,從而顯示出各個現金流入或是流出的對應關係,從而能夠準確的反應出現金流量,可以從全面、形象、直接是來展現出特定系統前提下的資金運動狀態是什麼樣的。

在進行繪製時,必須要以橫軸為時間軸,向右進行延伸,這種延伸是以時間為表示,軸線可以分為若干的間隔來進行反應,一個間隔就代表了一個時間,一般來說可以用年來進行表示。如果是比較特殊的時期可以用季或是半年來進行表示,從時間軸上的時點來看,這主要是用於表示年末的時間,或是說是下一年的年初埋單,零點就是第一年開始的時間,這是現值的時間點。橫軸相連的垂直箭頭代表的是不同時點的現金流量,垂直的箭頭長度就是體現了現金流量的大小比例,箭頭如果是向下進行延伸,那么就表示現金的流出,如果箭頭向上進行流向,那么就是表示有現金的流入,箭頭的上下說明了現金流量的數值。

結構分析

企業的現金流量由經營活動產生的現金流量、

投資活動產生的現金流量和

籌資活動產生的現金流量三部分構成。分析現金流量及其結構,可以了解企業現金的來龍去脈和現金收支構成,評價

企業經營狀況、創現能力、籌資能力和資金實力。

經營活動

1、將銷售商品、提供勞務收到的現金與購進商品、接受勞務付出的現金進行比較。在企業經營正常、

購銷平衡的情況下,二者比較是有意義的。比率大,說明企業的

銷售利潤大,銷售

回款良好,創現能力強。

2、將銷售商品、提供勞務收到的現金與經營活動流入的現金總額比較,可大致說明企業產品銷售現款占經營活動流入的現金的比重有多大。比重大,說明企業主營業務突出,行銷狀況良好。

投資活動

當企業擴大規模或開發新的利潤增長點時,需要大量的現金投入,投資活動產生的

現金流入量補償不了流出量,投資活動

現金淨流量為負數,但如果企業投資有效,將會在未來產生

現金淨流入用於償還債務,創造收益,企業不會有償債困難。因此,分析

投資活動現金流量,應結合企業目前的

投資項目進行,不能簡單地以現金淨流入還是淨流出來論優劣。

籌資活動

一般來說,

籌資活動產生的

現金淨流量越大,企業面臨的償債壓力也越大,但如果

現金淨流入量主要來自於企業吸收的權益性資本,則個僅不會面;臨償債壓力,資金實力反而增強。因此,在分析時,可將吸收權益性資本收到的現金與籌資活動現金總流入比較,所占比重大,說明企業資金實力增強,

財務風險降低。

現金流量構成

首先,分別計算經營活動現金流入、投資活動現金流入和籌資活動現金流入占現金總流入的比重,了解現金的主要來源。一般來說,經營活動現金流入占現金總流入比重大的企業,經營狀況較好,

財務風險較低,現金流入結構較為合理。

其次,分別計算經營活動現金支出、

投資活動現金支出和

籌資活動現金支出占現金總流出的比重,它能具體反映企業的現金用於哪些方面。一般來說,經營活動

現金支出比重大的企業,其生產經營狀況正常,現金支出結構較為合理。

比較分析

償債能力

1、經營活動現金淨流量與流動負債之比。這指標可以反映企業經營活動獲得現金償還

短期債務的能力,比率越大,說明償債能力越強。

2、經營活動現金淨流量與全部債務之比。該

比率可以反映企業用經營活動中所獲現金償還全部債務的能力,這個比率越大,說明企業承擔債務的能力越強。

3、現金(含

現金等價物)期末餘額與

流動負債之比。這一比率反映企業直接支付債務的能力,比率越高,說明企業

償債能力越大。但由於現金

收益性差,這一比率也並非越大越好。

盈利及支付

2、經營活動現金淨流量與

淨資產之比。這一比率反映投資者

投入資本創造現金的能力,比率越高,創現能力越強。

現金利潤

經營淨現金流與

淨利潤常常不一致,產生的原因可能有:

1、影響利潤的事項不一定同時發生現金流入、流出

有些收入,增加利潤但未發生現金流入。

例如,一家公司本期的營業收入有8億多元,而本期新增

應收帳款卻有7億多元,這種增加收入及利潤但未發生現金流入的事項,是造成兩者產生差異的原因之一。

有的上市公司對應收帳款管理存在薄弱環節,未及時做好應收貨款及勞務款項的催收與結算工作,也有的上市公司依靠

關聯方交易支撐其經營業績,而關聯方資金又遲遲不到位。這些情況造成的後果,都會在

現金流量表中有所體現,甚至使公司經營活動幾乎沒有多少現金流入,但經營總要支付費用、購買物資、交納

稅金,發生大量現金流出,從而使經營活動

現金流量淨額出現負數,使公司的資金周轉發生困難。

應收帳款遲遲不能收回,在一定程度上也暴露了所確認收入的風險問題。

2、由於對現金流量分類的需要

淨利潤總括反映公司經營、投資及

籌資三大活動的財務成果,而

現金流量表上則需要分別反映經營、投資及籌資各項活動的現金流量。

例如,支付經營活動借款利息,既減少利潤又發生現金流出,但在現金流量表中將其作為

籌資活動中現金流出列示,不作為經營活動現金流出反映。又如,轉讓

短期債券投資取得淨收益,既增加利潤又發生現金流入,但在現金流量表中將其作為

投資活動中現金流入列示,不作為經營活動現金流入反映。

上述兩點是使經營活動

現金流量淨額與

淨利潤產生差異的原因,其實也是

現金流量表附註中要求披露的內容。

利潤表列示了公司一定時期實現的淨利潤,但未揭示其與現金流量的關係,

資產負債表提供了公司貨幣資金期末與期初的增減變化,但未揭示其變化的原因。現金流量表如同橋樑溝通了上述兩表的會計信息,使上市公司的對外

會計報表體系進一步完善,向投資者與債權人提供更全面、有用的信息。

作用

1、反映企業的現金流量,評價企業未來產生

現金淨流量的能力;

2、評價企業償還債務、支付投資利潤的能力,謹慎判斷企業財務狀況;

3、分析淨收益與現金流量間的差異,並解釋差異產生的原因;

4、通過對現金投資與融資、非現金投資與融資的分析,全面了解企業財務狀況。

缺陷

編制

現金流量表的目的在於提供某一

會計期間的現金賺取和支出信息,以反映企業現金周轉的時間、金額及原因等情況,其公式可表述為:

直觀地看,現金流量表就是對比較

資產負債表中“貨幣資金”期初、期末餘額變動成因的詳細解釋。現金流量表編制方法較為複雜,這使大部分投資者很難充分理解利用其信息,而且對其作用和不足也缺乏一種較為全面的認識。許多投資者對現金流量表抱有很大期望,認為“經營

現金流量淨額”可以提供比“

淨利潤”更加真實的經營成果信息,或者它不太容易受到上市公司的操縱,等等。事實上,這些觀點是比較片面的,主要原因在於:

1、

現金流量表的編制基礎是

現金制,即只記錄當期現金收支情況,而不理會這些現金流動是否歸屬於

當期損益。因此,企業的當期業績與“經營現金流量淨額”沒有必然聯繫,更不論投資、

籌資活動所引起的突發性現金變動了。另外,在

權責發生制下,企業的

利潤表可以正常反映當期賒銷、賒購事項的影響,而現金流量表則是排斥商業

信用交易的。不穩定的商業

回款及償債事項使得“經營

現金流量淨額”比“

淨利潤”數據可能出現更大的波動性。

2、現金流量表只是一種“

時點”報表, 一種“貨幣資金”項目的分析性報表。因此,其缺陷與

資產負債表很相似。顯而易見,特定時點的“貨幣資金”餘額是可以操縱的。例如,不少上市公司已經採用臨時協定還款方式,在年末收取現金,年初又將現金撥還債務人。這樣,企業年末現金餘額劇增,而

應收款項又大幅沖減,從而使資產負債表和

現金流量表都非常好看,但現金持有的真實水平卻沒有變化。相反,在這種情況下,利潤表受到的影響不大(除了當期

壞帳費用減少以外),仍能比較正確地反映當期經營成果。

3、編制方法存在問題。儘管我國要求上市公司採用

直接法編制現金流量表,但在無力進行大規模

會計電算化改造和帳務重整的現實條件下,這一目標是很難實現的。目前,絕大多數企業仍然採用間接法,通過對“

淨利潤”數據的調整來計算 “經營

現金流量淨額”,但這一方法的缺陷是非常明顯的。在現行會計實務中,“經營現金流量淨額”的計算最終取決於“貨幣資金”的當期變動額,而不是每項業務的真實現金影響。例如,在其計算過程中,收回或核銷前期

應收款項的效果相同,都會增加“銷售商品、勞務收到的現金”,這就很容易對投資者形成誤導。