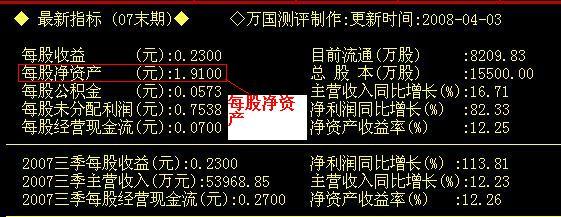

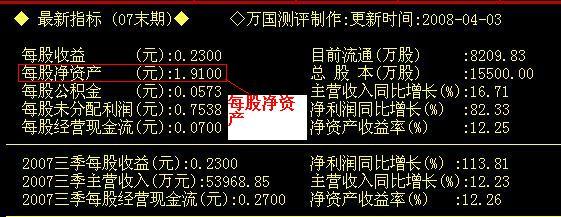

每股淨資產是指股東權益與總股數的比率。其計算公式為:每股淨資產= 股東權益 / 總股數。這一指標反映每股股票所擁有的資產現值。每股淨資產越高,股東擁有的每股資產價值越多;每股淨資產越少,股東擁有的每股資產價值越少。通常每股淨資產越高越好。

在基本分析(Fundamental Analysis )的各種指標中,每股淨資產是判斷企業內在價值最重要的參考指標之一。

基本介紹

價值比率

每股淨資產是指股東權益與總股數的比率。其計算公式為:每股淨資產= 股東權益 / 總股數。這一指標反映每股股票所擁有的資產現值。每股淨資產越高,股東擁有的每股資產價值越多;每股淨資產越少,股東擁有的每股資產價值越少。通常每股淨資產越高越好。

在基本分析(Fundamental Analysis )的各種指標中,每股淨資產是判斷企業內在價值最重要的參考指標之一。

每股淨資產是指股東權益與總股數的比率。其計算公式為:每股淨資產= 股東權益 / 總股數。這一指標反映每股股票所擁有的資產現值。每股淨資產越高,股東擁有的每股...

每股淨資產值反映了每股股票代表的公司淨資產價值,是支撐股票市場價格的重要基礎。每股淨資產值越大,表明公司每股股票代表的財富越雄厚,通常創造利潤的能力和抵禦外來...

每股淨資產是指股東權益與股本總額的比率。其計算公式為: 每股淨資產= 股東權益÷股本總額。這一指標反映每股股票所擁有的資產現值。每股淨資產越高, 股東擁有的...

股價低於淨資產指的是上市公司每股價格低於每股淨資產的價格,而每股淨資產則是指股東權益與股本總額的比率,它也是一個股市常規指標。 淨資產只是衡量公司是否具備投資...

每股資產淨值(NetAssetValuePerShare/Unit)一般指互惠基金組合所持股票及資產總值除以股票總數,也叫每股淨資產。...

股票淨資是指公司的每股淨資產。理論上股價不應該跌破股票的淨資產。公司淨資產=股東權益值=公司總資產—公司債務。每股淨資產是淨資產數值除以所有的股票數量。...

資產淨值是資產對應的總價值與其所包含的負債之差。通常在三個方面套用:(1)對於共同基金,指共同基金投資組合的總值減負債。共同基金一般每日計算淨資產值。(2)對於...

股東權益是指股份公司的所有者權益(即淨資產值),或公司資本(corporate capital)。股東權益包括實繳股本和留存收益。...

市淨率指的是每股股價與每股淨資產的比率。 市淨率可用於股票投資分析,一般來說市淨率較低的股票,投資價值較高,相反,則投資價值較低;但在判斷投資價值時還要考慮...

破淨股是指股票的每股市場價格低於它每股淨資產價格。破淨全稱為股價跌破淨資產值,當股票的市場價格低於每股淨資產時就叫“破淨”。從長期價值投資分析的角度出發,...

中國《企業財務通則》中為企業規定的三種財務指標為:償債能力指標,包括資產負債率...7、每股利潤,計算公式: (淨利潤-優先股股利) / 流通在外股數...

市場上較為通行的衡量白馬股的指標主要採用每股收益、每股淨資產值、淨資產收益率、淨利潤增長率、主營業務收入增長率和市盈率。中文名 白馬股 拼音 baimagu 類...

股票的淨值又稱為帳面價值,也稱為每股淨資產,是用會計統計的方法計算出來的每股股票所包含的資產淨值。...

股票的淨值又稱為帳面價值,也稱為每股淨資產,是用會計統計的方法計算出來的每股股票所包含的資產淨值。...

盈利能力指標主要包括營業利潤率、成本費用利潤率、盈餘現金保障倍數、總資產報酬率、淨資產收益率和資本收益率六項。實務中,上市公司經常採用每股收益、每股股利、...