具體種類

種類主要有:

*公募期貨基金(Public Funds)

期貨投資基金

期貨投資基金*私募期貨基金(Private Pools)

*個人管理期貨帳戶(Individual Accounts)

這三種不同形式的期貨投資基金主要是面向不同的投資者,有著不同的最小投資要求,因而在組織和運作上都有一定的差異。

期貸投資基金的行業參與者

(一)商品基金經理(CPO)

(二)交易經理(TM)

(三)商品交易顧問(CTA)

(四)期貨佣金商(FCM)

(五)託管人

入門學習

炒期貨新投資者要注意以下幾點:

1、善用理財預算,切忌用生活必需資金為資本--賭徒心理特徵:患得患失、沒有節制、過度緊張之人切忌用你的生活資金做為交易的資本,資金壓力過大會誤導你的投資策略,徒增交易風險,而導致更大的錯誤。

2、善用免費模擬帳戶,學習期貨交易--投資家的耐心:等待

收益率為正的時刻;初學者要耐心學習,循序漸進,勿急於開立真實交易帳戶,可先試用模擬帳戶。FXSOL環球金匯網裡有免費模擬賬戶的申請,新投資者可以去體驗。

3、

期貨交易不能只靠運氣和直覺--賭徒心理特徵之不聽勸告之人如果您沒有固定的交易方式,那么你的獲利很可能是很隨機,即靠運氣。這種獲利是不能長久的。

4、善用停損單減低風險--軍事家的膽魄和決斷:機會來臨,該出手時就出手。

5、量力而為--經濟學家的理論:懂得資金的管理和發揮資金的最大效益;

6、選擇一個主流的平台和代理商(如果該平台受FSA監管或者NFA監管,說明他們操作和資金流轉上都較為規範和認真,保障了投資者的安全,英國FSA監管最嚴格,一般FXCM,FXSOL知名度比較高)。

組織結構

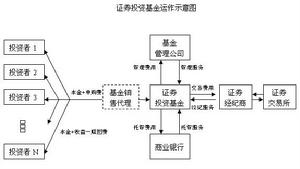

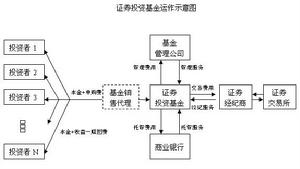

期貨投資基金,有自己特殊的組織結構。在一個典型的期貨基金當中按照功能來劃分,包括以下這些具有特定稱謂的參與者:商品基金經理、交易經理、商品交易顧問、期貨佣金商、託管者、基金投資者。不同參與者有不同的角色定位,但也有可能同一個主體兼具不同的功能。各參與者之間既職責明確、各盡其職,又分工協作、相互協調。

美國運作

美國期貨投資基金的運作

期貨投資基金運作流程包括七個階段:

1、制訂投資政策和目標

投資過程的第一階段是制定一個與投資目標、程式以及委託人的指令相一致的投資策略。

(1)某一特定資產或者整個投資組合的目標收益率。

(2)風險厭惡程度和市場波動性。

2、鑑定和挑選商品交易顧問(CTA)

制定投資目標以後,將根據機構投資者的特定投資政策要求來設計一個由多個CTAs構成的組合。通常依據一套獨有的分析研究工具來鑑定和篩選CTA,運用的是非常嚴密的定量和定性分析程式。

3、設計和構造投資組合

挑選幾個CTA構成一個組合,不同的CTA有不同的投資策略,這樣就形成了一個多投資策略的組合。在設計投資組合時,研究重點應該是各個CTA的交易策略之間的內在聯繫,各個CTA在整個組合中的業績表現應該分別評估。

4、實施投資組合

該階段包括幾個重要的步驟:

(1)完成所有當事人的法律協定。

(2)調查並確定經紀公司等交易代理。

(3)開立交易賬戶,完成現金管理安排。

(4)商議管理費率。

5、風險管理、監測和審查

6、現金管理

期貨交易實行保證金制度,這要求機構投資者必須持有一個最低數量的擔保,形式可以是該機構投資者持有的現金或有價證券(大多數經紀公司都接受

美國國庫券、國債券(資訊,行情)等作為抵押擔保品)。

7、報告

管理期貨投資策略實施以後,就定期提供基金運作的報告,包括:

(1)市場行情回顧。

(2)交易行為總覽。

(3)對風險要素(

波動率、槓率、利潤/損失等)的審查。

(4)已交割和未交割的頭寸。

(5)交易集中度。

(6)對CTA的評估。

(7)對組合的評估。

特點功能

期貨投資基金在國外可以得到快速的發展,這反映了一種市場的力

量,說明在客觀上存在著對期貨投資基金的巨大需求,而產生這種巨大需求的原因正在於期貨投資基金所具有的其他投資工具所不具有的特點和功能。具體而言,我們可以將期貨投資基金的作用劃分為以下幾個方面:

期貨投資基金

期貨投資基金對中小投資者而言

期貨投資基金為他們提供了一種進入期貨市場的方式。期貨投資基金具有期貨交易和基金的雙重特徵。中小投資者通過期貨基金這種方式進入期貨市場可以享受期貨交易和基金管理的雙重優勢。

對機構投資者而言

期貨投資基金為他們提供了改善和最佳化投資組合的極佳工具。期貨投資基金更為重要的功能是對於投資組合而言,它可以起到改善和最佳化傳統投資組合的作用,這一點對於機構投資者來說意義重大。

對傳統投資者而言

期貨投資基金為他們提供了規避股市風險的另類投資渠道。期貨投資由於其特殊的

保證金交易制度具有風險放大機制,因而在傳統投資者眼中是一種比股票和債券投資風險高的多的

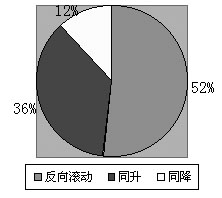

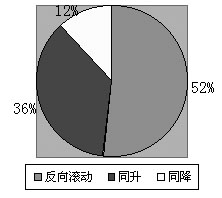

投資方式,因而人們往往認為期貨投資基金也比證券基金有更高的風險性。誠然,就個人投資者而言情況確實如此,但是就期貨投資基金而言這卻是一種誤解。此外更重要的是,由於期貨投資同股票投資的零相關甚至負相關性,在股市遭遇系統性風險而大跌的時候,同期的期貨投資基金卻不受影響甚至表現優越。這樣期貨基金就成為大資金規避股市風險的絕好投資工具。

期貨投資基金

期貨投資基金對穩健投資者而言

全球期貨交易所的建立以及相應不斷增加的交易活躍的期貨契約,使得期貨投資基金經理們既可以通過品種也可以通過地域來分散他們的投資組合。

期貨投資基金的設立條件

投資者對

期貨投資強金產品需求的巨大增長意味著投資者對投資期貨基金收益的認可。這種收益包括降低投資組合的風險、增加投資組合的回報,具備在不同紀濟環境下盈利的能力和便於參加全球投資市場。此外,投資者通過投資期貨基金參加期貨和期權市場。可以享受期貨市場的特殊利益——低的交易成本、較小的市場衝擊成本、槓桿交易的運用和市場流動性好。

(一)增加投資組合回報

在投資組合中加入基金的最基本的好處就在於它可以降低投資組合的價格波動性同時增加總的投資組合的回報。這兩方面都能使得一個投資組合的總的投資質量得到改善。

(二)降低投資組颱風險

期貨市場是一個高風險的市場,因而人們往往會認為投資期貨基金會帶來高風險,這實際上是一種誤解。雖然投資期貨有很高的風險性,但是將

期貨投資金加入到一項投資組合中卻能夠降低投資組合的總體風險。期貨投資金有這樣的功能是應為它同其他資產的低相關性

(三)具備在不同經濟環境下盈利的能力

除了作為投資組合的一部分可以增加的投資組合的表現之外,期貨投資基金即使作為一項單獨的投資工具來評估,在過去數十年中同股票和債券投資相比其他表現也極為出色

(四)有利於參與全球投資市場

全球期貨交易所的建立以及相應不斷增加的交易活躍的期貨品種,使得期貨投資基金經理們既可以通過品種也可以通過地域來分散他們的投資組合。例如,期貸投資基金可以參與全球超過50個不同的期貸市場,投資品種包括貨幣、股票指數、金融衍生品、農產品、貴金屬及能源產品。

期貨投資基金經理們可以在大量的可供選擇的相關性低的市場中進行投資組合以降低風險。它的這一特性是眾多單個投資者難以做到也是選擇其他投資基金所不具備的。

(五)便於中小投資者參與期貨市場

除了上述期貸投資基金的四大優點,普通投資者通過管理期貸參與期貸市場還能享受到期貨市場的特殊益處,這些益處包括;

1.高度市場流動性

1998年平均每日美國政府債券契約交易量是445334份。其中每份契約的資金量是100000美元。這意味著單是在這一品種上每天的交易資金量就超過了440億美元。如此深的市場流動性使得進入和退出市場的成本都很低,資金變現

2.低的交易成本

期貨市場實行保證金交易,其交易成本比相應的貨幣市場低得多。例如一份股票指數期貨契約交易同相同資金量的股票交易相比,其交易費用往往只有後者

1/10到1/20。

3.低的市場衝擊成本

大規模的資金進出股票市場往往會帶來供給和需求的極度不平衡,這勢必加大買災價差增加了交易的成本。然而相同數量的資金在期貨市場上所帶來的衝擊卻不會如此顯著。這一點其實考慮到

股指期貨市場的巨大流動性也非常好理解,當大量資金投入果一標淮化的股指期貨台約、卜去的時候,它實際上是購買丁一籃子股票,在股票現貨市場上,這筆資金實際上是分散到眾多的股票上去了。

4.槓桿交易的使用

參與期貨市場還有一個顯著的好處就是可以使用槓桿交易。期貨交易實行保證金制度,而保證金往往只占本金的一個很小的比例,並且保證金可以以債券的形式存在,這就使得投資者利用很小的資金量就能完成巨大的交易,從而降低了資金的占用率,提高了資金的使用效率。

發展啟示

美國期貨基金從無到有,經過幾十年的發展,已經成為美國金融

行業中舉足輕重的一部分,而且目前作為金融業創新的一個熱點,有關的研究和討論層出不窮,其規模也正在以驚人的速度發展著。美國期貨基金的發展充分說明了期貨投資基金迎合了金融業發展的內在規律,適應了各層次類別的投資者不同的投資和避險需求,顯示了其旺盛的生命力,並且在促進美國金融體系完備和健康發展中發揮了重要作用。現代金融體系的發展有著共同的規律,從美國期貨投資基金的發展過程中,我們可以得到很多對中國發展期貨投資基金的啟示。 (一)發展期貨投資基金有利於金融機構有效利用期貨市場提高風險管理能力。

期貨投資基金

期貨投資基金從金融業發展角度來看,入世後我國金融機構和金融市場發展面臨巨大威脅和競爭壓力,發展金融

衍生品市場,可提高金融機構的風險管理能力以增強其

國際競爭力。金融業的發展迫切需要期貨交易這一先進的交易方式。從國外的經驗來看,機構投資者不論

投資銀行、

商業銀行、

保險公司、養老基金都充分利用期貨市場,來進行投資組合,分散風險,提高收益,並且從歷史經驗來看都取得了不錯的效果。

(二)發展期貨投資基金為社會中普通投資者提供了一種有別於傳統投資工具的所謂另類投資渠道。

期貨投資具有鮮明的特性,與股票和債券投資相比,它可以採取做空機制在下跌的市場中獲利,此外,它還具有保證金交易資金占用小,以及交易成本低,市場流動性好等優點,這使得期貨投資基金成為一種非常有吸引力的有別與股票和證券投資的另類投資渠道。一方面是投資的巨大需求,另一方面卻缺乏可以藉助的投資工具。在這種情況下,期貨投資基金的出現可以使這一矛盾迎刃而解。更何況,從國外的經驗來看,期貨投資基金由於其與股票和債券投資的低相關和負相關性,在股市大熊市行情中,投資期貨投資基金可以規避股市熊市行情帶來的損失。我國股市自2001 年6 月以來一直運行在大熊市行情中,許多投資者在股市的下跌中損失慘重,如果能推出期貨基金,給廣大投資者另一種選擇,那么至少使投資者獲得了一種合理投資分散風險的渠道,其積極意義十分重大。

(三)發展期貨投資基金有利於保護中小投資者的利益,引領他們進入期貨市場。

期貨投資具有高風險性,在期貨市場中,有統計資料表明大部分中小投資者由於種種不利因素,往往成為市場的犧牲品。因此如果沒有期貨基金,很多理性的中小投資者是不會介入期貨交易這一相對複雜和風險較高的投資領域的,因而也無法享受到期貨交易的種種優勢。然而期貨投資基金卻並非一種高風險的投資工具,從美國的實際情況來看,期貨投資基金作為一種單獨的投資工具,其投資的風險收益平均來講和典型的證券基金相差無幾,某些甚至表現優秀取得了普通證券基金無法取得的高收益性。因此通過期貨基金這種形式將資金積少成多,集中財力,專家理財,發揮大資金投資的優勢,引領廣大中小投資者進入期貨市場,可以有效的保護中小投資者的利益,更好的為他們服務。

(四)公募基金、私募基金和單賬戶的選擇。

從美國期貨投資基金來看,公募基金主要為中小投資者所選用,私募基金主要為一些富人和機構投資者採用,而實力雄厚的大型機構投資者如養老基金、保險基金、投資銀行等會採用單賬戶的形式。不同的投資者採用不同的基金形式,這是由投資者的實力以及各種基金的特點所決定了的。未來中國設立期貨投資基金時,不妨考慮這幾種基金形式的選擇。

未來趨勢

全球期貨投資基金規模目前已超過了2500億美元。而期貨投資基金在國內被稱之為期貨CTA,由於相關的支持政策還未出台,因此該項業務還沒有開展。而國內期貨市場在技術的套用和法規健全的配合下,發展可能會比海外更快。

國內期貨業人士表示,不同於海外期貨投資基金主要由基金公司和投行等機構主導,CTA作為國內一項期貨創新業務,在獲得政策支持後,將主要由

期貨公司主導。

也有資深人士曾表示,隨著

股指期貨未來的發展和管理層對機構投資者的培育,機構投資者會逐步進入期貨市場。有理由相信在未來一到兩年時間內,中國會出現以期貨為核心內容的投資基金。

期貨投資基金是未來趨勢

全球期貨投資基金整體規模超過了2500億美元。而前十大管理期貨投資基金的規模為763億美元。據焦勇介紹,與傳統投資不同的是,這763億美元只是保證金規模,由於期貨的槓桿功能,其可以運用的槓桿能達到20倍左右,對金融市場則有1兆美元的影響力,因此這些基金在全球市場具有舉足輕重的作用。

據了解,目前全球約有7000家對沖基金,數據顯示,去年上半年,在全球各地76家交易所有超過110億張買賣期貨和期權的契約,其中36億張投在

股指期貨,占全球期貨和期權市場交易的32.4%。

業內人士表示,期貨是高風險的行業,是槓桿交易,對投資者的要求非常高,一定要具備專業的知識和能力才能跑贏這個市場。期貨市場是一個專家理財的市場,不是所有人都可以參與的,它跟股票不一樣。而隨著管理層對機構投資者的培育,機構投資者會逐步進入期貨市場。有理由相信在未來一到兩年時間內,中國會出來以期貨為核心內容的投資基金。

證監會本月初公布了《合格境外機構投資者參與

股指期貨交易指引》,明確了QFII可以參與股指期貨從事套期保值交易,但不得利用股指期貨在境外發行衍生產品。股指期貨健康運行一周年之後,QFII獲準參與期指市場具有里程碑的意義,包括基金、券商和QFII等機構都獲準參與期指交易,股指期貨市場結構正在完善,機構投資者參與股指期貨也勢在必行。

可有效分散風險

據專業人士介紹,期貨投資基金相比股票型、債券型基金,有其自身特點。首先,期貨投資基金基本運用計算機系統進行監測和決策,少有人為干預。

其次,計算機系統大量運用統計和數學模型進行價格定位。期貨投資基金不注重對基本面的分析,而主要利用趨勢跟蹤作為其策略。

焦勇表示,在全球2500億美元的期貨投資基金規模中,主要分為兩類交易操盤方式,電腦系統操盤和人為操盤,在海外,85%以上都是電腦系統操盤,可24小時不間斷交易,且該類方式的比例逐年遞增。另一種是由人為操盤,僅占15%左右。

他認為,期貨投資基金和傳統投資方式最大的區別就在於,它更能有效地分散風險,不論市場上漲還是下跌,管理期貨基金者都有機會獲利。

此外,期貨投資中保證金槓桿效應使得風險控制尤為重要。由於它募集了大量資金和分散期貨投資,會減少個人投資者單一投資期貨所面對的高風險。

這在2008年全球金融海嘯發生時,表現的更為突出。其時,全球的債券收益率為7%以上,而期貨投資基金則超過了13%。跟股市相比,其最大跌幅為10%左右,而同期的股市跌幅則為50%以上。

據了解,目前國內利用期貨市場作為投資的基金以兩種方式出現。其一,進入

股指期貨市場的公募基金產品。

由於證監會將股票基金參與股指期貨嚴格限定為套期保值,基金公司旗下的部分基金會被允許投資於股指期貨,以達到對衝風險的作用,利用股指期貨和現貨之間走勢的相關性以及期貨可賣空的特點,在預定時期內可避免股票市場下跌而帶來的虧損風險,以達到保值的目的。

第二種類型的期貨投資基金掛靠於期貨經紀公司,以此作為平台進行以期貨為投資組合的交易,由於《期貨法》尚未出台,國內還沒有法規對這種方式進行具體的定義和規定,所以利用這種方式進行的投資僅僅是“灰色地帶”產品。

期貨市場“灰色地帶”產品對相關現行的期貨類法規提出更高的要求。目前,國內期貨市場還是由國務院的《條例》主導。作為行政法規,《條例》雖具有一定前瞻性,但存在客觀上的欠缺和不足,在我國期貨市場大發展、國際期貨市場深度變革的時代背景下,現行法規已不能適應日新月異的市場現狀。

不過,目前通過國內的外資銀行,國內投資者也可以運用銀行系基金聯結方式,投資海外期貨投資基金。

20%!期貨的最優比例

把期貨運用到投資組合中是一種什麼樣的狀態?期貨投資基金能在整體投資里起到什麼作用?期貨工具在投資組合中所占比例多大比較合適?

據專家介紹,把期貨運用到投資組合中,在控制風險的基礎可放大收益。期貨與股票、債券的相關性不大,因此可以起到降低投資組合波動的作用。

期貨投資基金在整體投資組合里會起到潤滑的作用,可以很大的分散投資組合的風險。風險降低,則收益拉升。

期貨投資基金在投資組合中占比20%,收益最高,風險最小,因為整個投資組合的波動幅度會很低。

相對於全球的股票市場的大幅波動,期貨投資基金和債券的波幅都比較低,這使得期貨投資基金成為一個獨立門類。2000年以來,期貨投資基金一直持上升狀態,但它的波動幅度比股市要小很多,它的投機性接近股票市場,但是保守性和風險性接近債券市場。

區別

因為期貨投資基金投資的對象是交易所交易的期貨和期權而非傳統的股票和

債券。只是在組織形式上,一個典型的公募期貨基金與共同基金類似,多採用開放式公司型的組織

形式。但是期貨投資基金與對沖基金卻非常類似,因為兩者都可以買空賣空,在操作策略上都可以採用特殊的多空組合機制,都給投資者提供了一種投資傳統的股票和債券所不具有的特殊的獲利方式,並且其投資資產同傳統

資產相關度很低,因此在國外期貨基金與對沖基金一道通常被稱為另類投資工具(Alternative Investment Asset)。然而,期貨基金與對沖基金相比還是有其鮮明的特徵的,它和對沖基金的區別主要在於以下幾點:

期貨投資基金

期貨投資基金期貨投資基金的投資領域比對沖基金小的多

它的投資對象主要在於交易所交易的期貨和期權而不涉及股票債券和其他金融資產,因而其業績表現與股票和債券市場的相關度更低。

在組織形式上採取公募形式

期貨投資基金往往採取公募形式,而

對沖基金大都是私募形式,因而其運作比對沖基金規範,透明度更高。

期貨投資基金在投資運作上更加規範穩健

不會瘋狂的使用

信貸槓桿進行投機操作,因而其收益穩定,風險相對較小。

期貨投資基金

期貨投資基金 期貨投資基金

期貨投資基金 期貨投資基金

期貨投資基金 期貨投資基金

期貨投資基金 期貨投資基金

期貨投資基金