簡介

隨著市場經濟的發展以及商業信用的普遍推廣和運用,保理業務日益成為一項集貿易融資、商業資信調查、應收賬款管理及信用風險擔保於一體的新興綜合性金融服務。通過對中國應收賬款保理業務現狀及存在問題進行分析,提出了發展中國保理業務的一些可行性對策及其前景展望。隨著中國經濟的發展和法律體系的不斷完善,商業信用越來越盛行,企業

應收款的資金占用量日益膨脹,嚴重影響了企業的資金周轉,加大了企業風險。更有企業因大量應收賬款不能收回,致使生產經營難以為繼,陷入破產的境地。應收賬款的大量沉澱成為

公司管理層頭疼的問題。應收賬款保理業務使得企業可以把由於

賒銷而形成的應收賬款有條件地轉讓給銀行,銀行再為企業提供資金,並負責管理、催收應收賬款和壞賬擔保等。企業可藉此收回賬款,加快資金周轉。

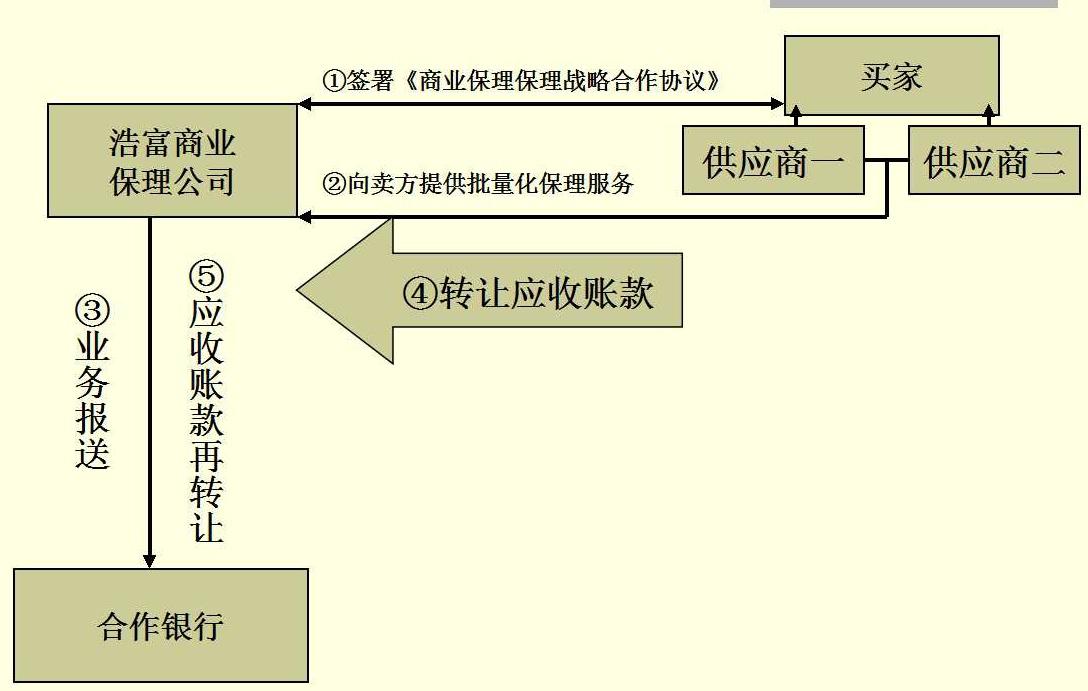

應收賬款保理流程

應收賬款保理流程基本概念

應收賬款保理是企業將

賒銷形成的未到期應收賬款在滿足一定條件的情況下,轉讓給

商業銀行,以獲得銀行的流動資金支持,加快資金周轉。理論上講,保理可以分為買斷型保理(非回購型保理)和非買斷型保理(回購型保理)、

有追索權保理和

無追索權保理、

明保理和

暗保理、折扣保理和

到期保理。中國企業應收賬款的數量呈現逐年上升的趨勢,企業

流動資金短缺與大量債權無法變現之間的矛盾異常突出。應收賬款的不斷增長使不少企業運營資金拮据,應收賬款占用資金加大了企業的機會成本,而應收賬款難以收回又使公司的

壞賬增加,從而增加企業的費用,致使許多企業虛盈實虧,影響企業的利潤。

主要作用

(一)低成本融資,加快資金周轉。

保理業務的成本要明顯低於短期銀行貸款的

利息成本,銀行只收取相應的手續費用。而且如果企業使用得當,可以循環使用銀行對企業的保理業務授信額度,從而最大程度地發揮保理業務的融資功能。尤其是對於那些客戶實力較強,有良好信譽,而收款期限較長的企業作用尤為明顯。

應收賬款保理講座

應收賬款保理講座例如,中國的電信設備生產廠家,由於電信運營商強大的市場地位和電信行業競爭非常激烈,其銷售契約的平均收款期一般在12—14個月,(賬期一般是1—4—4—1,即簽約預付10%,貨到付40%,驗收付40%,尾款一年後支付),但其採購賬期一般不會超過3個月。這樣,就至少存在9—11個月的流動資金缺口,會對電信設備廠家形成很大的資金壓力。但如果電信設備廠家合理利用應收賬款保理,提前將剩餘80%—90%貨款收回,將會大大改善企業的流動資金周轉,減輕短期資金壓力,加快企業的發展速度。

(二)增強銷售能力。

由於銷售商有進行保理業務的能力,會對

採購商的付款期限作出較大讓步,從而大大增加了銷售契約成功簽訂的可能性,拓寬了企業的銷售渠道。

在無

追索權的買斷式保理方式下,企業可以在短期內大大降低應收賬款的餘額水平,加快應收賬款的周轉速度,改善財務報表的

資產管理比率指標。

(四)融資功能。應收賬款保理,其實質上還是一種利用未到期應收賬款這種

流動資產作為抵押從而獲得銀行

短期借款的一種融資方式。

存在問題

保理業務起源於19世紀的北美和歐洲,於1987年10月正式登入中國

商業銀行。在中國來講,保理業務還處於起步階段,屬於比較陌生的東西,其主要表現在以下幾個方面:

應收賬款保理流程

應收賬款保理流程(一)時間上起步晚,能夠開展保理業務的主體少

從1992年中國銀行率先開展保理業務到2000年為止,中國加入FCI並能夠從事保理業務的銀行只有中國銀行、交通銀行、

光大銀行、中信實業銀行等商業性銀行。中國很多

商業銀行和企業對保理業務仍然聞所未聞,以致中國對保理業務缺乏法律化和政策化的規定。2000年4月份,

中國工商銀行總行向摩托羅拉(中國)電子有限公司提供了10億元人民幣應收賬款保理業務額度,這是中國最早的一筆

國內保理業務。

(二)社會信用機制不健全

雖然建立完善的社會信用機制已被社會各個階層呼籲多年,有關部門也在進行這方面的工作,但許多銀行都指出,信用機制的不健全仍然是制約中國保理業務發展的主要原因之一。而保理業務能否正常進行將取決於保理商對買賣雙方的信用風險的控制。由於中國社會信用體系尚未形成,與企業信用有關的公開信息難以取得,銀行無法對除自己客戶以外的企業進行信用評估,這種狀況不僅使中國銀行無法像國外保理商那樣全部或大量收購其客戶應收賬款,也使銀行僅能在少數情況下提供壞賬擔保服務。

(三)保理業務範圍窄

由於中國保理業務還處於成長階段,發展還不成熟,相關的法律法規尚不完善,中國保理業務完全是按照FCI所頒布的有關規則和規定進行的。再者中國還沒有建立科學有效的

企業信用體系,而且中國銀行的風險控制水平還處在較低的水平上,所以中國銀行以開展有

追索權的保理業務為主,對無追索權的保理業務則持極為謹慎的態度。此外,中國的保理業務大多主要集中在少數實力雄厚的跨國企業和合資企業中,而真正需要資金幫助而又適合保理業務的中小企業由於達不到保理業務的條件,使得保理業務混同於一般意義上的貸款而難有更大的發展。

(四)操作缺乏經驗

在國際上,FCI制定了《國際保理業務管理規則》,用以指導各國的保理業務,但由於中國開展保理業務的時間尚短,只有極少數客戶了解並能有意識地套用該業務,使得這一規範還不能直接監督指導中國保理業務的具體實施。中國銀行的

國內保理業務從方案設計到具體執行主要是參考

商業銀行的信貸模式,沒有形成一整套適用於保理業務的完整的風險計量方法和評估模型。而操作人員一般也只是相關的銀行人員,缺乏專業的保理人員,這就使得保理業務操作缺乏經驗。

(五)缺乏完善的立法規範

1.保理業務的操作缺乏立法規範。保理是一種完全不同於銀行業務的產品,需要採用一套獨立於

銀行信貸管理之外的符合自身特點的操作和

管理方法,因此,國外大多數銀行開展保理業務都是通過其附屬的保理公司或一個非常獨立的部門進行。由於保理業務在中國發展較晚,在越來越多的國內銀行開展

國內保理業務的同時,國內尚缺乏符合中國實際情況的具體法律法規,也缺乏可以指導具體實踐的有關法律檔案,而FCI所頒布的相關規則規定也並不適用於國內的保理業務。中國金融機構所做的保理業務都只是作為銀行的

中間業務,各金融機構都是按照自己對保理業務的理解在操作,人民銀行只是在政策上給予許可,這使得保理業務的操作一直處於無法可依,甚至無章可循的狀態。這在很大程度上限制了中國保理業務的發展。

2.保理業務司法不確定性和商業發票確認的法律空白問題。由於保理業務在中國起步晚,發展較慢,很多方面還很不完善,使得在解決實際操作過程中發生的保理業務爭議還沒有任何的司法予以保障。爭議發生時,如何尋求法律救濟,向誰請求,由誰做原告,契約效力如何確認,法律責任如何劃分,各方應承擔的法律後果如何確定,所爭議的問題涉及的法律如何適用,其

回購條款是否受法律保護等,都存在不確定性。雖然各金融機構在具體操作

國內保理業務時,為了規避這一法律風險,都設計了較為複雜的債權轉讓通知書,並在通知書中記載了債務人確認的內容,但一旦發生糾紛,仍避免不了由於債務人不明示確認而產生的法律風險。

解決方案

(一)加大保理業務的宣傳力度,發揮保理業務的優勢

中國銀行對企業間的保理業務只提供單一的結算服務,事實上發揮不了經濟核心的作用。國內銀行應轉變

經營觀念,逐步樹立風險經營理念,進行科學的

決策定位。而且由於長期受

匯款、

托收、

信用證等傳統交易模式的限制,中國企業尤其是進出口企業還不能適應建立在商業信用基礎上的保理業務,因此,各方應加強宣傳力度,通過開辦企業培訓班、上門宣傳講解、實施嘗試期試用優惠費率等手段,讓更多的企業了解保理業務、選擇保理業務,以發揮保理業務的優勢作用,使保理業務這個新型的融資工具更好地為企業服務。

中國工商銀行

中國工商銀行(二)建立健全有關保理業務方面的法律法規,促進保理業務的發展

市場經濟是一種法制經濟,市場各利益主體的行為需要法律法規去規範,市場主體間的權利義務關係離不開法律規範的調節。中國有關保理方面的立法仍屬空白,也缺乏嚴謹的操作規程指導實踐,極大地影響了銀行開展保理業務的積極性,也限制了國外有經驗的保理商進入國內市場。因此,中國相關部門一方面應參考借鑑國際上已有的國際公約和國際慣例,並吸收已開發國家對保理的判例和經驗,為保理髮展建立一整套符合中國國情的完整規範的法律制度和業務操作規程,以促進中國保理業務的有關法律法規建設;同時還要儘快制定、修訂或完善包括金融法規、銀行支付結算辦法和擔保法、會計法規在內的有關法律法規;明確債權轉讓、保理商及其與第三者的權利衝突,債務人抗辯與反索、清盤與破產等事項的具體解決辦法,以規範保理業務的運作,形成公平競爭的機制,使中國保理業務在法律的保護下發展壯大。

(三)拓寬保理業務的範圍,採用雙保理和無

追索權的保理業務

保理的模式一般有單保理和雙保理,國際上採用較多的是雙保理。然而由於中國的信用制度還很不完善,出於防範銀行風險的目的,中國

商業銀行大都採用單保理模式即出口保理和到期保理,但是從保理業務運行模式看,雙保理和無追索權的保理模式比單保理模式更具有優勢。在這種情況下,應積極拓寬保理業務的範圍,一方面發展雙保理,並讓出口國保理商與進口國保理商建立密切的合作關係。另一方面是開發無

追索權的保理業務。

(四)加強信用體系建設,重視信用風險的方法和化解

任何金融創新都應把防範經營風險放在第一位。在中國,信用機制的不健全仍然是制約保理業務發展的主要原因之一。儘快建立社會化的

企業信用體系,為保理業務提供一個高效、快捷、權威的企業資信查詢系統,是當前發展保理業務面臨的重要問題。在保理業務,尤其是

無追索權保理業務中,銀行由於喪失了對銷售的追索權,承擔較大的風險,因此保理商就必須要建立比較完備的資信調查網路,才能對買方的信用風險有較強的把握能力。

(五)積極培養高素質的保理人才,提高保理業務的效率

保理業務的特點,決定了保理業務人員不僅要有較高的外語水平及保理

專業知識,而且要具備商業貿易知識和較強的綜合財務分析能力,同時還要具備法律常識,充分了解公約和法規,懂得如何制定出一套切實可行的守信辦法,降低自身的風險。因此,

商業銀行應該創造良好的環境和條件,抓緊對保理業務人員的專業培訓,建立一支有良好

職業道德和專業化的保理、資信評估專業隊伍,掌握保理業務發展的最新動態,進一步提高業務經營水平,緊跟

國際保理業務的最新發展。

應收賬款保理流程

應收賬款保理流程 應收賬款保理講座

應收賬款保理講座 應收賬款保理流程

應收賬款保理流程 中國工商銀行

中國工商銀行

應收賬款保理流程

應收賬款保理流程 應收賬款保理講座

應收賬款保理講座 應收賬款保理流程

應收賬款保理流程 中國工商銀行

中國工商銀行