基本介紹

- 中文名:均線金叉

- 屬性:圖形

- 行業:金融

- 對象:K線

在股票K線圖中,短期均線上穿長期均線為金叉,反之是死叉 。短期的均線向上穿越長期均線叫金叉,反之為死叉。但如果長期均線向下或變緩,同時短期均線向上穿越就不能...

金叉主要指股票行情指標的短期線向上穿越長期線的交叉,稱之為金叉,反之,行情指標的短期線向下穿越長期線的交叉,稱之為死叉。...

金叉圖解指是股票行情指標的短期線向上穿越長期線的交叉,稱之為金叉,反之,行情指標的短期線向下穿越長期線的交叉,稱之為死叉。...

金叉買入是一個股票術語,當短均線在長均線下方上穿長均線時,這個交叉點稱為“金叉”,在這個時候買入叫金叉買入。...

均線指標實際上是移動平均線指標的簡稱。由於該指標是反映價格運行趨勢的重要指標,其運行趨勢一旦形成,將在一段時間內繼續保持,趨勢運行所形成的高點或低點又分別具有...

金叉股票是指股票中的一個節點。...... 以均線為準,以均線為王 這個還不能說是“金叉”,哪怕是短均線上行超越0。01元,才算開始“金叉”,但能不能“有效金叉...

均線“黃金交叉”(Golden Cross),就是指上升中的短期移動平均線由下而上穿過上升的長期移動平均線的交叉,這個時候壓力線被向上突破,表示股價將繼續上漲,行情看好...

均線指標實際上是移動平均線指標的簡稱。由於該指標是反映價格運行趨勢的重要指標,其運行趨勢一旦形成,將在一段時間內繼續保持,趨勢運行所形成的高點或低點又分別具有...

所謂各種指標均為按不同方法模型對歷史數據進行計算、測量、畫線從而產生,並企圖對報價空間位置、活躍程度、變動速率、慣性方向進行描述;按技術產生的均線數據在運行...

股價在60日均線上方運行,RSI指標6日線上穿12日線,形成金叉。...... 股價在60日均線上方運行,RSI指標6日線上穿12日線,形成金叉。目錄 1 實戰技巧 2 實例 rsi金叉...

如果是“黑馬”,季 均線的粘合或走壞往往是很短暫的,且與大盤指數的走壞往往同步出現低點,死叉之後很快又出現金叉,讓那些過分看重短線技術指標的投機客無所適從...

135均線是股市中的術語。即13日均線、34日均線、55日均線組合系統的簡稱。135均線系統視角獨特,操作簡便,實戰性強。...

均線粘合究其根本,是由均線自身的特點決定的。均線是對價格的平均運算,由此,我們可以知道所謂的均線粘合形態形成的原因其實就是股價經過長期的震盪整理,使得長、短期...

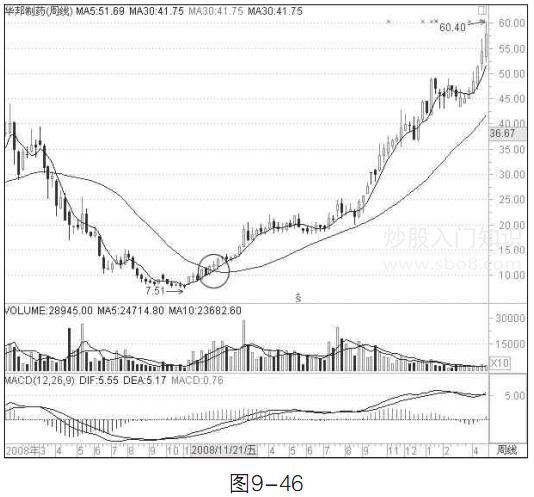

三金叉見底,簡而言之就是均線、均量線與MACD的黃金交叉點同時出現,股價在長期下跌後開始啟穩築底,而後股價緩慢上升,這時往往會出現5日與10日均線、5日與10日均...

在移動平均線參數的選取上,到底是選取較長時期的60天均線、比較短線的10天或者5天均線,還是統一按照比較適中的30天均線進行操作?這始終是困擾實戰操作者的一個大...

移動平均線,Moving Average,簡稱MA,原本的意思是移動平均,由於我們將其製作成線形,所以一般稱之為移動平均線,簡稱均線。它是將某一段時間的收盤價之和除以該周期...

平均線,10日移動平均線向上穿過20日移動平均線,與30日平均線形成金叉時是最佳...1.股市操作中,首先要注意移動平均線排列狀況,要分清什麼是均線多頭排列,什麼是...

三金叉買入法,股票買賣術語,是指三金叉見底時買入。...... 所謂三金叉見底,簡而言之就是均線、均量線與MACD的黃金交叉點同時出現,股價在長期下跌後開始啟穩築底,...

價格均線指標實際上是移動平均線指標的簡稱。由於該指標是反映價格運行趨勢的重要指標,其運行趨勢一旦形成,將在一段時間內繼續保持,趨勢運行所形成的高點或低點又分別...

成本均價線(AMV)不同於一般移動平均線系統,本指標首次將成交量引入均線系統,充分提高均線系統的可靠性。同樣對於AMV指標可以使用月均線系統(5,10,20,250)和季均線...