"冪次法則"也叫“80-20法則”,由經濟學家維爾弗雷多.帕累托在1906年提出,他認為:在任何一組東西中,最重要的只占其中一小部分,約20%,其餘80%儘管是多數,卻是次要的。

冪次法則指的是事物的發展,其規模與次數成反比,規模越大,次數越少

基本介紹

- 中文名:冪次法則

- 外文名:Power law

- 別稱:80-20法則

- 提出:維爾弗雷多.帕累托

簡介,冪次法則,優勢,

簡介

新年伊始,矽谷投資教父彼得·蒂爾帶著他的新書《從0到1》來北京交流,引起中國網際網路科技圈熱議。《從0到1》是他多年投資心得總結,被視為矽谷聖經。這位創建了PayPal並投資Facebook、LinkedIn、SpaceX、Yelp等優秀網際網路公司的傳奇人物如何成為人生贏家?

彼得·蒂爾認為不論是投資還是生活都遵循冪次法則,即20%的關鍵事物帶來80%的收益,所以我們要把精力專注在最有價值的事情上。

彼得·蒂爾認為不論是投資還是生活都遵循冪次法則,即20%的關鍵事物帶來80%的收益,所以我們要把精力專注在最有價值的事情上。

冪次法則

個體的規模和其名次之間存在著冪次方的反比關係。

其中,x為規模(如:人口、成績、營業額…),R(x)為其名次(第1名的規模最大),a為係數,b為冪次。

當二邊均取對數(log)時,公式成為log(R(x))=log(a)–b˙log(x)。若以log(R(x))為X軸,log(x)為Y軸,其分布圖呈直線,斜率為負。斜率之絕對值越小,代表規模差異越小。

冪次法則的現象在100多年前即被發現。許多的經驗研究發現,諸如都市人口、網站規模、(英文)字彙出現頻率、國民生產毛額…,均呈現冪次法則現象。其中,最有名的是Zipf's Law,其冪次為-1。

冪次法則也是複雜系統(complex systems)重要的「自組織」(self-organization)現象。

複雜系統的六個特性:不存在總體生長控制規則、分散的個體互動、呈現階層式結構、動態演化過程、不斷出現新奇現象、不均衡狀態。

個體的非線性(方程式)互動關係所構成的複雜系統,卻可能在總體面呈現簡單的形式規則(自組織現象)。冪次法則便是其中一個很常見的現象。

((((((下面均來自《zero to one》)))))))))

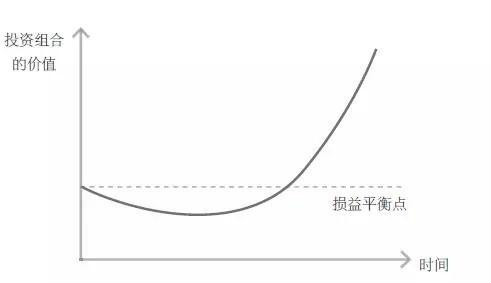

風險投資家的任務是鑑定那些剛起步的前景光明的公司,投資這些公司並從中獲利。但是大部分公司通常剛起步就失敗了,所以風險投資基金一開始都會虧損。當投資組合里有成功的公司進入了指數級增長期,並且開始擴大規模時,風險投資家希望投資基金的價值能在幾年的時間內得到極大的提升,達到收支平衡,甚至收入大於支出(見圖 1)。

優勢

圖1 風險基金投資成功的J形曲線圖

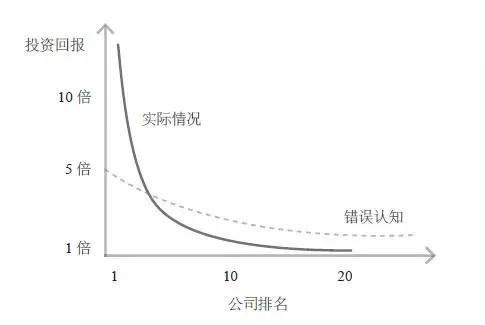

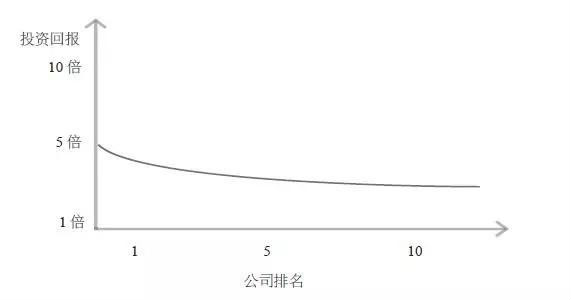

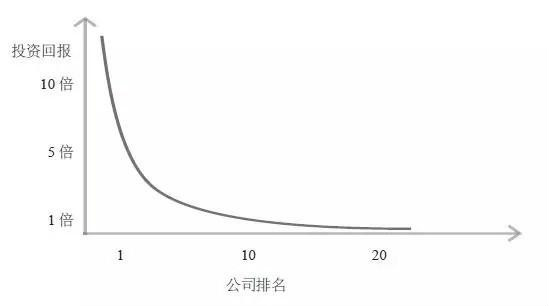

對於大多數基金來說,這種指數級增長永遠都不會發生。風險投資家錯誤期待風險投資的回報呈常態分配:沒有希望的公司會倒閉,中等公司會一直持平,好公司的回報會達到兩倍甚至四倍。假設了這個平淡無奇的模式後,投資者進行了多種投資組合,希望其中成功公司的回報可以抵消失敗公司帶來的虧損。

但是“撒網式投資,然後祈禱”這種方法通常會全盤皆輸。這是因為風險投資的回報並不遵循常態分配,而是遵循冪次法則:一小部分公司完勝其他所有公司。如果你看重撒大網,而不是把注意力放在僅僅幾個日後價值勢不可當的公司,一開始你就會與這些稀有公司失之交臂。圖2清楚地展現出現實和錯誤認知之間的差異。

對於大多數基金來說,這種指數級增長永遠都不會發生。風險投資家錯誤期待風險投資的回報呈常態分配:沒有希望的公司會倒閉,中等公司會一直持平,好公司的回報會達到兩倍甚至四倍。假設了這個平淡無奇的模式後,投資者進行了多種投資組合,希望其中成功公司的回報可以抵消失敗公司帶來的虧損。

但是“撒網式投資,然後祈禱”這種方法通常會全盤皆輸。這是因為風險投資的回報並不遵循常態分配,而是遵循冪次法則:一小部分公司完勝其他所有公司。如果你看重撒大網,而不是把注意力放在僅僅幾個日後價值勢不可當的公司,一開始你就會與這些稀有公司失之交臂。圖2清楚地展現出現實和錯誤認知之間的差異。

圖2 公司排名與投資回報率的關係

我們的創始人基金的績效表現解釋了這個扭曲的模式: Facebook,是我們 2005 年的投資組合里表現最好地,回報比其他所投資公司加起來的還要多。帕蘭提爾,是表現第二好的公司,帶來的回報比刨除 Facebook 外所有公司加起來的還要多。這個高度不平均的模式並非偶然:我們其他的基金也都出現過這種情況。風險投資中最大的秘密是:成功基金的最佳投資所獲的回報要等於或超過其他所有投資對象的總和。

這使風險投資家們總結了兩個很奇怪的規則。第一個規則, 只投資給獲利可達整個投資基金總值的有潛力公司。這個規則太可怕了,它一下子就把大多數可能的投資消除了。(要知道即便是很成功的公司,規模通常都不怎么大)這個規則導致了第二個規則出現:即因為第一條規則太嚴苛,所以不需要其他規則。

想想打破第一條規則是什麼後果吧。 安德里森 · 霍羅威茨投資基金2010年 在 Instagram公司投資了25萬美元。 當Facebook 兩年後用10億美元買下該公司時,安德里森已經賺到了7 800 萬美元——在不到兩年的時間,就收到了 312 倍的回報!這種驚人的回報也為其贏得了矽谷最好公司的名聲。但是奇怪的是,這還遠遠不夠,因為安德里森 · 霍羅威茨的基金規模是15 億美元:如果只開出25萬美元的支票,公司得找到19個Instagram,才能收支平衡。這就解釋了為什麼投資者總是對值得投資的公司投資得更多。風險投資基金必須發現若干能成功實現從 0 到 1 跨越的公司,然後傾盡財力支持它們。

當然即使最好的風險投資公司也會有一個“投資組合”。我們的創始人基金,大約只關注五到七家企業,這些企業我們認為以後都會擁有數十億美元的價值。如果你只關注多元化避險策略,那么投資就像是在買彩票。

為什麼人們沒有看到冪次法則

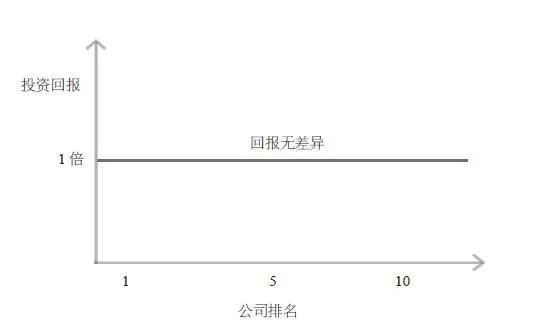

為什麼專業的風險投資家沒有看到冪次法則?一是因為冪次法則要經過一段時間後才能清晰地顯示出來,甚至科技投資者也 通常活在當下,不能預知未來。構想一下,一家投資公司投資了 10 家有潛力成為壟斷者的企業——這本身就已經是一種少見的相當有紀律的投資組合。那些公司在呈指數級增長前的早期階段十分相似,如圖 3。

想想打破第一條規則是什麼後果吧。 安德里森 · 霍羅威茨投資基金2010年 在 Instagram公司投資了25萬美元。 當Facebook 兩年後用10億美元買下該公司時,安德里森已經賺到了7 800 萬美元——在不到兩年的時間,就收到了 312 倍的回報!這種驚人的回報也為其贏得了矽谷最好公司的名聲。但是奇怪的是,這還遠遠不夠,因為安德里森 · 霍羅威茨的基金規模是15 億美元:如果只開出25萬美元的支票,公司得找到19個Instagram,才能收支平衡。這就解釋了為什麼投資者總是對值得投資的公司投資得更多。風險投資基金必須發現若干能成功實現從 0 到 1 跨越的公司,然後傾盡財力支持它們。

當然即使最好的風險投資公司也會有一個“投資組合”。我們的創始人基金,大約只關注五到七家企業,這些企業我們認為以後都會擁有數十億美元的價值。如果你只關注多元化避險策略,那么投資就像是在買彩票。

為什麼人們沒有看到冪次法則

為什麼專業的風險投資家沒有看到冪次法則?一是因為冪次法則要經過一段時間後才能清晰地顯示出來,甚至科技投資者也 通常活在當下,不能預知未來。構想一下,一家投資公司投資了 10 家有潛力成為壟斷者的企業——這本身就已經是一種少見的相當有紀律的投資組合。那些公司在呈指數級增長前的早期階段十分相似,如圖 3。

圖3 投資初期

在接下來的幾年中,一些公司會失敗,一些會成功;估值也會改變,但是指數級增長和線性增長之間的不同並不明顯。

在接下來的幾年中,一些公司會失敗,一些會成功;估值也會改變,但是指數級增長和線性增長之間的不同並不明顯。

圖4 投資中期

但是10年後,投資組合里不再被分成成功和失敗的投資,只會被分成一項主要投資和其他投資。

但是不管冪次法則的結果多明顯,都無法反映出日常的經驗。因為投資者把他們大部分的時間花在新的投資和初創公司的照料上,大多數他們參與經營的公司明顯很普通。投資者和創業者每天能感知到的差異部分來自成功程度的不同,而不是的絕對優勢和失敗之間的不同。而且沒有人想要放棄一項投資,風險投資家在問題最多的公司耗費的時間往往比在最成功的公司耗費的時間多。

但是10年後,投資組合里不再被分成成功和失敗的投資,只會被分成一項主要投資和其他投資。

但是不管冪次法則的結果多明顯,都無法反映出日常的經驗。因為投資者把他們大部分的時間花在新的投資和初創公司的照料上,大多數他們參與經營的公司明顯很普通。投資者和創業者每天能感知到的差異部分來自成功程度的不同,而不是的絕對優勢和失敗之間的不同。而且沒有人想要放棄一項投資,風險投資家在問題最多的公司耗費的時間往往比在最成功的公司耗費的時間多。

圖5 投資成熟期

如果專門研究以指數速度發展的初創公司的投資者都忽視了冪次法則,其他人忽視了也就沒什麼可驚訝的了。冪次法則的分布很廣,顯而易見,卻為人所忽略。例如,矽谷之外的多數人想 到風險投資,腦海里可能都會浮現出一群怪人——就像美國廣播公司的《創智贏家》(Shark Tank)節目一樣,只是沒有商業廣告而已。畢竟,在美國每年成立的新公司中,只有不到 1% 能得到風險基金,而且所有的風險投資只占國內生產總值不到 0.2%。 但是這些投資的結果不成比例地地推動了整個經濟的發展。風 險基金支持的公司創造的工作崗位占私營公司全部工作崗位的 11%。確實,12 家大型科技公司都得到了風險基金的支持。那12 家企業加起來價值超過 2 萬億美元,比其他所有科技公司加起來都多。

人生中的冪次法則

冪次法則不只對投資者很重要,它對每個人也很重要,因為每個人都是投資者。一個創業者只要花時間打理一個初創企業,就是在做重要投資。因此每個創業者必須思考他的公司以後是否會成功、會有價值。同樣,每個人都是一個投資者。你之所以選擇一份職業,是因為你相信自己選擇的工作在今後的幾十年中會變得很有價值。

對於怎樣保證未來價值這個問題,最普遍的回答是多樣化的投資組合——“別把所有雞蛋都放在一個籃子裡”,每個人都被告知不要孤注一擲。像我們所說的,甚至是最好的風險投資者都會列出投資組合,但是懂得冪次法則的投資者所列的要投資的公司會儘可能少。投資組合的想法源於民間智慧和金融業慣例,而這些想法卻認為最有利的做法是多元化下注。你投資的公司越多,在不確定的未來,你所承受的風險就越少。

但是人生對初創公司創建者和任何個人都不是投資組合。一個創業者不能把自身“多元化”:總不能同時運營十幾家公司,然後期待其中一家會脫穎而出吧。而個人也不能為了人生多元化同時留住十幾種可能性差不多的職業。

學校教給我們的卻恰恰相反:體制化教育傳授的是無差別的一般知識。每個身在美國教育體制中的人都沒有學會用冪次法則來思考。每所中學不管什麼課都一律上45分鐘。每個學生都以相同的步伐向前邁進。在大學中,模範學生痴迷於學習另類的冷門技能,想以此保證自己的未來發展。每所大學都相信“優秀”,教育部門隨意給出的幾百頁按字母排序的課程表看起來就是為了確保“你做什麼並不重要,重要的是你要把它做好”。你做什麼並不重要?真是徹頭徹尾的錯誤。你應該將全部注意力放在你擅長的事情上,而且在這之前要先仔細想一想未來這件事情是否會變得很有價值。

這種想法用在初創公司上,就是即使你非常有才能,也未必 要創建自己的公司。現在自己開公司的人太多了。懂得冪次法則 的人在創建企業時會比其他人更猶豫:他們知道加入一個發展迅速的一流企業會獲得更大的成功。冪次法則意味著公司之間的差 別會使公司內部角色的差別相形見絀。如果你創建自己的企業, 你占有 100% 的股權,一旦公司倒閉了你就賠上了所有。相反,如果你只擁有谷歌公司 0.01% 的股權,最後獲得的回報將令你難以置信(要超過 3 500 萬美元) 如果你已經開始運營自己的公司了,你必須謹記冪次法則,把公司運營好。最重要的事情都是獨一無二的:一個市場可能會勝過其他所有市場。時機和決策也要 遵循冪次法則,某些關鍵時刻遠比其他任何時刻重要。但是,你不能相信一種否定了冪次法則,而且阻止你用冪次法則做出準確決定的世界。最重要的事往往不能一眼就看出來,它甚至像個秘密不為人知。但是在冪次法則的世界中,如果你不認真想一想你的行動會使公司落在 80–20 曲線的什麼位置上,後果你真的承擔不起。

如果專門研究以指數速度發展的初創公司的投資者都忽視了冪次法則,其他人忽視了也就沒什麼可驚訝的了。冪次法則的分布很廣,顯而易見,卻為人所忽略。例如,矽谷之外的多數人想 到風險投資,腦海里可能都會浮現出一群怪人——就像美國廣播公司的《創智贏家》(Shark Tank)節目一樣,只是沒有商業廣告而已。畢竟,在美國每年成立的新公司中,只有不到 1% 能得到風險基金,而且所有的風險投資只占國內生產總值不到 0.2%。 但是這些投資的結果不成比例地地推動了整個經濟的發展。風 險基金支持的公司創造的工作崗位占私營公司全部工作崗位的 11%。確實,12 家大型科技公司都得到了風險基金的支持。那12 家企業加起來價值超過 2 萬億美元,比其他所有科技公司加起來都多。

人生中的冪次法則

冪次法則不只對投資者很重要,它對每個人也很重要,因為每個人都是投資者。一個創業者只要花時間打理一個初創企業,就是在做重要投資。因此每個創業者必須思考他的公司以後是否會成功、會有價值。同樣,每個人都是一個投資者。你之所以選擇一份職業,是因為你相信自己選擇的工作在今後的幾十年中會變得很有價值。

對於怎樣保證未來價值這個問題,最普遍的回答是多樣化的投資組合——“別把所有雞蛋都放在一個籃子裡”,每個人都被告知不要孤注一擲。像我們所說的,甚至是最好的風險投資者都會列出投資組合,但是懂得冪次法則的投資者所列的要投資的公司會儘可能少。投資組合的想法源於民間智慧和金融業慣例,而這些想法卻認為最有利的做法是多元化下注。你投資的公司越多,在不確定的未來,你所承受的風險就越少。

但是人生對初創公司創建者和任何個人都不是投資組合。一個創業者不能把自身“多元化”:總不能同時運營十幾家公司,然後期待其中一家會脫穎而出吧。而個人也不能為了人生多元化同時留住十幾種可能性差不多的職業。

學校教給我們的卻恰恰相反:體制化教育傳授的是無差別的一般知識。每個身在美國教育體制中的人都沒有學會用冪次法則來思考。每所中學不管什麼課都一律上45分鐘。每個學生都以相同的步伐向前邁進。在大學中,模範學生痴迷於學習另類的冷門技能,想以此保證自己的未來發展。每所大學都相信“優秀”,教育部門隨意給出的幾百頁按字母排序的課程表看起來就是為了確保“你做什麼並不重要,重要的是你要把它做好”。你做什麼並不重要?真是徹頭徹尾的錯誤。你應該將全部注意力放在你擅長的事情上,而且在這之前要先仔細想一想未來這件事情是否會變得很有價值。

這種想法用在初創公司上,就是即使你非常有才能,也未必 要創建自己的公司。現在自己開公司的人太多了。懂得冪次法則 的人在創建企業時會比其他人更猶豫:他們知道加入一個發展迅速的一流企業會獲得更大的成功。冪次法則意味著公司之間的差 別會使公司內部角色的差別相形見絀。如果你創建自己的企業, 你占有 100% 的股權,一旦公司倒閉了你就賠上了所有。相反,如果你只擁有谷歌公司 0.01% 的股權,最後獲得的回報將令你難以置信(要超過 3 500 萬美元) 如果你已經開始運營自己的公司了,你必須謹記冪次法則,把公司運營好。最重要的事情都是獨一無二的:一個市場可能會勝過其他所有市場。時機和決策也要 遵循冪次法則,某些關鍵時刻遠比其他任何時刻重要。但是,你不能相信一種否定了冪次法則,而且阻止你用冪次法則做出準確決定的世界。最重要的事往往不能一眼就看出來,它甚至像個秘密不為人知。但是在冪次法則的世界中,如果你不認真想一想你的行動會使公司落在 80–20 曲線的什麼位置上,後果你真的承擔不起。