介紹

信用評分定義

信用評分是指根據客戶的信用歷史資料,利用一定的信用評分模型,得到不同等級的信用分數。根據客戶的信用分數,

授信者可以分析客戶按時還款的可能性。據此,授信者可以決定是否準予授信以及授信的額度和利率。雖然授信者通過分析客戶的信用歷史資料,同樣可以得到這樣的分析結果,但利用信用評分卻更加快速、更加客觀、更具有一致性。

信用評分公司與信用管理局

● 在信用評分領域有兩個非常重要的方面:

利用信用評分模型進行評分: 是指輸入客戶信用資料,通過信用評分模型得到客戶的信用分數,確定客戶的信用等級。

● 基於上述兩個重要方面,在信用評分發展過程中,逐漸產生了提供不同專業服務的公司:

信用評分專業公司: 它們主要根據業務需要開發各種不同的信用評分模型,將模型提供給商業銀行、貸款機構、電信公司、保險公司以及信用管理局等需要信用評分的公司。之所以有這 樣的專業公司存在,主要是因為每一家商業銀行、貸款機構的經營是不同的,從目標客戶的選擇到客戶服務的水平,即使在同一個城市裡,也會有差別,所以開發模 型所依賴的數據是不同的,信用評分模型也因此而各異。

信用管理局: 它們提供客戶的信用資料以及客戶的信用報告。信用管理局通過常年收集、積累數據,建立個人或

企業信用資料資料庫,並向金融機構提供消費者

個人信用有償調查 報告服務。信用管理局收集的客戶資料主要包括4個方面:身份信息,公共記錄,支付歷史和查詢記錄。信用局的基本工作就是收集個人或企業的

信用記錄,建立完 善的數據管理中心,合法地向金融機構提供有償

個人信用報告服務。

方法

關鍵部分

在信用評分的過程中,最關鍵的就是信用評分模型的構建。用來產生信用評分的模型不勝枚舉,每一種模型均有其獨特的規則。在此,我們主要介紹信用評分模型的構建方法。

基本原理

信用評分模型的基本原理是確定影響

違約機率的因素,然後給予權重,計算其信用分數。信用評分模型的構建,目前最為有效的手段是數據挖掘。下面對數據挖掘的定義進行簡單介紹,並重點描述利用數據挖掘技術構建信用評分模型的步驟和方法。

數據挖掘

數據挖掘定義眾說不一,數據挖掘的關鍵可以被分成三個部分:數據、信息和商業決策,即數據挖掘就是一個從數據中汲取信息,並使用這些信息制訂更好的商業決策的過程。

信用評分模型構建步驟

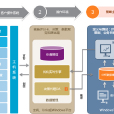

利用數據挖掘技術構建信用評分模型一般可以分為10個步驟,它們分別是:業務目的確定、數據源識別、數據收集、數據選擇、數據質量審核、數據轉換、數據挖掘、結果解釋、套用建議和結果套用。這些可以形象地表示為(圖一):

1) 商業目標確定: 明確數據挖掘的目的或目標是成功完成任何數據挖掘項目的關鍵。例如,確定項目的目的是構建

個人住房貸款的信用評分模型。

2) 確認數據源識別: 在給定數據挖掘商業目標的情況下,下一個步驟是尋找可以解決和回答商業問題的數據。構建信用評分模型所需要的是關於客戶的大量信息,應該儘量收集全面的信 息。所需要的數據可能是業務數據,可能是資料庫/數據倉庫中存儲的數據,也可能是外部數據。如果沒有所需的數據,那么數據收集就是下一個必需的步驟。

3) 數據收集: 如果銀行內部不能滿足構建模型所需的數據,就需要從外部收集,主要是從專門收集人口統計數據、

消費者信用歷史數據、地理變數、商業特徵和人口普查數據的企業購買得到。

4) 數據篩選: 對收集的數據進行篩選,為挖掘準備數據。在實際項目中,由於受到計算處理能力和項目期限的限制,在挖掘項目中想用到所有數據是不可能實現的。因此數據篩選是必不可少的。數據篩選考慮的因素包括數據樣本的大小和質量。

5) 數據質量檢測: 一旦數據被篩選出來,成功的數據挖掘的下一步是數據質量檢測和數據整合。目的就是提高篩選出來數據的質量。如果質量太低,就需要重新進行數據篩選。

6) 數據轉換: 在選擇並檢測了挖掘需要的數據、格式或變數後,在許多情況下數據轉換非常必要。數據挖掘項目中的特殊轉換方法取決於數據挖掘類型和數據挖掘工具。一旦數據轉換完成,即可開始挖掘工作。

7) 數據挖掘: 挖掘數據是所有數據挖掘項目中最核心的部分。在時間或其它相關條件(諸如軟體等)允許的情況下,最好能夠嘗試多種不同的挖掘技巧。因為使用越多的數據挖掘 技巧,可能就會解決越多的商業問題。而且使用多種不同的挖掘技巧可以對挖掘結果的質量進行檢測。例如:在構建信用評分模型時,分類可以通過三種方法來實 現:決策樹,神經分類和邏輯回歸,每一種方法都可能產生出不同的結果。如果多個不同方法生成的結果都相近或相同,那么挖掘結果是很穩定、可用度非常高的。 如果得到的結果不同,在使用結果制定決策前必須查證問題所在。

8) 結果解釋: 數據挖掘之後,應該根據零售貸款業務情況、數據挖掘目標和商業目的來評估和解釋挖掘的結果。

9) 套用建議:數據挖掘關鍵問題,是如何把分析結果即信用評分模型轉化為

商業利潤。

10) 結果套用:通過數據挖掘技術構建的信用評分模型,有助於銀行決策層了解整體風險分布情況,為風險管理提供基礎。當然,其最直接的套用就是將信用評分模型反饋到銀行的業務作業系統,指導零售

信貸業務操作。

信用風險評分模型構建方法

數 據挖掘方法可以依據其功能被分成4組:預估模型、分類、連結分析和時間序列預測。每一項功能都可以被開發和修改成為適應不同業務的套用。比如: 分類模型可以被運用到建立信用風險評分模型、信用風險評級模型、流失模型、欺詐預測模型和破產模型等。為實現數據挖掘的每一項功能,有許多不同的方法或算 法可以使用。

本文所討論的信用風險評分模型主要是屬於分類模型,所以用到的方法主要有分類分析和分割分析。分類分析主要方法包括:決策樹、神經網路、區別分析、邏輯回歸、機率回歸;分割分析主要方法包括:K-平均值、人口統計分割、神經網路分割。

發展

最早的信用評分

信用評分最早始於1940年代末至1950年代初。

當 時,美國有些銀行開始進行了一些有關信用評分方法的試驗,目的是提供一種可以處理大量信貸申請的工具。1956年,工程師Bill Fair和數學家Earl Isaac共同發明了著名的FICO評分方法,並成立了Fair Isaac公司,成為世界上第一家提供信用評分數學模型的公司。1958年,Fair Isaac公司發布了第一套

信用評分系統。

1960年代

1960 年代,相繼出現了許多專門提供客戶信用報告和信用分數的

信用管理局,如美國著名的三大信用管理局(Experian, Equifax and TransUnion)。尤其在過去10年中,全球信用評分市場領域得到更加彭勃的發展,出現了許多信用評分公司和信用管理局,同時也極大地提高了銀行對 用戶進行

信用評估的準確性、有效性和一致性。

評分高低的影響因素

每個信用評分公司和

信用管理局都有不同

信用評分系統,不同信用評分有不同的評分規則。影響分數 高低的主要因素包括:毀譽記錄;是否在過去12個月中開設過多的賬戶;信用歷史長短;飽和使用自己的

信用額度;關於拖欠稅款、法院訴訟判決、個人破產的公共記錄;最近是否有透支使用信用卡行為;是否過於頻繁的貸款諮詢;是否持有過少或過多的周轉賬戶。