基本介紹

- 中文名:金融協調

- 主要包括:市場機制協調和行政制度協調

原則

數量發展和質量發展的統一

巨觀效率與微觀效率的統一

金融動態效率與靜態效率的統一

方法

市場機制協調

計畫和行政制度協調

網路協調

層次

內容

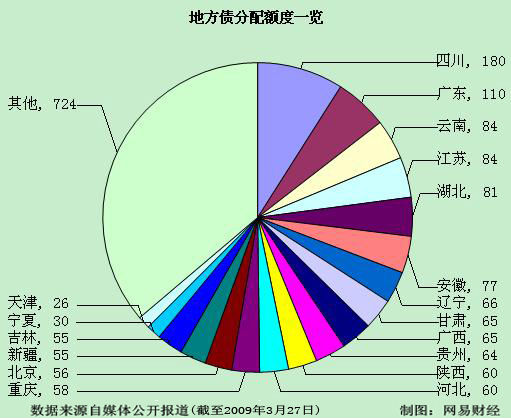

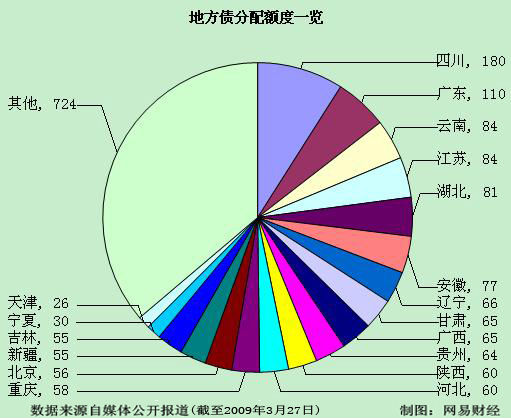

地方債分配

地方債分配

地方債分配

地方債分配金融協調是指在經濟發展變遷中普遍存在的互補性和報酬遞增的現實條件下以金融效率為中心,運用系統和動態的方法,研究金融與其構成要素的發展變化規律,收益——成本、...

《金融系統協調論》是2007年中國財政經濟出版社出版的圖書,作者是邵國華。...... 《金融系統協調論》是2007年中國財政經濟出版社出版的圖書,作者是邵國華。...

為進一步加強金融監管協調,保障金融業穩健運行,2013年8月15日國務院發布批覆,同意建立由人民銀行牽頭的金融監管協調部際聯席會議制度。...

國務院金融穩定發展委員會於2017年7月14日至15日,在北京召開的全國金融工作會議上宣布設立,旨在加強金融監管協調、補齊監管短板。 2017年11月,經黨中央、國務院批准...

《金融協調運行機制論綱》是2006年中國財經出版社出版的圖書,作者是祁敬宇。...... 本書從金融運行機制的角度出發來研究金融協調問題,對金融協調運行機制及其內容、系...

金融體系是一個經濟體中資金流動的基本框架,它是資金流動的工具(金融資產)、市場參與者(中介機構)和交易方式(市場)等各金融要素構成的綜合體,同時,由於金融活動...

《金融穩定協調機制研究》是2008年中國財政經濟出版社出版的圖書,作者是許傳華,邊智群,李正旺。本書始終圍繞影響金融穩定協調機制的主要因素展開分析,構建一個獨立於...

金融系統是有關資金的流動、集中和分配的一個體系。它是由連線資金盈餘者和資金短缺者的一系列金融中介機構和金融市場共同構成的一個有機體。金融系統是家庭、公司...

協調原則是指一切國際性或區域性法律制度所共有的原則,也是歐盟銀行法的基本支柱。協調是建成一個高度一體化的共同體銀行市場的先決條件。...

正式落戶2018年10月22日,東北振興金融合作機制協調辦公室正式揭牌,落戶長春。1基本概況東北振興金融合作機制協調辦公室將為金融機構在東北集聚發展搭平台、建渠道,推動...

金融結構, 金融功能演進與金融發展理論的研究歷程...... 自銀行產生以來,人們就一直在思考金融在經濟成長中的...在金融機構中,當事人進行合作並協調其針對生產者的...

《金融監管的國際協調與合作》是2003年中國金融出版社出版的圖書,作者是白欽先。...... 《金融監管的國際協調與合作》是2003年中國金融出版社出版的圖書,作者是白欽先...

金融主權是一國對內對外一切金融(貨幣資金融通)事務上享有獨立自主的權利,即金融的獨立決策權、操縱權和控制權,它包括貨幣主權和金融監管主權兩個方面。...

協調行是在大型銀團貸款中如我國山西平朔煤礦銀團貸款,共有16家牽頭行,它們是美洲銀行、中國銀行、日本興業銀行、加拿大皇家銀行、里昂信貸銀行、巴黎國民銀行、中芝...

金融規劃最初是由國際貨幣基金組織提出,作為其支持開發中國家經濟穩定和結構調整的基本政策思路。具體地,金融規劃是指為了達到一定的巨觀經濟目標,而制定的一整套綜合...

金融調控是指國家綜合運用經濟、法律和行政手段,調節金融市場,保證金融體系穩定運行,實現物價穩定和國際收支平衡。...

金融辦,即地方政府金融服務(工作)辦公室的簡稱。金融辦是規劃地方經濟發展的金融大管家、地方金融生態建設的組織者、金融產業布局的掌控人、地方金融監控的防火牆。

為進一步加強金融監管協調,保障金融業穩健運行,2013年8月15日國務院同意建立由中國人民銀行牽頭的金融監管協調部際聯席會議制度。成員單位包括銀監會、證監會、保監會、...

金融是貨幣資金融通的總稱。主要指與貨幣流通和銀行信用相關的各種活動。主要內容包括: 貨幣的發行、投放、流通和回籠;各種存款的吸收和提取;各項貸款的發放和收回;...

2013年8月15日《中國人民銀行關於金融監管協調機制工作方案的請示》(銀髮〔2013〕185號)收悉。現批覆如下: 同意建立由人民銀行牽頭的金融監管協調部際聯席會議制度。...

金融諮詢師是從事諮詢金融業務的經濟、金融、工程、管理人員的統稱.他通過有針對性地向客戶提供選擇需要的商業銀行業務方案、資金存儲與投資計畫.或有參考價值的經濟...

《中國區域金融協調發展研究》是2008年由中國金融出版社出版的圖書,作者是尹優平。本書基於區域層面研究金融協調發展問題,從一般理論分析和實證比較角度來探析我國區域...

全國金融工作會議,是為保證巨觀金融政策的穩定性和金融改革的持續性而作出的一項重大制度安排。一般五年召開一次,至今已開五次。除第一次開會是在1997年底外,通常都...

《金融監管法律國際協調機制研究》是2011年上海財經大學出版社有限公司出版的圖書,作者是楊文雲。...