原理,歷史,特點,主要產品,注意事項,主要問題,交易方法,報價方式,辦理手續,交易時間,交易技巧,建倉技巧,影響因素,美元指數,供需因素,匯率影響,國際價格,通貨膨脹,國際政局,股市行情,石油價格,

原理

紙黃金是虛擬黃金其價格定位是根據某一品種的黃金,兌換為人民幣的價格。 參與

紙黃金交易實質是一種虛擬的交易,可以看成是黃金市場交易的一種衍生交易。投資者的買賣交易記錄只在個人預先開立的“黃金

存摺賬戶”上體現,而不涉及

實物金的提取。盈利模式即通過低買高賣,獲取差價利潤。紙黃金實際上是通過

投機交易獲利,而不是對黃金

實物投資。國內市場主要有建行、工行和中行的紙黃金,其中工行的紙黃金手續費較低,單邊

點差為0.8元/克。紙黃金的類型除了常見的黃金儲蓄存單、黃金交收定單、黃金匯票、大面額黃金可轉讓存單外,還包括黃金

債券、黃金賬戶存摺、黃金倉儲單、黃金

提貨單,

黃金現貨交易中當天尚未交收的成交單,還有

國際貨幣基金組織的

特別提款權等。均屬紙黃金的範疇。

黃金以其耐用、美觀和稀有的特性,自古以來就是人們保值增值的有效工具。

黃金投資更是風靡全球,廣受投資者追捧。國內黃金投資分為

實物黃金、

黃金現貨、

黃金延期和

紙黃金交易。實物黃金交易,指可以提取實物黃金的

交易方式;紙黃金交易只能通過賬面反映買賣狀況,不能提取實物黃金。兩種交易方式各有優劣:如果出於長期收藏或饋贈親友,投資者可選擇實物黃金交易,如果想短期獲得交易差價,紙黃金是最佳選擇。紙黃金交易不存在倉儲費、運輸費和鑑定費等額外的

交易費用,投資成本低,不會遇到實物黃金交易通常存在的“買易賣難”的窘境。

與黃金掛鈎型

外匯理財產品是又一項新型投資工具。其收益與

國際黃金價格掛鈎,

投資期內黃金價格波動越小,投資者的收益率越高。適合

投資風格較為穩健,並且有外匯理財需求同時又對金價走勢有所判斷的投資者。還是以市中行為例,前不久該行推出了新一期的匯聚寶,其中"美元金易求金"的產品收益就與

國際金價掛鈎,假設在投資期內的某一天,當每盎司黃金價格處於415美元-450美元之間時,那么當天客戶就有年率5.00%的收益;即使黃金價格出現較大波動,只要金價還維持在每盎司405美元-470美元之間,客戶當天仍然能獲得年率2.50%的收益。

隨著中、農、工、建四大銀行相繼拿到黃金執照並紛紛推出花樣多變的

黃金產品參與競爭,令人眼花繚亂的廣告讓普通投資者感到無從下手。市中行有關專家建議投資者不妨貨比三家,在選擇產品時可以參考這樣一些因素。

歷史

紙黃金又稱“

特別提款權”。特別提款權是

國際貨幣基金組織於1969年年會上正式通過決議創設的一種帳面資產,目的在於增加

國際儲備手段,以

調節國際收支逆差。特別提款權在創設初期,是用黃金定值的,每單位含金量相當於美元貶值前的含金量0.888671克。

黃金非貨幣化以後,於1974年7月1日改為16種貨幣定值,1980年改為5種貨幣定值(包括美元、日元、西德馬克、法國法郎和英鎊)。特別提款權不同於

普通提款權,它是基金組織創設的帳面資產,沒有發行基金,但按

基金份額進行分配,分配後不必償還。特別提款權僅用於政府間的結算,支付

國際收支逆差,而不能用於貿易或非貿易支付。當一國發生國際收支逆差時,可以用分配到的

特別提款權向基金組織指定的

順差國換回所需要的貨幣,待國際收支好轉後,須將超過一定比例的部分予以復原.

上海中行於2003年11月推出的"黃金寶"就屬於紙黃金業務,投資者可根據"黃金寶"牌價,通過櫃面、電話銀行、網上銀行及自助理財終端,直接買進或賣出紙黃金。與實金相比,紙黃金全過程不發生實金提取和交收的二次

清算交割行為,從而避免了

黃金交易中的成色鑑定、重量檢測等手續,省略了黃金

實物交割的操作過程,對於有"炒金"意願的投資者來說,紙黃金的交易更為簡單便利,獲利空間更大。

2014年3月7日紙黃金價格市場經歷烏俄軍事影響之後,再次走高,雖然戰事暫時得到平息,但市場恐慌情緒一時難以消除,同時連續公布美國經濟數據不給力,導致市場投資者再次湧入黃金市場,推高金價,日內關注264-266區間震盪,突破後可順勢跟進,臨近

非農。

特點

一、其為記賬式黃金,不僅為投資人省去了存儲成本,也為投資人的變現提供了便利。投資真金購買之後需要操心保存、存儲;需要變現之時,又有鑑別是否為真金的成本。而紙黃金採用記賬方式,用

國際金價以及由此換算來的人民幣標價,省去了投資真金的不便。

二、紙黃金與國際金價掛鈎,採取24小時不間斷交易模式。國內夜晚,正好對應著歐美的白日,即黃金價格波動最大之時,為上班族的理財提供了充沛的時間。

三、紙黃金提供了美元金和人民幣金兩種交易模式,為

外幣和人民幣的理財都提供了相應的機會。同時,紙黃金採用T+0的

交割方式,當時購買,當時到賬,便於做

日內交易,比國內股票市場多了更多的

短線操作機會。四、

中國銀行紙黃金報價在同業之中最具有優勢,較小的雙邊

點差為投資人獲得更多的收益提供了機會。

主要產品

為了滿足投資者對

黃金投資的需求,

中國銀行上海市分行從2003年11月18日起,在全國率先推出了個人黃金

實盤買賣業務,簡稱“

黃金寶”。黃金寶產品的面市,不但為廣大投資者提供了一個具有良好盈利能力的黃金投資產品,更彌補了國內相關投資領域的空白,成為全國第一個

紙黃金交易產品。

黃金寶交易起點10克紙黃金,投資者只需幾千元人民幣就能進行投資,同時黃金寶的報價由

國際黃金市場價格直接折算,貼近市場變化。2005年,黃金寶實現了24小時交易,2006年美元金面世……“黃金寶”

本幣金交易規則:

交易品種本幣金,人民幣。

交易計量元/克(1盎司=28.3495克)。

交易起點每筆申報交易起點數額為10克,買賣申報是10克及大於10克的整克數量。

交易時間全天交易,周一8點至周六凌晨3點,每日凌晨3點至4點帳務處理,如遇國際、國內節假日休市,將提前通知客戶。

中間價=國際市場黃金價格×當日美元兌人民幣即期

結售匯中間價/31.1035(盎司與克之間的換算單位,1盎司=28.3495克)。

資料都來自於各銀行,如有變更,以銀行網站為準。

中行黃金寶周一到周五,每天24小時 單邊

點差0.5元/克和3美元/盎司 美元金和人民幣金 人民幣/克

美元/盎司 網上銀行、電話銀行以及網點辦理

工行

金行家周一8時到周六凌晨4時 單邊點差0.4元/克和3美元/盎司

美元金和人民幣金 人民幣/克

美元/盎司 網上銀行、電話銀行以及網點辦理建行賬戶金從周一早7:00至周六凌晨4:00(系統切換和休市時間除外),交易

點差為單邊0.4元,網點辦理

網點辦理,網上銀行等電子渠道都可辦理

紙黃金起點金額是多少?

紙黃金起點金額是人民幣金10克(按

現價就是3000元左右),美元金1盎司(按現價就是1300美元左右)。

注意事項

投資黃金心理準備:投資紙黃金不計利息,也不能獲得股票、

基金投資中的

紅利等收益,因此只能通過

低吸高拋,賺取買賣差價獲利。

黃金價格受多種因素影響,因此與其它任何一種投資品種一樣,投資“

黃金寶”也將面臨一定的風險,投資者必須保持良好的投資心態。

影響金價的因素:美元的強弱、

地緣政治局勢、全球通脹壓力、黃金供求轉變、央行

黃金儲備增減、國際原油價格的漲跌、黃金生產商的避險操作、全球經濟及股市、債市的表現、COMEX

成交量和

未平倉契約的參考。

主要問題

1、獲利委託:自己設定一個高於實時

牌價的價格,當銀行牌價達到委託價格時,

掛單自動成交.(實現盈利)

2、

止損委託:自己設定一個低於實時牌價的價格,當銀行牌價達到委託價格時,掛單自動成交.(限定最大虧損)

3、雙向委託:就是倆個一起操作。

(例如,我是192.80元買入的,我可以設定

獲利委託為,196.80元,止損委託為190.80元,當黃金價格漲或跌到委託價格,即成交,從而來防止虧損或實現盈利)

4、關於

手續費問題,工行說的是不收取手續費,但是在實際操作時,產生了一筆費用,沒弄明白到底是怎么回事。

舉例說明:我看到的銀行

買入價為:199.45元,銀行

賣出價為:200.15元,立即買入,交易成功價為。200.15元,也就是銀行的賣出價。當我又選擇賣出交易時,交易成功價為,199.45元,也就是銀行的買入價。所以實際交易中,買入和賣出正好相反了。大家實際操作時留意一下就明白了.除了銀行可以交易黃金之外

交易方法

"紙黃金"業務是指投資者在帳面上買進賣出黃金賺取差價獲利的投資方式,即使是沒有嘗試過任何黃金或

外匯交易的人,入門也相對容易,只要掌握一些交易技巧並關注市場進展就能有所斬獲。

紙黃金屬於交易類產品,其操作和報價類似

外匯寶,雖然黃金市場也有風險,但相比多變的匯市卻要穩定和容易掌握得多。

報價方式

紙黃金報價方式:已經開辦黃金業務的銀行在報價上一般採用兩種方式:按國內金價報價和按

國際金價報價。按國內金價報價,銀行參照交易所黃金價格、市場供求情況及

國際黃金市場波動情況等多種因素再加上銀行單邊佣金確定買賣

雙邊報價;而按國際金價報價,銀行

中間價就是國際金價折合成人民幣的價格,銀行在此基礎上加單邊佣金形成報價。採取國際金價報價方式的優勢在於,投資者能實時的以如

中國黃金網黃金簡訊等方式查詢到國際金價及走勢。

辦理手續

辦理

紙黃金業務的手續並不複雜,以市中行為例,投資者只需持本人身份證到銀行櫃面開立活期一本通(

長城電子借記卡),就能按照牌價直接進行紙黃金買賣。到為止,市中行的"黃金寶"業務已經實現了電話銀行、網上銀行和自助終端交易功能,投資者只需撥打一個電話或輕擊滑鼠,就能足不出戶輕鬆"炒金"。

開辦紙黃金業務的銀行都收取0.5元/克的單邊佣金。中行對大額交易提供優惠,一般購買1000克(含)以上紙黃金,銀行收取的單邊佣金為0.45元/克,5000克(含)以上為0.4元/克,10000克(含)以上為0.35元/克。

雖然投資紙黃金被視為投資者進入

國際黃金市場的最直接途徑,它使得投資者無需持有真實黃金,只憑一紙帳戶就可自由進行

黃金交易,但投資者也不能完全無視風險的存在。由於開辦黃金業務的銀行都收取0.5元/克的單邊佣金,投資者在買賣黃金時應該計算好投資成本。投資者切忌盲目跟隨市場波動頻繁進出,否則不光承擔市場風險,單黃金來回買賣的

手續費也是一筆不小的開支。

交易時間

1、早5-14點行情一般及其清淡 這主要是由於亞洲市場的推動力量較小所為!一般震盪幅度較小,沒有明顯的方向。多為調整和回調行情。一般與當天的方向走勢相反,如:若當天走勢上漲則這段時間多為小幅震盪的下跌。此時段間,若價位合適可適當進貨。

2、午間14-18點為歐洲上午市場。

歐洲開始交易後資金就會增加, 且此時段也會伴隨著一些對

歐洲貨幣有影響力的數據的公布!此時段間,若價位合適可適當進貨。

3、傍晚18-20點為歐洲的中午休息和美洲市場的清晨,較為清淡!這段時間是歐洲的中午休時,也是等待美國開始的前夕。此時間段宜觀望。

4、20點--24點為歐洲市場的下午盤和美洲市場的上午盤!這段時間則是會完全按照當天的方向去行動,所以判斷這次行情就要根據大勢了,此時間段是出貨的大好時機。

5、24點後到清晨,為美國的下午盤,一般此時已經走出了較大的行情,這段時間多為對前面行情的技術調整。宜觀望。

其實在中國的

炒金者擁有別的時區不能比擬的時間優勢,就是能夠抓住21點到24點的這個波動最大的時間段,其對於一般的投資者而言都是從事非黃金專業的工作,下午5點下班到24點這段時間是自由時間,正好可以用來做

黃金投資,不必為工作的事情分心。

就我而言,我的交易習慣就是,下午15-18點下單進場設好止損,此後也不用一直盯盤17:00、17:30-18:00、20:15-21:00(冬零時為加一小時)其後每20-30分鐘看一次即可。

趕不上下午的投資者當然就要等到晚上再交易了,但最好還是等到20點30以後,這一半是第二次行情開始的時間,也就是等到歐洲中午休息完了,美洲開市為止。要是有重要數據公布則要十分小心。

可以說上帝為中國時區的人們創造了不可比擬的交易時間,讓我們可以在儘量專心的情況下交易,大家可要好好把握呀。

交易技巧

季節性

對於市場交易能力不是很突出的投資者,要輕鬆

炒金首先值得考慮的是季節性交易計畫,黃金最大的需求因素是首飾,該需求有季節性,比如世界上的黃金需求大國是印度和中國。一般來說,印度在上半年的4月是結婚高潮,首飾需求較大。下半年的9月-11月有很多宗教節日,黃金需求也大增。而中國的首飾需求主要是下半年的9月到春節前後,西方國家的首飾需求則在聖誕節前後較多。中線投資者可優先考慮在淡季6月-9月時逐步逢低買進,在需求旺季10月份至次年4月的周期內

逢高減倉。

控制節奏

在連續的交易過程中,投資者很難對市場走勢的判斷一直保持正確,正常情況下出現一兩次錯誤影響不大。但如果接二連三地出錯,很可能說明你已失去了對市場的把握能力,建議暫時停止交易,離場休息。退步抽身,重新審視市場的變化,才有可能對走勢做出正確判斷。成熟的投資者需要懂得控制自己的交易節奏,設定好自己的期望值,並且根據當前所處的市場形態,檢查自己的交易計畫,判斷當前的市場情況,挑選出最恰當的

交易區間。

強行交易

完美的交易就像我們呼吸一樣,一定要冷靜、放鬆,尋找那些可見的交易機會。不要為了交易而交易,去參與那些你無法弄懂的市場行情。也不要以為必須每個波段都進行交易,市場多數交易者都會錯過70%的行情,每個投資者所能支配的精力、掌握的市場知識、慣用的交易技巧有不同,不能奢望市場每一分利潤都拿到,也不能有別人賺多少我也要賺多少這樣的錯誤心態。

要選擇好離場時機

正所謂賣比買難,選擇好離場時機對於不同投資者來說往往比較困難。選擇好離場時機比較簡單的方法是通過前期的價格走勢發現那些經受過反覆考驗而未能有效突破的阻力區間,尤其是曾經引發過大幅跌勢的

阻力位更要高度警惕,而這些關鍵阻力位一旦被有效突破後金價往往會繼續大幅上行。所以,在關鍵阻力位前

止贏,待有效突破後再少量跟進。

建倉技巧

紙黃金投資是最便利的黃金投資方式,那么如何進行紙黃金的建倉呢?本節提供一些小技巧,供投資者參考。

第一,建倉手法。和股票投資一樣,黃金投資也可以製作一個箱體圖——價格走勢曲線圖。投資者可以根據黃金的實時價格變化曲線,用筆在連續的階段高點和階段低點波動曲線上下畫出兩條線,使這兩條線能涵蓋時段內全部價格走勢,這兩條線中間的部分就是黃金階段價格箱體。黃金漲跌都是以箱體形態出現的,箱體趨勢一旦形成,有短期不易改變的趨勢。

箱體有上升箱體和下降箱體之分,不同的箱體,投資者就要有不同的操作方式:當價格曲線運行在下降箱體時,暫不介入,當價格曲線運行在上升箱體時,可以考慮入場交易。

在建倉的過程中,投資者可以將資金分成均等的3份,並分3個步驟建倉。第一步在價格曲線運行至上升箱體底線附近時先下一單後觀望。第二步如上升箱體趨勢未變則在價格曲線再次波動至箱體底部時再下一單。最後的資金利用黃金委託交易在本次上漲箱體形成起始處價格設定買入委託,如價格跌破箱底,則將剩下2/3的資金全部利用黃金委託交易在本次上漲箱體形成起始處價格設定買入委託。第三步如第二天委託買入未獲成功,本次上升箱體被破壞,則待下跌趨勢結束後再在新上升箱體底部建倉。注意儘量不要滿倉,除了個別中年度黃金需求旺盛的月份,建倉後不要急於砍倉,等中期漲勢出現後再爭取逐步在箱體位置獲利了結。

第二,建倉時間的把握。在一天當中選擇什麼時間建倉最好呢?世界各黃金交易所交易時間不同,白天一般是亞洲盤,比如內地、香港、台灣等黃金交易所營業,晚上是歐美盤,比如倫敦、美國等黃金交易所營業。亞洲盤交易量小,這主要是由於亞洲市場的推動力量較小,這主要是由於亞洲市場的推動力量較小,一般振盪幅度較小,沒有明顯的方向,多為調整和回調行情,對世界黃金價格影響較低。而歐美盤則相反,資金量大,黃金價格波動頻率,因此最好選擇晚上9:30——凌晨2:30這一時間段下單交易。

下面我們看一下我國的紙黃金操作的最佳時間,大致可以分為以下幾個時間段:

1.5:00——14:00.這段時間與全天的方向走勢相反,如若當天走勢上漲則這段時間多為小幅振盪的下跌。此時間段,若價位合適可適當進貨。

2.14:00——18:00.這段時間為歐洲上午市場。歐洲開始交易後資金就會增加,且此時段也會伴隨著一些對歐洲貨幣有影響力的數據的公布。投資者應該著重關注這個階段,若價位合適可適當進貨。

3.18:00——20:00,為歐洲的中午休息和美洲市場的清晨,這個階段的較為清淡。

4.20:00——24:00,為歐洲市場的下午盤和美洲市場的上午盤,由於受到兩大強勢市場的影響,這段時間是行情波動最大的時候,也是資金量和參與人數最多的時段。判斷這次行情要根據大勢,此時間是投資者出貨的大好時機。

5.24:00後到清晨。為美國市場下午盤,投資者在這個階段宜觀望。因此一般此時已經走出了較大的行情,這段時間多為對前面行情的技術調整。

另外,從中長期來說,投資者還要掌握一些主要的黃金旺季。黃金有比較明顯的季節性因素,由於黃金的供給關係,實金買盤是市場的主要需求(珠寶商的首飾需求),而這些需求主要來自亞洲,比如印度和中國的需求。這樣,在每年的春節前後、4—5月、10—12月等時間是實金買盤的旺季。因為這些時候有些喜慶的節日、婚嫁高潮、印度的宗教節日等。這些時段黃金價格容易走高,因為市場需求大,投資者應避免在這個時候買進。

第三,建倉頻次。由於黃金交易有單筆交易成本,因此紙黃金投資次數不宜過於頻繁,應以中長線為主。投資者選擇做中長線比較好,一般長線行情1—3個月一次,波動幅度每克都在10—20元以上,有時候會超過40元。如果能夠在低位或相對低位買進都會有個比較好的收穫,一年做好1—2波較大的行情就有豐厚的回報。

影響因素

美元指數

1944年建立起來的

布雷頓森林體系規定:美元作為最主要的

國際儲備貨幣。美元直接與黃金掛鈎,各國貨幣則與美元掛鈎,並可按35美元一盎司的官價向美國兌換黃金。這就是我們俗稱的“

金本位制度”,也就是說各國的貨幣都是以黃金為兌換根本的,但是後來由於歐洲和日本的復興,各國都大量使用美元套購黃金;以及1960年代的越南戰爭導致美國經濟形勢惡化,布雷頓森林體系崩潰,最終IMF放棄了這一制度。

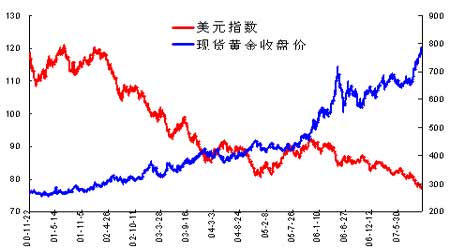

美元指數跌的時候黃金在漲,而黃金跌的時候美元指數則往往處於上升途中,黃金與美元在全年的大部分時間內呈負相關。為何美元能如此強的影響金價呢?這主要有3個原因:

2001-2007年美元指數和黃金價格關係圖

2001-2007年美元指數和黃金價格關係圖 01、美元是當前

國際貨幣體系的柱石,美元和黃金同為最重要的

儲備資產,美元的堅挺和穩定就消弱了黃金作為儲備資產和

保值功能的地位。

02、美國GDP仍占世界GDP的1/4強,

對外貿易總額世界第一,世界經濟深受其影響,而黃金價格一般與世界經濟好壞成反比例關係。

03、世界

黃金市場一般都以美元標價,這樣美元貶值勢必導致金價上漲。比如,20世紀末金價走入低谷,人們紛紛拋出黃金,就與美國經濟連續100個月保持增長,美元堅挺關係密切。

供需因素

黃金是一種特殊的商品,供給與需求之間的關係是影響商品價格的基本因素。

黃金的需求量

從世界黃金的需求分布圖我們可以知道,黃金的需求主要分為四大類:工業消費需求、金飾製造需求、國際儲備需求和投資需求。

一.工業消費需求

黃金作為“五金之王”,是為數極少具有優良物理、化學、電子性能的金屬,套用領域相當廣泛,其工業消費的需求主要表電子、化工、通訊、航天、醫療(牙科)等方面。

以電子行業為例,電子晶片的發展在進入二十一世紀以後突飛猛進,對其原料金屬的各方面特性要求越來越高,而黃金則具有其他金屬無法比擬的穩定性,所以電子製造業在對黃金的需求呈現加速增長的態勢。當然,其需求量的多少也與行業的景氣程度密切相關。

黃金耐高溫、抗腐蝕的特性,在航空航天領域也被大量套用,隨著航空航天業在飛速發展並伴隨著民用化的趨勢,對於實物黃金的需求也在日益增加。

黃金的金屬穩定、抗腐蝕等特性,是牙齒替代品的極好選擇。據不完全統計,在牙科使用的黃金高達12噸以上。

二.金飾製造需求

金飾製造是黃金實物的最大需求源,對黃金的價格存在巨大影響,並呈現季節性和周期性,通常在第一季度和第四季度飾金的需求較大。

飾金的需求大國象中國、印度、沙特、阿聯等,其習俗是決定飾金季節性波動的主要因素,如中國的春節、西方的聖誕節、印度的婚慶和宗教節日都會對黃金產生重大需求。

三.國際儲備需求

央行儲備黃金是用於防範金融風險的重要手段之一。

從黃金儲備排名來看,傳統的西方國家外匯儲備都以黃金的形式持有,而中國黃金外匯占比則很低。根據世界黃金協會的數據顯示:自美國金融危機以來,世界央行正在加速購入黃金,提高黃金的外匯占比。

其中2011年的世界各國央行黃金的淨增倉量創了歷史高點。世界各國央行行長也在各個場合紛紛表示其還將提高購入黃金的數量。所以,國際儲備需求也成為不容忽視的需求力量。

四.投資需求

由於黃金儲備與資產保值的特性,對黃金還存在投資需求。對於普通投資者,投資黃金主要是在通貨膨脹情況下,達到資產保值的目的。以中國為例:我國的通貨膨脹率居高不下,越來越多的民眾選擇把錢從銀行中取出來然後投資,而實物金條、黃金紀念幣等黃金製品也成為最好的選擇之一。

根據世界黃金協會的《2011年黃金需求趨勢報告》,中國黃金需求為769.8噸,同比上升20%,最大的增長來自投資領域,投資額達845億元,同比上升69%。可見中國黃金需求的增長,主要受益於投資需求的拉動。而4月份中國進口黃金猛增,也不排除地產和股市資金的介入

匯率影響

美元匯率也是影響金價波動的重要因素之一。一般在黃金市場上有美元漲則金價跌,美元降則金價揚的規律。美元堅挺一般代表美國國內經濟形勢良好,美國國內股票和

債券將得到投資人競相追捧,黃金作為價值

貯藏手段的功能受到削弱;而美元匯率下降則往往與

通貨膨脹、股市低迷等有關,黃金的保值功能又再次體現。

國際價格

當某國採取寬鬆的

貨幣政策時,由於利率下降,該國的

貨幣供給增加,加大了通貨膨脹的可能,會造成黃金價格的上升。如60年代美國的低利率政策促使國內資金外流,大量美元流入歐洲和日本,各國由於持有的美元

淨頭寸增加,出現對美元幣值的擔心,於是開始在國際市場上拋售美元,搶購黃金,並最終導致了布雷頓森林體系的瓦解。

通貨膨脹

對此,要做長期和短期來分析,並要結合

通貨膨脹在短期內的程度而定。從長期來看,每年的

通脹率若是在正常範圍內變化,那么其對金價的波動影響並不大;只有在短期內,物價大幅上升,引起人們恐慌,貨幣的單位購買力下降,金價才會明顯上升。

國際政局

國際上重大的政治、戰爭事件都將影響金價。政府為戰爭或為維持國內經濟的平穩而支付費用、大量投資者轉向黃金

保值投資,這些都會擴大對黃金的需求,刺激金價上揚。

股市行情

一般來說股市下挫,金價上升。這主要體現了投資者對經濟發展前景的預期,如果大家普遍對經濟前景看好,則資金大量流向

股市,股市投資熱烈,金價下降。反之亦然。

石油價格

黃金本身作為通漲之下的

保值品,與通貨膨脹形影不離。石油價格上漲意味著

通貨會隨之而來,金價也會隨之上漲。

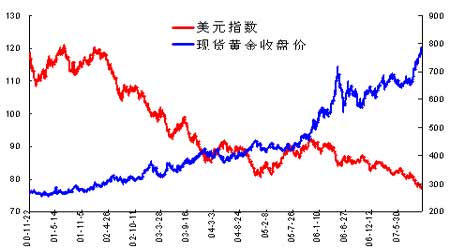

2001-2007年美元指數和黃金價格關係圖

2001-2007年美元指數和黃金價格關係圖