牧業稅

中國對

牧區、半牧半農區從事畜牧業生產的

單位和個人,就其

畜牧業收入或擁有的牧畜頭數所徵收的一種稅。徵稅辦法由各有關省、市、區根據牧業輕於

農業、合理負擔、因地制宜等政策精神,具體制定。課稅對象主要是馬、牛(包括犏牛、氂牛)、

駱駝、

綿羊、

山羊等5種牧畜。在牧業合作化以前,一般實行有

免徵額的累進稅制和有

起征點的

比例稅制;牧業合作化以後,一般實行比例稅制。牧業稅以徵收實物為主,少數地區徵收

貨幣。對兼營農牧業的,按主業徵稅。凡牧業收入比重大的,徵收牧業稅;凡

農業收入比重大或農牧業收入差不多的,徵收

農業稅。牧業稅也有減稅和免稅的規定。

牧業稅是國家對牧業區、半農半牧業區牧養牲畜,從事畜牧生產,有畜牧業收入的

單位和個人徵收的一種稅。畜牧業是

農業不可分割的重要組成部分,也是國民經濟的一個重要部門。由於中國徵收牧業稅的地區大多為少數民族聚居的邊遠地區,地域遼闊,各地牧業生產發展水平不同,加上

地勢、

氣候、

水、

草原等自然條件和風俗習慣等的差異,因此對畜牧業徵稅較之對

農業徵稅有較大的靈活性,中央對牧業稅只作政策性指導,沒有制定具體的徵稅辦法。具體的徵稅辦法是由有關的省、自治區結合本地區的實際情況制定的。

牧業稅的納稅人

牧業稅的納稅人是

牧區、半農半牧區從事牧業生產、牧養規定應稅牲畜的

單位和個人。

牧業稅的課稅對象

牧業稅的課稅對象是指徵收牧業稅的牲畜品種,即放牧的牲畜。包括大牲畜中的馬、牛、

駱駝和小牲畜中的

綿羊、

山羊等五種牲畜。

單位和個人

我國徵收牧業稅的範圍有“四區四省”。即

新疆維吾爾自治區、

內蒙古自治區、

寧夏回族自治區、

西藏自治區、陝西省、甘肅省、

青海省。

四川省的牧業區和半牧業區。多數省、自治區只對

牧區、半農半牧區徵收牧業稅,對農區或城鎮居民飼養少量牲畜不徵收牧業稅。也有的地區對農牧業兼營

單位或半農半

牧區,只按主業徵稅,即以

農業生產為主的,只征

農業稅,不征牧業稅;以牧業生產為主,徵收牧業稅,不征農業稅,習慣上稱之為“征一不征二”。

牧業稅的稅率

1990年時有兩種稅率:

比例稅率

大體有三種做法:一是純比例稅率,按應稅牲畜頭數及其

金額依率計征,二是有

起征點的比例稅率,規定一個起征點,對超過起征點的,按金額依率計征;三是有

免徵額的比例稅率,規定一個免徵額,對扣除免徵額的部分依率計征。

定額稅率

按牲畜種類規定固定的徵收額,如

寧夏規定,每隻

綿羊每年徵稅0.4元,每隻

山羊每年徵稅0.2元等。

牧業稅的免減

地區性減免

依各地區不同的自然情況和本身經濟發展的情況給予不定期的減免,如

西藏1959~1962年和 1980~1984 年兩度全部免徵牧業稅;

內蒙古1980~1984年免徵牧業稅;陝西省1980年起免徵牧業稅4年;

新疆1980年起減征牧業稅44%;

四川省阿壩藏族自治州1980年起四年減稅一半等。

災歉減免

根據受災程度的大小,給予不同的減免。如

內蒙古規定:因災死亡牧畜5~10%的,減稅40%;因災死亡牧畜11~20%的,減稅70%;因災死亡牧畜21%以上的,全部免徵。③貧窮減免,也稱“社會減免”,即對生產、生活有困難的納稅人給予減稅或免稅的照顧。

牧業稅類屬

牧業稅類屬牧業稅原來多是根據國需民有的原則徵收實物,如

內蒙古、

新疆曾以徵收活畜為主,

西藏和

青海曾以徵收羊毛為主,

四川曾以徵收酥油為主,甘肅和陝西兩省的牧業稅一向徵收

貨幣。80年代以來,各自治區和省的牧業稅逐步改徵

貨幣。

牧業稅的計稅標準

1.按納稅人的畜牧業總收入(不扣除成本費用)計征。總收入包括出售徵稅牧畜和皮、毛、肉、奶等畜產品收入,以及自用和分配給牧民的牧畜和畜產品的價值。

2.按牧畜頭數計稅。一般按當年6月末實有牧畜頭數減去免稅頭數(如未成年的幼畜等),作為牧業稅的

計稅依據。對不同種類的牧畜,有的分別確定稅率計征,有的統一折合成

綿羊計征。在一個省、自治區內用一個

計稅標準。如1990年甘肅、

四川以畜牧業總收入為

計稅標準;

內蒙古以牧畜頭數作為計稅標準;

新疆則規定對能計算牧業總收入的納稅人,以上年畜牧業總收入作為本年的計稅標準,對難以計算牧業總收入的納稅人,以當年6月末的實有牧畜頭數作為計稅標準。

牧業稅的納稅期限和納稅地點

納稅人應當於取得畜牧業收入之後向當地主管稅務機關申報納稅。

牧業稅的優待與減免

牧業稅的減免是比較多的,各地在徵收過程中根據不同情況都做了具體規定,大體有三類。即普遍性減免、災害減免、

社會減免。

牧業稅的稅法

第一條 根據《

中共中央、

國務院關於進行農村稅費改革試點工作的通知》(中發[2000]7號),結合省實際,制定本辦法。 第二條 在省行政區域內飼養牛、馬、

駱駝、驢、

綿羊、

山羊的

單位和個人為牧業稅納稅義務人,均應按照本辦法規定繳納牧業稅。本條所稱

單位,是指所有從事畜牧業生產、養殖,有牧業收入的國有牧場、

集體經濟組織、

合作經濟組織、企業(包括外商投資企業、外國企業)、行政事業

單位、

學校、

團體、

寺廟等。本條所稱個人,是指所有從事畜牧業生產、養殖,有牧業收入的承包經營戶、聯營戶、個體專業戶和其他個人。

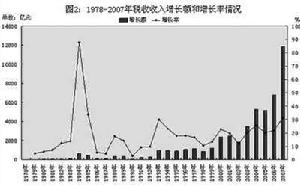

牧業稅增長圖

牧業稅增長圖第三條 牧業稅按應稅牲畜上年末的實際存欄數從量定額徵收。

第四條 牧業稅附加統一按牧業稅正稅的20%徵收。對國有牧場以及有畜牧業收入的企業(包括

外商投資企業、外國企業)、行政事業單位、

學校、

團體、

寺廟等單位,不徵收牧業稅附加。

第五條 對農

牧區烈士家屬、

殘廢軍人、

五保戶以及溫飽問題尚未解決的貧困農牧戶,納稅確有困難的,可以給予減稅或者免稅。

第六條 牧業稅的減免程式:個人減免稅,由納稅人提出申請,經村委會簽注意見,鄉鎮徵收機關審核,報縣級徵收機關批准後執行;

單位減免稅,由納稅單位提出申請,經徵收機關審核,報上級徵收機關批准後執行。

第七條 牧業稅每年徵收一次。具體徵收時間由縣(市、區)徵收機關確定。

第八條 牧業稅由各級財政部門負責徵收管理。牧業稅一律徵收

貨幣。

牧業稅的計稅原則

1.有利於民族團結。中國的

牧區和半農半牧區,主要是在

內蒙古、

新疆、

西藏、

寧夏四個自治區和

青海、

甘肅、

四川三省的民族自治州內。牧業稅的制度和辦法,徵收與減免,都要遵守民族團結的原則。

2.有利於牧業生產的發展。畜牧業的基本

生產資料是活的牧畜,它受

氣候、

水、草等自然條件的制約極大,容易遭受

自然災害的襲擊。各地對未成年的幼畜免稅,對遭受自然災害的納稅人給予較多的減免照顧等,都是旨在恢復生產和發展經濟。

國家對

牧區一向執行輕稅政策,以利於發展牧區經濟,改善

牧民生活。

稅率一般只有2~3%,有的執行增產不增稅的穩定負擔政策,有的還在某些年度內全部免徵牧業稅。④合理負擔。實行牧畜和收入多的多負擔,牧畜和收入少的少負擔,使納稅人的負擔公平合理。⑤因地制宜。各

牧區民族不同,生產和生活方式各異,牧業稅徵收辦法全國不作統一規定,由自治區或有關省或自治州

人民政府根據因地制宜的原則,依照本地區實際情況自行制定。⑥對

農業區和半農半

牧區作為家庭副業經營的畜牧業生產收入,不徵收牧業稅。有的地方明確規定,在半農半

牧區,以

農業生產為主的納稅人,只征

農業稅不征牧業稅,以牧業生產為主的納稅人,只征牧業稅,不征農業稅。習慣上叫“征一不征二”。 一般為牧養的馬、牛、

駱駝、綿羊、山羊。寧夏回族自治區只對牧養的

綿羊、

山羊徵稅,其他牧畜不徵稅。

牧業稅納稅人

牧業稅納稅人十屆全國人大常委會第十九次會議經表決決定,一屆全國人大常委會第九十六次會議於1958年6月3日通過的

農業稅條例自2006年1月1日起廢止。我國

農業稅制實際上包括了農業稅、

農業特產稅和牧業稅等三種形式。因此

農業稅免徵的同時農業稅、牧業稅和處菸葉稅以外的

農業特產稅也同時開始免徵。

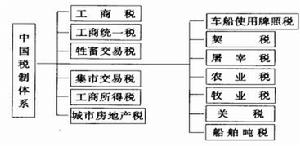

牧業稅類屬

牧業稅類屬 牧業稅增長圖

牧業稅增長圖 牧業稅納稅人

牧業稅納稅人