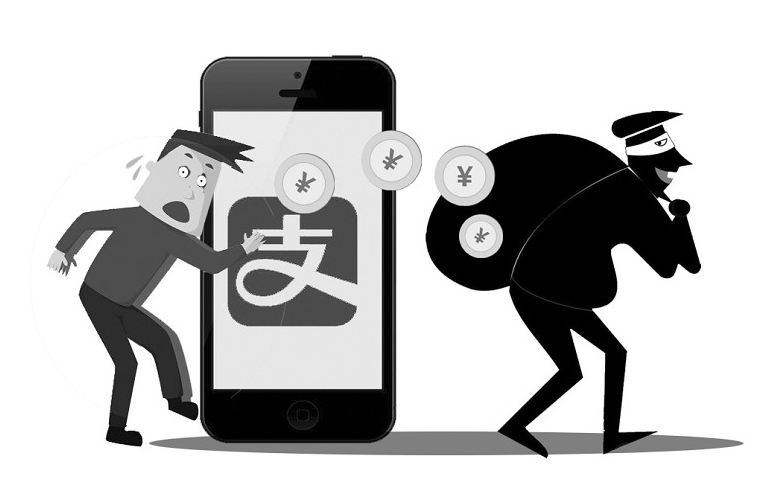

支付風險

相關詞條

- 支付風險

支付風險是指與資金流動性和股權稀釋有關的併購資金使用風險。它與目標企業估值風險和融資風險關係密切。...

- 結算風險

結算風險是銀行在結算過程中,因職員工作失誤或違反有關結算規定造成損失的一種風險。如在支付現款、處理憑證、承兌票據、劃撥資金等過程中出現的錯賬、短款、違規、...

- 支付機構網際網路支付業務風險防範指引

為進一步加強行業自律,引導支付機構提高風險管理水平,使消費者能夠享受到更加安全高效的網路支付服務,中國支付清算協會結合網際網路支付業務發展實際需要,吸收借鑑歐洲中央...

- 關於印發《防範和處置金融機構支付風險暫行辦法》的通知

關於印發《防範和處置金融機構支付風險暫行辦法》的通知在1998.02.10由中國人民銀行頒布。...

- 信用卡風險

廣義上,信用卡風險是指在信用卡業務經營管理過程中,因各種不利因素而導致的發卡機構、持卡人、特約商戶三方損失的可能性。狹義上,信用卡風險是指因信用卡無擔保...

- 電子商務網上支付風險

電子商務網上支付風險編輯 鎖定 本詞條缺少信息欄、名片圖,補充相關內容使詞條更完整,還能快速升級,趕緊來編輯吧!國外發展情況看,絕大多數已經建立了自己網站的企業...

- 第三方支付

第三方支付是指具備一定實力和信譽保障的獨立機構,通過與網聯對接而促成交易雙方進行交易的網路支付模式。在第三方支付模式,買方選購商品後,使用第三方平台提供的賬戶...

- 風險代理

風險代理,通俗的理解就是打贏官司支付律師代理費。風險代理是指委託代理人與當事人之間的一種特殊委託訴訟代理,委託人先支付較少的代理費或不支付代理費,案件執行...

- 非銀行支付機構網路支付業務管理辦法

《非銀行支付機構網路支付業務管理辦法》是為規範非銀行支付機構(以下簡稱支付機構)網路支付業務,防範支付風險,保護當事人合法權益,根據《中華人民共和國中國人民銀行...

- 交易風險

交易風險(Transaction Exposure) 一個國際企業組織的全部活動中,即在它的經營活動過程、結果、預期經營收益中,都存在著由於外匯匯率變化而引起的外匯風險,在經營活動...

- 中國現代化支付系統

中國現代化支付系統(China National Advanced Payment System,CNAPS ) 為世界銀行技術援助貸款項目,主要提供商業銀行之間跨行的支付清算服務,是為商業銀行之間和商業...

- 風險控制

風險控制是指風險管理者採取各種措施和方法,消滅或減少風險事件發生的各種可能性,或風險控制者減少風險事件發生時造成的損失。總會有些事情是不能控制的,風險總是...

- 移動支付安全報告

移動支付安全報告指的是2014年第一季度,騰訊手機管家發布的針對第三方支付類、電商類、團購類、理財類、銀行類這五大手機購物支付類APP套用的分析報告,並提出的相應...

- 網際網路支付

網際網路支付是一種網上交易形式,主要表現形式為網銀、第三方支付、移動支付作為網際網路支付。網際網路支付就屬於那種需要特別“照顧”的。因為從微觀層面上說,網際網路支付...

- 契約風險

契約風險:在契約法上,廣義的風險是指各種非正常的損失,它既包括可歸責於契約一方或雙方當事人的事由所導致的損失,又包括不可歸責於契約雙方當事人的事由所導致...

- 經濟風險

經濟風險(economic risk),指由於外匯匯率變動使企業在將來特定時期的收益發生變化的可能性,即企業未來現金流量折現值的損失程度。...

- 支付業務許可證

支付業務許可證是為了加強對從事支付業務的非金融機構的管理,根據《中華人民共和國中國人民銀行法》等法律法規,中國人民銀行制定《非金融機構支付服務管理辦法》,並由...

- 風險成本

風險成本是指由於風險的存在和風險事故發生後人們所必須支出的費用和減少的預期經濟利益。...

- 風險保證金

風險保證金編輯 鎖定 本詞條缺少信息欄、名片圖,補充相關內容使詞條更完整,...交易保證金是會員單位或客戶在期貨交易中因持有期貨契約而實際支付的保證金,它又...

- 支付平台

支付平台實際上就是買賣雙方交易過程中的“中間件”,也可以說是“技術外掛程式”;是在銀行監管下保障交易雙方利益的獨立機構。

- 清算風險

清算風險多發生於在有價證券買賣交易和外匯交易。...... 清算風險是指在有價證券買賣交易和外匯交易結算時,因交易對象支付能力或業務處理等問題造成不能按契約結算所...

- 項目風險

項目風險是指可能導致項目損失的不確定性,美國項目管理大師馬克思·懷德曼將其定義為某一事件發生給項目目標帶來不利影響的可能性。項目風險管理是為了最好地達到項目...

- 付款交單

付款交單存在的風險 編輯 在D/P業務中,銀行並不審核單據的內容,銀行也不承擔...1.D/P業務中,出口商獲得貨款的保障是進口商的資信,因此注重進口商的支付能力...