基本介紹 簡介 產銷商就其供給的商品和服務所收取的商品及服務稅,稱為銷項稅,而就其購買的商品和服務所繳納的稅項,則稱為進項稅。根據商品及服務稅的稅收抵免機制,產銷商可把應繳的銷項稅與進項稅進行對消,從而計算出應繳的商品及服務稅淨額(如對消後的款額是正數)或可發還的商品及服務稅淨額(如對消後的款額是負數)。產銷商須按照既定程式,向稅務當局(在香港是稅務局)繳付對消後的應繳的商品及服務稅淨額稅款;同樣地,產銷商亦可根據既定的退款規則,向稅務當局申請退還可發還的商品及服務稅淨額稅款。

與零售稅 在製成品最終銷售時徵收的單一階段稅項,有人或會認為這是對一般消費徵稅的較簡單方法。不過,具體研究指出零售稅有一些固有的問題,以致其成效或效率不及商品及服務稅。由於

零售稅 只在生產和分銷過程中的其中一個階段徵收,當局必須制訂具體的規則,清楚界定賣家何時屬於

零售商 ,以及何時須登記繳納零售稅和就其銷售的商品徵收零售稅。此外,也須訂有明確規則去確定買家在生產過程中哪個階段只屬中介人,例如批發商或貿易商等,而獲豁免繳納零售稅。零售稅稅制除了涉及複雜的立法和行政工作外,事實也證實,由於零售稅只在某個階段一次過徵收,這稅制很輕易有被濫用或欺詐的情況出現。至於商品及服務稅,則是以多階段方式徵收,徵稅機制本身有自我監察作用,出現漏稅的機會較小。由於商品及服務稅相對於零售稅較為優勝,在過去20年,有不少地區已引入商品及服務稅,取代其原有的零售稅或相似的稅制。全球已有超過135個地區實施商品及服務稅。

相關介紹 在各地的推行狀況 加拿大 的GST於1991年1月1日由當時加拿大總理馬丁·布賴恩·馬爾羅尼推行。稅項備受爭議,更成為他領導的加拿大進步保守黨於1993年大選中落敗的導火線之一。1993年大選獲勝的加拿大自由黨在當時的競選綱領中承諾取消該稅項,但是執政期間並沒有兌現承諾。 加拿大的GST由2006年7月1日起由7%降至6%,而多項生活必需品也獲得豁免,包括食物、房租、醫療服務及金融服務等。2008年1月1日起,GST再降至5%。

澳大利亞 的GST於2000年7月1日由當時澳大利亞總理約翰·霍華德推行,取代在此之前政府所推行的銷售稅稅制,並計畫取消當地印花稅及地稅等稅項。 澳大利亞的商品及服務稅率為10%,適用於絕大部分商品及服務,包括交通費用。所以,在推行初時,曾導致悉尼跨海大橋大塞車,因為不少人都忘記了要路費從未含稅的兩澳元增加至包含GST的2.2元,而需要在繳費窗即時找20分硬幣。

紐西蘭

紐西蘭 的GST於1986年10月1日推行,初時稅率為10%,後於1989年7月1日提升至12.5%,2010年10月1日提升至15%,一直維持至今。

新加坡 的GST於1994年推行,初時稅率為3%,後於2003年提升至4%,再於2004年提升至5%,2007年7月1日提高至7%並維持至今。新加坡政府於1994年及2003年分別給予11.04億新加坡元及8.25億新加坡元補助低收入家庭。現在新加坡平均每年的商品及服務稅收入約為40億新加坡元。 另一方面,由於得到GST的補貼,新加坡政府得以把當地的利得稅下調5%。

早在主權移交前,

香港 政府曾多次希望在香港推行商品及服務稅,當中以夏鼎基擔任財政司期間幾乎正式實行。由於當時香港的通貨膨脹非常熾烈,政府希望透過

商品 及服務稅來壓抑通漲。不過由於當時政府亦正在推行代議政制,為免打擊殖民地政府在市民的管治威信,商品及服務稅最終終止實行。香港主權移交後,經歷了數年財赤,香港政府再有開徵商品及服務稅的構思。不過,因為當時還未有具體方案解決當前的經濟問題,所以其討論又再押後。2006年7月18日,香港政府終於公布改革香港稅制的諮詢檔案,研究通過開徵商品及服務稅以擴闊稅基的可行性,但遭到社會大力反對。

根據諮詢檔案,香港政府提出開徵5%的商品及服務稅,庫房收入增加300億港元。其中72億港元會用於寬免措施,包括領取香港綜合社會保障援助人士的現金紓緩津貼、低收入家庭每年2000港元的津貼,以及所有家庭每年3500港元的水費及差餉扣減。政府亦會取消酒店房租稅及名義資本額註冊費,並調低汽車首次登記稅及汽油、柴油之油稅,收入將減少19億港元。另一方面,收取商品及服務稅的行政費用預計為5億港元。因此,政府的淨收入將會增加204億港元。然而,政府承諾稅項實施後首5年,將會將全數淨收入回饋市民,考慮方式包括寬免薪俸稅及利得稅。目前香港多個政黨均持保留態度,香港民主黨、香港自由黨及部分獨立香港立法會議員已表明反對。很多市民也不支持商品及服務稅。2006年12月5日,財政司司長唐英年表示,因市民對此稅項未有共識,政府在餘下的諮詢期內,不再考慮推行商品及服務稅。

關於商品及服務稅會議 批評 對商品及服務稅最主要的批評是加劇

貧富懸殊 。假設商品及服務稅率為5%。一個每年收入$80,000的低收入人士,不用交薪俸稅,每年消費 $70,000,便要額外繳交$3,500稅款;至於一個每年收入$100,000,000的高收入人士,一年消費$10,000,000,假如政府減薪俸稅5%,便可節省$5,000,000,同時要交 $500,000商品及服務稅,一年合共節省了$4,500,000。

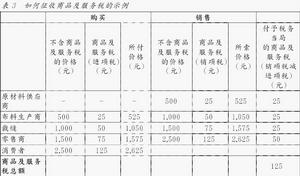

運作 在商品和服務到達最終消費者之前,由登記產銷商在生產和分銷過程中代收取稅項。在商品及服務稅的架構下,各登記產銷商在銷售其商品和服務時會徵收商品及服務稅,並就其購買的商品和服務所繳稅款申請抵免。各產銷商在生產和分銷過程中向稅務當局繳交的商品及服務稅總額,等於消費者最終承擔的稅額。下表以生產及銷售一套西裝為例,並假設商品及服務稅稅率為5%,以及各產銷商都已在商品及服務稅制度下登記,說明如何在生產和分銷過程中徵收商品及服務稅。

說明

原材料供給商(a) 原材料供給商以500元另加商品及服務稅25元的價格售賣棉花予布料生產商,因此布料生產商共須付款525元。在有關的商品及服務稅課稅期屆滿時,原材料供給商須申報所收取的25元商品及服務稅(銷項稅),在扣除所支付的進項稅(在這例子中是0元)後,須把稅款淨額25元交予稅務當局。

示例 布料生產商

(b) 布料生產商把棉花製成西裝布料後,以1,000元另加商品及服務稅50元的價格售予裁縫。因此,裁縫須付款1,050元給布料生產商。在布料生產商遞交商品及服務稅報稅表時,他須申報向裁縫所收取的50元銷項稅,在扣除先前購買棉花時所支付的25元進項稅後,他須向稅務當局繳交的商品及服務稅淨額為25元(在遞交商品及服務稅報稅表時一併繳交)。

裁縫

(c) 裁縫把縫製成的西裝,以1,500元另加商品及服務稅75元,即1,575元的價格售予零售商。裁縫售賣西裝時收取了75元銷項稅,在扣除購買布料時所支付的50元進項稅後,他須付予稅務當局的商品及服務稅淨額為25元。

零售商

(d) 零售商在店內展示該套西裝,然後以2,500元另加商品及服務稅125元的價格售予消費者。零售商向消費者收取2,625元。在商品及服務稅課稅期屆滿時,零售商須把淨差額50元(即銷項稅125元減進項稅75元)付予稅務當局,以履行其課稅責任。

消費者

(e) 消費者以2,625元(包括商品及服務稅125元)從零售商購買該套西裝。在他付予零售商的價格中,他實際上完全承擔了125元的商品及服務稅。由於他並非登記人士,而且不會以西裝作為一項商業貨品,因此他必須全數承擔稅項。

稅務當局

(f) 原材料供給商、布料生產商及裁縫各向稅務當局繳付25元商品及服務稅,而零售商則繳付50元。稅務當局就該套西裝所徵收的商品及服務稅總額為125元(相等於消費者所繳付的商品及服務稅)。這筆稅款是在西裝生產和分銷過程中逐步徵收的。

關於商品及服務稅會議

關於商品及服務稅會議 示例

示例