發展變化

再

貼現率一出現便作為

中央銀行實施

貨幣政策的三大手段之一,並且受到高度重視。20世紀20年代,在中央銀行開展信用調節業務的早期,再貼現率曾被視為最有效的政策,但由於是否進行再貼現的主動權掌握在

商業銀行手中,再貼現率的作用不是按照中央銀行的意志隨時發揮,使中央銀行一直處在被動的地位,因此各國對再貼現率政策的運用重視程度也不盡相同。隨著時間的推移,中央銀行愈來愈重視作為一個參與者進入市場,而不只是作為一個指導者來調節和引導市場,因而再貼現率逐漸讓位於

公開市場業務這一政策手段而退居其次,但仍不失為一個重要的而且可行的

巨觀調節手段。許多國家對此仍充分重視,例如在英國,英格蘭銀行公布的再

貼現率稱為“銀行率”,它的變化對英國乃至整個西方世界的

市場利率都有舉足輕重的影響。另外,美國對運用這一手段也較為重視,再貼現率的變化也為數不少,而且影響較大。

中國人民銀行1988年9月1日首次公布再貼現率,比對金融機構

貸款利率低5~10%。由於發展的歷史不長,

商業票據也不發達,再貼現率政策的效果還不

明顯。

再貼現率

再貼現率相關計算

商業銀行將已貼現未到期票據作抵押,

向中央銀行借款時預扣的利率。如商業銀行用客戶貼現過的

面值100萬元的票據,向

中央銀行再貼現,中央銀行接受這筆再貼現的票據時,假定商業銀行實際取得貼現額88萬元(貸款額),票據到期日為180天,則按月利率計算,其再貼

再貼現率

再貼現率 再

貼現率= [(100-88)/100] *(30/180)*(100%)=2%

主要作用

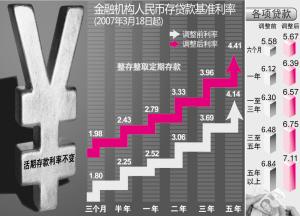

2.作為一國基準利率,再貼現率制約和影響著全國的利率水平,其變動決定或影響著其他利率的變動,是其他利率賴以調整或變動的基礎。

商業銀行之所以要進行再貼現,一般是由於商業銀行的資金髮生短缺。再貼現率低,商業銀行取得

資金成本較低,

市場利率就會降低;反之,表示中央銀行的資金供給趨緊,市場利率可能上升。

商業銀行業務中,

票據貼現的比例很大,越是已開發國家越是如此。

3.作為商業銀行資金成本的參照標準,

中央銀行的再

貼現率是

利率體系中

貸款利率最低的一種。中央銀行規定的再貼現率左右商業銀行的籌資方向,實際上也就成為衡量商業銀行資金成本高低的標準之一。當一國發生

通貨膨脹或由於其他原因需要緊縮貨幣供應時,中央銀行通過提高再貼現率來相應提高商業銀行供應資金的成本,亦即減少其決定信用規模的

準備金,從而使商業銀行收縮其

信貸規模以達到緊縮

貨幣供應量的目的。如果一國經濟衰退或由於其他原因需要擴大貨幣供應量時,中央銀行通過降低再貼現率以鼓勵

商業銀行增加從中央銀行借款,從而擴大放款規模,增加貨幣供應量。

特點介紹

1.短期性。

中央銀行提供的貸款以短期為主,再貼現票據一般在3~6個月左右,最長不超過1年。

2.官方性。

3.標準性或示範性。再貼現率在

利率體系中是

基礎利率,其變動表示中央銀行正在採取的措施和經濟景氣的變化,有一種告示效應。

目的介紹

再

貼現率,常為

中央銀行控制

通貨的手段之一。即當市面資金過多時,中央銀行可提高利率,以促進市場一般利率提升。反之則降低再貼現率使

市場利率下跌。想要預測市場利率的可能變動,再貼現率,常是最好的先行指針。

比利時稱為中央

銀行利率。西班牙稱為西班牙銀行利率。英國並沒有再貼率或對等的利率。舊有的最低放款利率(Minimum Lending Rate, MLR)在1980年代已經廢除,但英格蘭銀行仍會以

直接干預或引進“

基本利率”(Base Rate)的手段,控制短期資金利率。

貨幣乘數

貼現率對貨幣乘數

貼現率上升,意味著

商業銀行從

中央銀行貸款的成本上升,為了避免這個情況的出現,商業銀行會提高自己的

準備金儲備,即多留一些準備金。這樣的話商業銀行的

超額準備金增多,導致實際準備金增加,從而提高了實際

準備金率。而貨幣創造乘數是實際準備金率的倒數。故貼現率的上升會造成

貨幣創造乘數的下降。

再貼現率

再貼現率現金比率

現金比率(k),即流通中的現金占

商業銀行活期存款的比率。k值大小,主要取決於

社會公眾的資產

偏好。一 般來講,影響k值的因素有:(1)公眾可支配的收入水平的高低。

可支配收入越高,需要持有現金越多;反之,需持有現金越少。(2)公眾對

通貨膨脹的預期心理。

預期通貨膨脹率高,k值就高;反之,k值則低。(3)社會支付習慣、銀行業

信用工具的發達程度、社會及政治的穩定性、利率水平等都影響到k值的變化。在其他條件不變的情況下,k值越大,

貨幣乘數越小;反之,貨幣乘數越大。

超額準備金率

(1)持有超額準備金的機會成本大小,即生息

資本收益率的高低。 (2)

借入準備金的成本大小,主要是

中央銀行再

貼現率的高低。如果再貼現率高,意味著借入準備金成本高,商業銀行就會保留較多超額準備金,以備不時之需;反之,就沒有必要保留較多的超額準備金。(3)經營風險和資產的

流動性。如果經營風險較大,而現有資產的流動性又較差,商業銀行就有必要保留一定的超額準備金,以備應付各種風險。一般來說,e值越大,貨幣乘數越小;反之e值越小,貨幣乘數越大。

法定準備金率

綜合上述分析說明,貨幣乘數的大小是由k、t、e、rd、rt等因素決定的。

也就是說,貨幣乘數受到銀行、財政、企業、個人個人各自行為的影響。而

貨幣供應量的另一個決定因素即

基礎貨幣,是由中央銀行直接地控制和供應的。

與之相關

與準備金率的關係

1.提高再貼現率、提高銀行準備金率、公開市場業務,是調節巨觀經濟運行的三大貨幣政策,它們之間是平行的關係,不存在絕對的影響,只是有一點連帶的反應。

2.當經濟處於通貨膨脹時,央行可以提高法定

存款準備金,藉以收縮信用及貨幣量;央行也可以提高再貼現率,引起市場利率的上升,利率上升就增加了企業的生產成本,降低投資的邊際效益,從而貸款需求降低。在規定再貼現申請方面,當經濟過熱時收縮票據和申請機構範圍。

3.當經濟處於膨脹時,通過公開市場業務來收縮基礎貨幣,減少貨幣供應,穩定銀行的準備金數量。

4.銀行的存款準備金率就是銀行不能將其吸收的存款全部用於發放貸款,必須保留一定的資金,即存款準備金,以備客戶提款的需要。為這筆錢不被挪用,往往由央行來保管。存款準備金占存款總額的比例,就是存款準備金率。

5.人民銀行的準備金率提高有什麼影響?

人民銀行的一塊錢經過幾次周轉之後,最後形成的

購買力相當於準備金的三倍;多向央行交5毛錢,最終在經濟生活中形成的購買力就少1.5元。如果央行提高準備金率0.5個百分點,那么它鎖定的資金就是1100億元,最終形成的購買力就減少了3300億元。

6.準備金率有哪些類型?

準備金率又分為法定存款準備金率和超額準備金,前者是按照法定存款準備金率來提取的準備金,後者是法定準備金意外提取的準備金。

央行通過公開市場操作、調整再貼現率和存款準備金率,控制自身的

資產規模,從而決定基礎貨幣的多少,影響貨幣的供給;如果部分商業銀行出現流動性危機,那么央行就可以對銀行施以救助,提供短期信貸的方式恢復其流動性

與股票市場價格的關係

再貼現率一般還低於貼現率。

其他名稱

再貼現率在其它國家名稱

① 比利時稱為中央銀行利率。

②西班牙稱為西班牙銀行利率。

③英國並沒有重貼率或對等的利率。

④舊有的最低放款利率(Minimum Lending Rate, MLR)在1980年代已經廢除,但英格蘭銀行仍會以直接干預或引進基本利率(Base Rate)的手段,控制短期資金利率。

央行再次降息的可能性雖然不大,但降低再貼現率的可能性卻非常大,而再貼現率的降低在一定程度上會增加市 場資金供給。

這個看法是招商證券研發中心在其最新發布的《關於近期政策面及市場走勢的基本判斷》的研究報告中提出的。

招商證券研發中心認為,自降息以來,國民經濟的各方面都出現了明顯的好轉跡象,其中1、2季度的經濟 增長率分別達到7.6%和8%。通貨緊縮形勢也出現了明顯好轉,消費價格跌幅不斷減小,特別是從8月份開始,同比物價 跌幅將會出現較大幅度的縮減,並在其後幾個月內轉為正值。在此趨勢下,短期內降息的可能性已經日益減小。

但對於再貼現利率而言,招商證券研發中心認為,央行短期內降低再貼現率的可能性很大。中國票據市場從2000 年開始出現了一個大發展的格局,這對於企業短期資金的融通起了很大的作用。出於防止違規資金流入 股市的目的,央行將再貼現率由2.16%大幅提高到2.97%,商業銀行通過再貼現業務獲取利潤的空間明顯減小,再貼現利率也未作調整。至此,央行再貼現餘額出現了大幅度萎縮,7月末僅為28億元,比上年末下降628億 元。照此趨勢,人民銀行的再貼現餘額很快將變為0。再貼現餘額如果繼續萎縮下去,將使央行再貼現工具無法發揮作用,不 利於央行貨幣信貸政策的傳導。因此降低再貼現率可能性就大幅增加。貼現貸款是銀行資金進入股市的一個重要渠道,降低再 貼現率必將會進一步增加市場的資金供給,這對市場來說無疑是一個利好因素。

再貼現率

再貼現率 再貼現率

再貼現率 再貼現率

再貼現率