基本介紹

基本信息,特徵,形態分析,市場含義,操作建議,案例分析,

基本信息

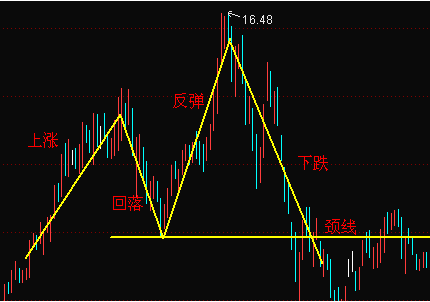

在連續上升過程中,當股價上漲至某一價格水平,成交量顯著放大,股價開始掉頭回落;下跌至某一位置時,股價再度反彈上行,但成交量較第一高峰時略有收縮,反彈至前高附近之後再第二次下跌,並跌破第一次回落的低點,股價移動軌跡像M字,雙重頂形成。在大宗農產品交易裡面同樣有雙重頂的運用可以參考電子現貨之家。

如圖,股價持續上漲至B點位置形成高點回落,在C點企穩反彈,至D點附近反彈無力掉頭向下,隨後跌破E點位置頸線支撐,雙重頂形態形成。

特徵

雙重頂形態是在股價上漲至一定階段之後形成,形態出現兩個頂峰,分別成為左峰、右峰。理論上,雙重頂兩個高點應基本相同,但實際K線走勢中,左峰一般比右峰稍低一些,相差3%左右比較常見。另外,在第一個高峰(左鋒)形成回落的低點,在這個位置畫水平線,就形成了通常說的頸線,當股價再度沖高回落並跌破這根水平線(頸線)支撐,雙重頂形態正式宣告形成。在雙重頂形成過程中,左峰成交量較大,右峰成交量次之。成交量呈現遞減現象,說明股價在第二次反彈過程中資金追漲力度越來越弱,股價有上漲到盡頭的意味。雙重頂形態形成後,股價在下跌過程中往往會出現反抽走勢,但是反抽力度不強,頸線位置構成強阻力。

形態分析

雙重頂在形成過程中,往往需要注意一下一些知識:

(1)雙重頂的兩個頂部最高點不一定在同一高度,一般相差3%是可以接受的範圍。通常來說,第二個頭部可能比第一個頭部稍微高一些,意味在回落反彈過程中有看好的資金試圖進一步拓展上漲高度,但因成交量不配合,主力沒法使股價上漲距離第一個頂峰百分之三以上的距離就掉頭向下。如果第二個頂峰超過3%,會有更多的做多資金進場,雙重頂形態就會演變成上升途中的調整。

(2)形成第一個頭部時,其回落的低點約是第一個高點的10%-20%左右。

(3)雙重頂形態有時候不一定都是反轉信號,如果長時間沒有向下跌破頸線支撐,將有可能演變為整理形態。這需要由兩個波峰形成的時間差決定,時間間隔越大,有效性越高。通常兩個高點形成時間間隔超過一個月比較常見,但如果日線雙重頂的時間間隔超過半年,其判斷價值就很小。

(4)雙重頂形成兩個高峰過程都有明顯的高成交量配合,這兩個高峰的成交量同樣也會尖銳和突出,在成交量柱狀圖中形成兩個高峰。但第二個高峰的成交量較第一個顯著收縮,反映市場的購買力量在減弱。如果同比反而放大,雙頂形態則有失敗的可能。

(6)雙重頂形態最少跌幅的度量方法,是由頸線與雙頂最高點之間的垂直距離。後市股價跌幅至少是這個理論跌幅。

(7)一般來說,雙重頂的跌幅都較理論最少度量跌幅要大。

市場含義

雙重頂是市場不容忽視的技術走勢,我們可以根據雙重頂形成過程窺視主力資金在其中的激烈爭奪。

在雙重頂出現之前,股價一直處於長期單邊上漲的過程,市場對後市一片看漲,成交量配合放大。但因為長期上漲累積較大的獲利籌碼,在股價繼續上衝過程開始有獲利資金了結出局,成交量也大幅放大,股價開始震盪回落,出現調整走勢。但在回落過程中,一直錯過前期上漲過程的投資者在調整期間逐步買入,股價回落至一定位置後前期獲利資金再度進場逢低介入,股價不再下跌,反而掉頭反彈走高,表面看市場依然樂觀和看漲,但是成交量並沒有跟進配合,較第一波高峰時的量能稍有萎縮,市場弱勢逐步顯現。在股價反彈至第一次回落的高位附近,獲利資金因擔心無法突破再度獲利出局,主力也沽售,於是股價再度回落,引發市場恐慌資金跟出,跌破第一次回落低點,雙重頂形態形成。

雙重頂形成過程除了上面提到的市場心理變化之外,也可以反映一下幾點:

操作建議

雙重頂是一種常見的頂部反轉信號,一旦形成,股價下跌幾乎成為定局。因此,一旦股價出現構築雙重頂的勢頭,投資者應該認識大勢,及時停損離場是最佳操作策略。

(1)雙重頂形態正式形成,股價正式跌破頸線支撐,持股者應及時清倉,持幣者繼續持幣觀望。所謂正式跌破頸線支撐,是指股票收盤價在頸線之下,並滿足百分比原則和時間原則。百分比原則要求股價跌破一定的百分比數,時間原則要求跌破頸線後保持多日(至少兩日)。

(3)在頸線沒有被有效跌破之前,不可先入為主斷定為雙重頂。潛在的雙重頂形態,也可能會演化成三重頂、矩形或者三角形形態。

(4)股價有效跌破頸線後未能及時止損的投資者,可以等待股價再度反抽至頸線阻力位置再逢高出局。

但在滬深股市中一些有經驗的投資者,在雙重頂正式形成之前就採取了必要的減倉措施,並取得比較好的效果,這裡簡單介紹一下,供各位投資者學習。

(1)假如第一個頂點出現後股價跌幅較深(第一個頂點與下跌後的最低點相差達8%以上),其後股價再度上升至第一個定點附近時,而當時的成交量與前期相比顯著減少,這就要懷疑它有可能構成雙頂,此時應賣出一些股票,而不要等到雙頂形成後才做空。

(2)假如第一個頂點出現後,股價跌到一個相當幅度時,我們突然發現第一個頂點的圖形,似乎有構成圓頂的跡象,但這個圓頂尚未完成向下突破,而在這個圓形形態中成交量卻呈現不規則的變動,其後股價再度上升到第一個頂點附近時,我們也可暫時懷疑它將構成雙頂的形態,而考慮將股票賣出。

(3)如果股價形態同時符合(1)、(2)中提出的條件時,雙重頂的構成將更可能,應採取果斷賣出措施。

案例分析

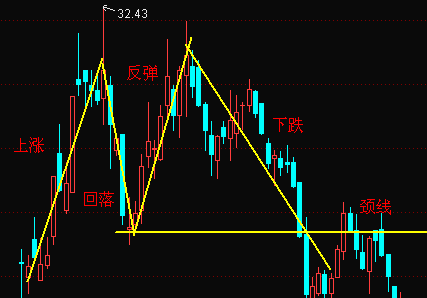

江蘇索普(600746)

江蘇索普(600746)2007.12-2008.4

江蘇索普(600746)2007.12-2008.4華東電腦(600850)

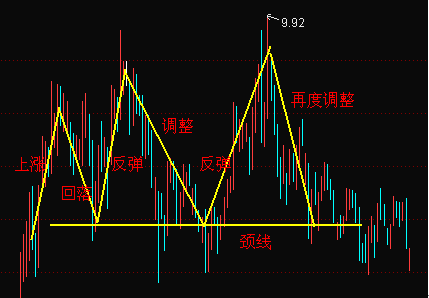

華東電腦(600850)2010.10-2010.12

華東電腦(600850)2010.10-2010.12大連控股(600747)

大連控股(600747)2011.3-2011.9

大連控股(600747)2011.3-2011.9