基本介紹

- 中文名:財務再保險

- 起源於:美國的非壽險市場

- 實質:利益或損失分攤

- 目的:為保險公司提供轉移風險的工具

實質,歷史,特點,方式,比例再保險,追溯再保險,預期再保險,目的,平衡利潤考慮,稅務考慮,業務擴大考慮,資金可流向,中國運用,

實質

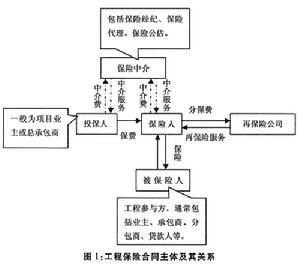

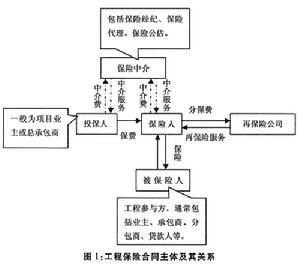

財務再保險是原保險人把已有業務的利益或損失分給再保險人,由再保險人來承擔將來保險業務收益的風險。依據契約約定,原保險人支付一定的分保費給再保險人。再保險人按照原保險人的要求向其返還扣除經營費用之後的保費和投資收益。原保險人購買財務再保險的主要目的是為了得到在某一時點上包括償付能力在內的綜合資金實力,保證其財務收支平衡,避免由於積累承保損失或其他經濟因素的變化所致的虧損或破產。對於再保險人來說,一般財務再保險契約也要設定一個再保險人所承擔累計責任風險的上限,並賦予再保險人再一定的條件下終止契約的權利。

歷史

財務再保險起源於美國的非壽險市場,原先是非壽險公司希望得到再保險公司的財務援助,來降低因為自然災害發生,賠款支付過多造成公司財務虧損。二十世紀90年代以後,人壽保險公司發現財務再保險也能夠解決有關風險與資本的問題,於是開始將財務再保險觀念套用在人壽保險業務的經營中。

特點

和傳統再保險一樣,財務再保險也是為保險公司提供轉移風險的工具,只是傳統再保險的目的是分攤承保風險(underwriting risk)為主,而財務再保險則是著重分擔財務風險(financial risk)。

所謂承保風險,是指保險公司承保風險事故可能產生虧損的風險;而財務風險,還包括信用風險、資產風險、利率風險、時間風險等。若財務再保險不具有轉移承保風險的功能,則只能視為平衡資產負債表的一種手段。通過財務再保險的安排,可以使保險公司未來的利潤在當期實現;再加上保險公司已將負債分出,這樣就可改善報表的結果。這是傳統再保險與財務再保險最大的不同。 財務再保險

財務再保險

財務再保險

財務再保險財務再保險的主要功能在於:再保險公司對新業務提供資金協助;改變險種利潤/損失的顯露方式及時間;降低股東的資本投入及提高資本的回報率。財務再保險不同於傳統再保險只是承接新業務的分入、分出,還承接老業務、已有業務的分保,是分出入把已有業務的利益或損失分給分入人,由分入人來承擔將來保險業務收益的風險。

此外,對於再保險人來說,財務再保險也限制了再保險人的風險,一般財務再保險契約要設定一個再保險人所承擔累計責任風險的上限,並賦予再保險人在一定的條件下終止契約的權利。

方式

在實務中,財務再保險的方式多種多樣,但大部分可以歸於下面幾種:

比例再保險

(Financial quota share rein- surance)

財務成數比例再保險是最古老的,也是最基礎的財務再保險。它被設計來緩解原保險人的財務壓力。一般情況下,那些盈餘相對較少的承保汽車保險的保險人還常常採用這種財務再保險的方式。在這種財務再保險的安排之下,原保險人轉移了一部分未到期保費給再保險人,同時收到再保險人支付的相應手續費,這筆手續費在財務報表上被作為當期收入,這樣就增加了原保險人的法定盈餘。而再保險人收到的分保費和其投資收入將足夠支付可能的索賠。

例如,一個小型的經營非壽險的保險公司,在1999年初,擁有1千萬美元的盈餘,承保了2千萬美元保費的保單,費用率為30%(即取得保單花費了6百萬美元),賠付率為70%,保費收入在2年才能實現。按照法定會計的要求,保單的取得費用必須在第1年全部記入成本,這造成了原保險人承保業務的虧損。

追溯再保險

(restroactive reinsurance)

追溯再保險是對過去已發生的損失進行承保的保險設計,是在一定限額內分出公司將已存在的損失轉嫁到再保險人身上。主要有:時間和距離財務再保險 (time and dis- tance agreements);賠款責任轉移再保險(loss portfolio transfer agreements)。

1.時間和距離分保契約是原保險人為提高承保收入和現金流量所採取的再保險方式。原保險人支付一筆較大的保費給財務再保險人,財務再保險人根據固定的時間表支付保險賠款給再保險人,再保險賠款是以財務為基礎構建,而不與原保險人的實際賠付相對應。再保險的價格取決於原保險人最初所支付的保費和該保費由再保險人投資運用所產生的收益。通過時間和距離再保險契約,再保險人排除了時間和承保風險,原保險人將投資風險轉移給了再保險入。

舉例說明如下:假設某一原保險人需要減少其風險責任中的溢額部分(超出其承保能力的部分),因而決定將賠款準備金中的100000英鎊(沒有貼現時的總額)分給再保險人。假設其真實損失將在未來5年內平均賠付,因而100000英鎊的賠款準備金其現值總計為86590英鎊(假定年貼現率為5%),這樣,分出公司只需要向再保險人支付86590英鎊的再保險費以及其他雜項費用和一般管理費用,就可以滿足再保險人因為預計會有損失因而需要積累100000英鎊的賠款準備金的要求。在時間和距離分保契約中,再保險人依照一個給付計畫向分出公司給付保險金。例如:對分出公司的已決賠款部分的保險金給付,每年最高限額為20000英鎊,賠付期間為5年。在本例中,再保險人承擔了投資風險,即年投資收益率可能不會有5%這么高,但它並沒有承擔時間風險和承保風險。如果真實損失低於100000英鎊,再保險人將會因為承保這筆再保險業務而獲得承保收益。在這種再保險設計中,原保險人可以通過將其賠款準備金的遠期投資收入作即期換算,來增加原保險人的淨收益。在本例中,原保險人淨收益的增加是13410英鎊(即100000英鎊—86 590英鎊)。 財務再保險

財務再保險

財務再保險

財務再保險2.賠款責任轉移再保險是原保險人將一組直接保險契約的全部賠款責任轉讓給再保險人。原保險人通過免去固定給付時間的賠款責任,時間風險完全轉移到再保險人身上。由於在某些賠款責任轉移再保險契約中,再保險人承擔賠款準備金可能會增大的風險,因而甚至連一部分承保風險也轉移到再保險人身上。

賠款責任轉移再保險對一些放棄經營的保險業務和期滿的保險契約非常有用,它可以轉移原保險人資產負債表上的大量負債。在把損失賠償責任完全轉移給再保險人的同時,也相應分出保費給再保險人,分出保費大約等於賠款責任準備金的現值。這樣使負債減少,盈餘增加。

預期再保險

(prospective reinsurance)

預期再保險,即轉嫁的是原保險人承擔的當前或在將來發生損失的風險,而並非是賠款責任轉移再保險中的過去損失的風險(即追溯性再保險)。

預期再保險契約的一大優點就是其設計具有高度的彈性空間。使用一個附有利潤分攤條款的長期財務再保險契約,就可以使再保險人分擔承保風險。每年承保額的高峰和低谷趨於平緩,並且如果賠款記錄相對比較有利的話,再保險的淨成本會有所下降。在實際操作中,因為規定了單位賠款限額和總賠款限額,多數財務再保險契約能夠承擔大部分時間風險和投資風險,並在很大程度上限制了承保風險。典型的運作方式是再保險人將每年原保險人支付的保費存入其設立的基金帳戶的貸方,保費的投資收入也記入貸方,賠款支出記入借方,再保險人累計的責任限額被固定在保持基金平衡的水平,目的是補償再保險人為損失支付的賠款。如果保費和投資收入超過了賠款支出,那么原保險人要得到純手續費,即分享利潤。

目的

在實際操作中,再保險的方式多種多樣,但不外乎出自以下幾個方面的考慮:

平衡利潤考慮

當保險公司損失率良好,擁有較多獲得的情況下,將部分盈餘提拔至再保險公司為其設立的專戶,由再保險公司為其管理,如果未來某一年出現較大虧損,就可由此專戶的基金彌補虧損,如此一來,保險公司的獲利,將不致因為天災等因素,出現劇烈的變化。同時保險公司的財務能符合風險資本的要求。

稅務考慮

我國稅法規定,納稅人發生年度虧損的,可以用下一納稅年度的所得彌補;下一納稅年度的所得不足以彌補的,可以逐年延續彌補,但延續彌補期最長不超過5年,保險公司所得稅稅率為33%。

採用財務再保險雖然不可能產生了新的利潤,但是可以調節各年的利潤水平,從而達到避稅的目的,增加保險公司的現金流。

業務擴大考慮

通過再保險,整個業務可分給再保險人,無需增加資本金。由於許多國家對業務量的擴張都有一定資本金的限制,通過再保險可繞過資本金的限制,增加業務量,並擴大收入來源。

資金可流向

通過財務再保險可以把資金轉向投資回報率較高的地區,突破原保險人所在地區關於保險投資的限制。也可把投資風險轉移給再保險人。

中國運用

在早期,許多國家和地區禁止使用財務再保險,認為其只能粉飾財務報表,幫助保險人逃避稅收。國際上再保險發展甚為迅速,財務再保險被認為是新型理財工具,日益受到重視,各國監管機構無不密切關注其發展,並逐步放開禁令,對財務再保險制定相關法規,規範其發展。

可以預見,在保險實務中,財務再保險不可避免地會在我國出現。其原因在於,財務再保險能夠轉移保險公司的財務風險,是保險公司規避其經營風險的創新型工具。從實務上來看,以下原因將催化財務再保險的發展。

第一,目前我國壽險公司在出現大量的利差損的情況下,可以通過財務再保險轉移利差損;

第二,我國保險資金運用的法定渠道較少,保險公司為提高資金運用的效益,很可能通過財務再保險的方式將資金轉移到收益率較高的地區;

第三,保險公司都在爭取早日上市,上市之後財務信息將向公眾公開,財務報表是否好看將影響投資者的信心和投保人的選擇。很可能促使保險公司採用財務再保險的方式來平衡利潤,裝飾報表。

應該說,財務再保險這種創新型的理財工具有其獨特的優點,雖然它客觀上可能造成資金外流,並減少了國家的稅收。但我們更應該注意到,與其讓它暗地裡進行,不如政府監督管理機關制定相應的法規規範其發展。這樣既能限制一些純粹是為轉移資金、逃避稅收而不具備轉移承保和財務風險功能的財務再保險的蔓延,又使財務再保險納入了正常發展的軌道。