流動性偏好理論是解釋債券 (金融資產) 利率期限結構的一種理論。該理論認為,債券的到期期限越長,價格變化越大,流動性越差,其風險也越大; 為補償這種流動性風險,投資者對長期債券所要求的收益率比短期債券要求收益率要高。

基本介紹

- 中文名:流動性偏好理論

- 外文名:Liquidity Preference Theory

- 概念實質:貨幣的需求和供給

- 學術觀點:利率決定理論 貨幣曲線

流動性偏好理論是解釋債券 (金融資產) 利率期限結構的一種理論。該理論認為,債券的到期期限越長,價格變化越大,流動性越差,其風險也越大; 為補償這種流動性風險,投資者對長期債券所要求的收益率比短期債券要求收益率要高。

流動偏好(liquidity preference)(又稱“流動性偏好”或“靈活偏好”),是指由於貨幣具有使用上的靈活性,人們寧肯以犧牲利息收入而儲存不生息的貨幣來保持財富的心理...

流動性偏好理論是解釋債券 (金融資產) 利率期限結構的一種理論。該理論認為,債券的到期期限越長,價格變化越大,流動性越差,其風險也越大; 為補償這種流動性風險,...

流動性偏好理論是解釋債券 (金融資產) 利率期限結構的一種理論。該理論認為,債券的到期期限越長,價格變化越大,流動性越差,其風險也越大; 為補償這種流動性風險,...

流動性是指銀行滿足存款人提取現金、到期支付債務和借款人正常貸款的能力。西方商業銀行業務經營原則之一。銀行的清償力,一般由銀行的資產和負債比例與結構所決定。...

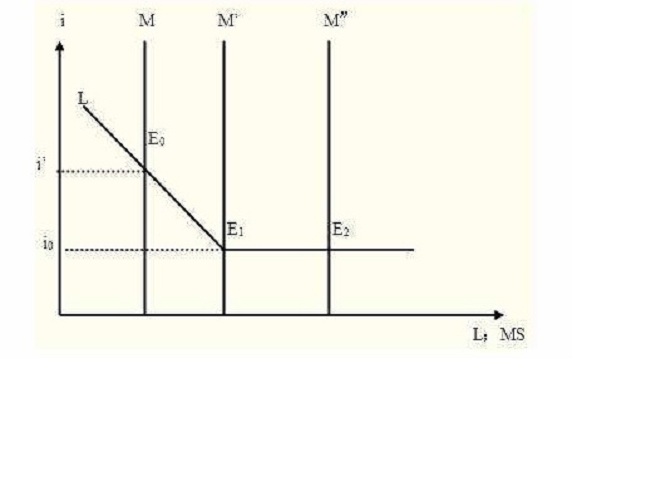

流動偏好用曲線表示則為貨幣需求曲線,在圖形上呈向右下方傾斜狀至流動性陷阱的起點。1936年,凱恩斯發表《就業、利息、貨幣通論》,分析了資本主義社會存在有效需求不...

持有貨幣可以滿足三種動機,即交易動機、預防動機和投機動機。所以凱恩斯把人們對貨幣的需求稱為流動偏好(Liquidity Preference)。流動偏好表示人們喜歡以貨幣形式保持一...

所以凱恩斯把人們對貨幣的需求稱為流動偏好(Liquidity Preference)。流動偏好表示人們喜歡以貨幣形式保持一部分財富的願望或動機。 貨幣 ...

優先偏好理論實質上是市場分割理論與流動性升水理論的折衷,一方面它承認市場分割現象,投資者受各種因素的影響而偏好於不同期限的市場,因此市場上既有短期也有長期的...

2015年9月2日,中國銀監會令2015年第9號公布修改後《商業銀行流動性風險管理辦法(試行)》。該《辦法》總則、流動性風險管理、流動性風險監管、附則4章66條,由...

流動性效應:在流動性偏好理論中,增加貨幣供應量(其他因素不變),將降低利率。...... 流動性效應這個理論脫胎於流動性偏好理論,美國當代著名經濟學家米爾頓·弗里德曼...

《信念、偏好與行為金融學》是2007年北京大學出版社出版的圖書,作者是劉力、...第9章 行為資產定價經驗研究Ⅲ:流動性與股票收益第10章 行為資產定價經驗研究Ⅳ...

流動性是金融市場參與者迅速進行大量金融交易,而不會導致資產價格劇烈波動的市場性質。...

市場流動性(market liquidity)指資產在無太大損失下能夠以一個合理的價格順利變現的能力,它是一種所投資的時間尺度(變為現金的難易程度)和價格尺度(與公平市場...

《偏好與行為金融學》是一本正文語種為簡體中文的書籍。書名 偏好與行為金融學 ...第9章 行為資產定價經驗研究Ⅲ:流動性與股票收益第10章 行為資產定價經驗研究Ⅳ...

流動性偏好假說:凱恩斯首先提出了不同期限債券的風險程度與利率結構的關係,希克斯在凱恩斯的基礎上較為完整了流動性偏好理論。根據流動性偏好理論,不同期限的債券之間...

凱恩斯的貨幣需求理論主要是基於其著名的《就業利息和貨幣通論》 [1] 一書所提出的流動性偏好理論,由於凱恩斯師從馬歇爾,他的貨幣理論在某種程度上是劍橋貨幣需求...

的經濟危機,主要是由於社會上對生產資料和消費品的有效需求不足, [1] 而有效需求不足則是由三條基本規律造成的:邊際消費傾向遞減、資本邊際效率遞減、流動性偏好...