基本介紹

基本簡介

打包貸款

打包貸款賬務處理

打包貸款

打包貸款重要屬性

產品特點

適用對象

對象條件

對象

條件

申請條件

申請資料

申辦程式

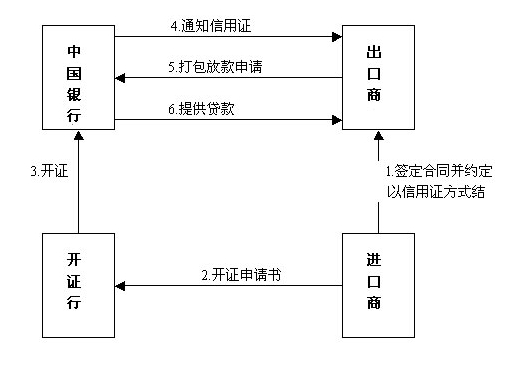

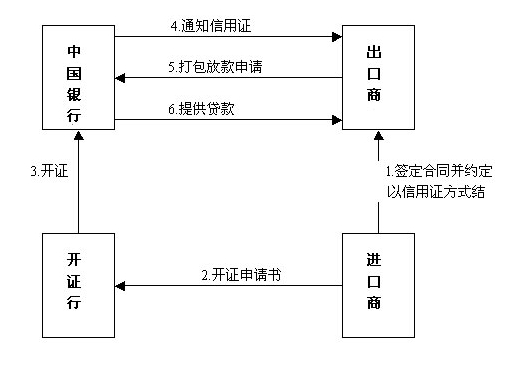

打包貸款申辦流程

打包貸款申辦流程 打包貸款

打包貸款 打包貸款

打包貸款 打包貸款申辦流程

打包貸款申辦流程打包貸款是指出口地銀行為支持出口商按期履行契約、出運交貨,向收到合格信用證的出口商提供的用於採購、生產和裝運信用證項下貨物的專項貸款。打包貸款是一種裝船...

銀行對出口商在接受外國訂貨到裝船前這段時間所需流動資金的貸款。...... 銀行對出口商在接受外國訂貨到裝船前這段時間所需流動資金的貸款。中文名 打包放貸 外...

出口信用證打包貸款是出口地銀行對信用證受益人提供的一種短期融資,是基於銀行可接受的信用證發放的,用於信用證項下貨物採購、生產和裝運的專項貸款。還款來源為...

外匯貸款是我國銀行利用籌集的外匯資金對國內企業發放的貸款。是專營外匯業務的中國銀行的一項重要業務。貸款對象是能夠創造外匯收入,有償還能力,並具備貸款條件的企業...

信用證打包貸款擔保是一種企業出口時為解決生產資金短缺問題,以收到的國外買方開來的信用證作為抵押向銀行申請短期貸款。...

我國銀行對外貿企業合理的流動資金需要而發放的貨款。貸款對象是經有關部門批准,經營進出口業務或為進出口服務,擁有一定比例的自有流動資金,實行獨立核算的企事業單位...

銀行貸款,是指銀行根據國家政策以一定的利率將資金貸放給資金需要者,並約定期限歸還的一種經濟行為。一般要求提供擔保、房屋抵押、或者收入證明、個人徵信良好才可以...

出口抵押貸款是銀行或其他金融機構在出口商提交抵押品或擔保品後,才給予貸款或其他方式的資金融通。目前在市場上,充當抵押或擔保品的有房契、地契、提單、倉單等。...

銀行貸款融資是指證券公司通過向銀行借款以籌集所需的資金。...... 出口創匯貸款對於生產出口產品的企業,銀行可根據出口契約,或進口方提供的信用簽證,提供打包貸款。...

“一貸通”是為增強平安銀行中小企業信貸產品市場競爭力,對能提供平安銀行認可的資產、非核心資產及其他擔保方式的中小企業發放的具有一定信用放大的組合擔保貸款。...

銀行貸款的種類就是指貸款的形式。按著《貸款通則》的規定目前我國商業銀行發放的貸款形式主要有:委託貸款、信用貸款、抵押貸款和票據貼現等四種形式。同時,各商業...

外商投資企業流動資金貸款是交通銀行為支持外商投資企業流動資金需要而開辦的貸款。凡經對外經濟貿易部門批准並在工商行政管理機關註冊登記的中外合資經營企業、中外合作...

進出口企業貸款是外匯銀行對經貿部系統的企業及其他經營進出口業務企業發放的用於流動資金的各類人民幣貸款。是外匯銀行外貿貸款資金的主要投向。...

商標權、專利權、應收賬款質押、未來收益權質押等無形資產質押擔保方式,另外還包括法人無限連帶責任、中小企業聯保、打包貸款模式等,對優質的文化創意企業給予信用貸款...

隨著市場流通領域的交易方式越來越多,金融掮客又開始蠢蠢欲動,他們利用一切融資的術語和手段以及大量的“擔保貸款”、“銀行承兌匯票貼現”、“信用證打包貸款”、“...

出口打包放款、進出口押匯等基本形式為主,而像國際保理等較複雜的業務所占比重...3.貿易融資比一般貸款風險低,能有效降低銀行風險。4.貿易融資業務可以擴大銀行...

出口融資利用打包貸款融資 利用打包貸款融資的操作辦法是:銀行應信用證受益人(出口商)的申請向其發放的用於信用證項下貨物採購、生產和裝運的專項貸款。該產品適用...