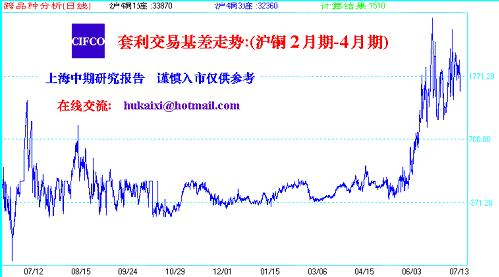

概念闡述

進口商經常利用基差交易進行

套期保值。進口商在與

出口商談判時不確定

固定價格,商定採用

交易所的

期貨價格加上出口商的持倉費作為浮動價格,從而固定買入

現貨時的基差為持倉費。一旦進口商等到轉售貨物時,進口商再以等於或大於買入

現貨的基差價格出售貨物,並在期貨交易所以多頭平倉。這樣,無論期貨價格如何變化,進口商都不會在現貨交易中受到任何損失。而且如果現貨下跌幅度較小或期貨上漲幅度較大,則賣出現貨的基差大於買入現貨的基差,進口商還會取得基差交易的盈利。

舉例

某

進口商以基差形式與國外商人簽訂一筆玉米進口契約,交貨期為11月份。價格為12月份

期貨價格加上15美分,12月份的期貨價格由進口商在10月10日前選擇。於9月28日,該進口商認為某日的12月份期貨價格較高,遂通知出口商,選擇9月28日的12月份期貨價格2.36美元/

蒲式耳+0.15美元/

蒲式耳作為進貨價。為轉移

價格波動的風險,同時在期貨市場上建立空頭交易部位。11月2日,該進口商在國內尋找最終買主,達成轉售契約,

現貨價格跌至2.45美元/蒲式耳,而期貨價格也下降到2.28美元/蒲式耳。進口商在達成轉售契約的同時,在期貨市場以

多頭平倉。這樣,

現貨賣出基差—現貨買入基差=17-15=2美分。可以看出,該進口商通過基差定價配合

套期保值,不但在價格下跌時,用期貨市場的盈利彌補了現貨市場的虧損,而且還取得了基差交易的盈利每

蒲式耳2美分。

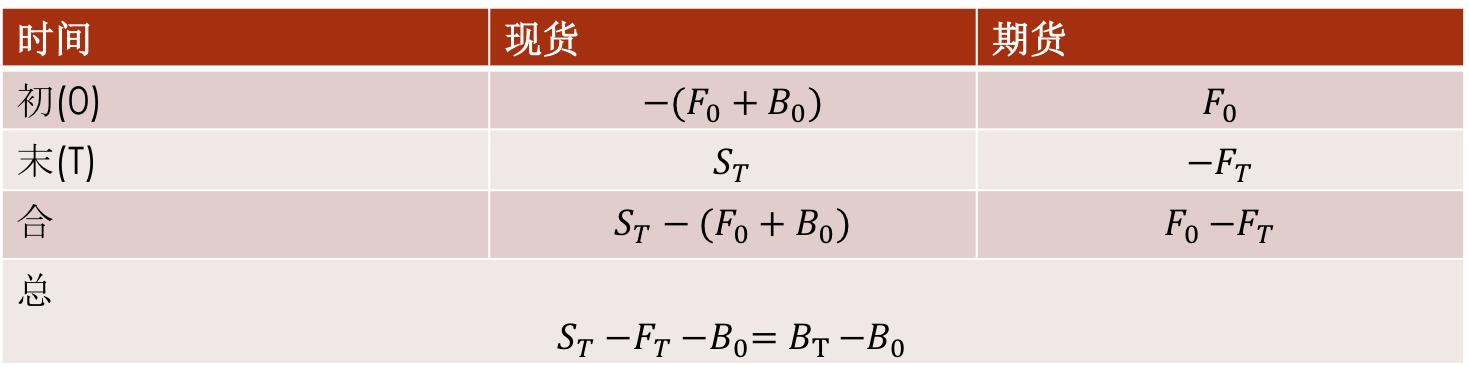

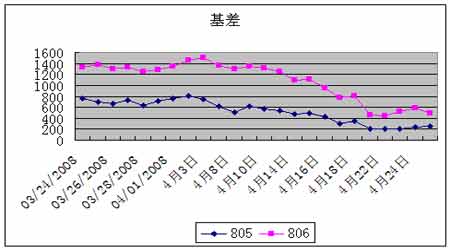

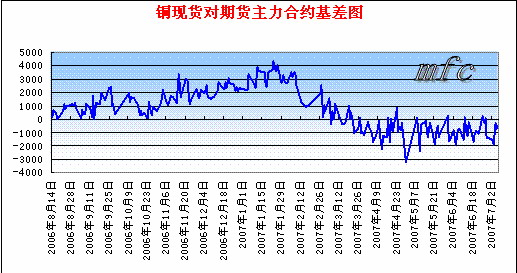

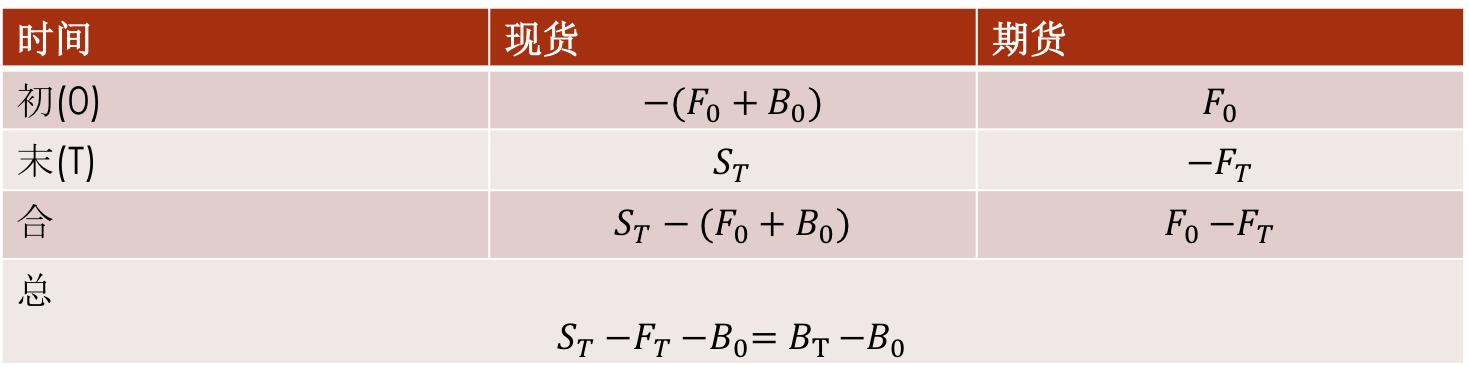

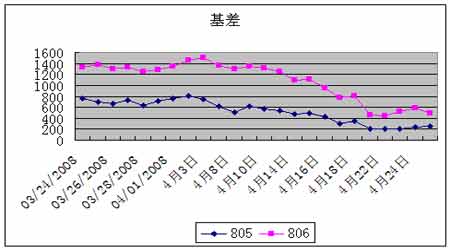

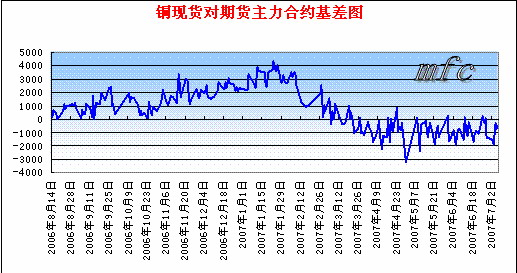

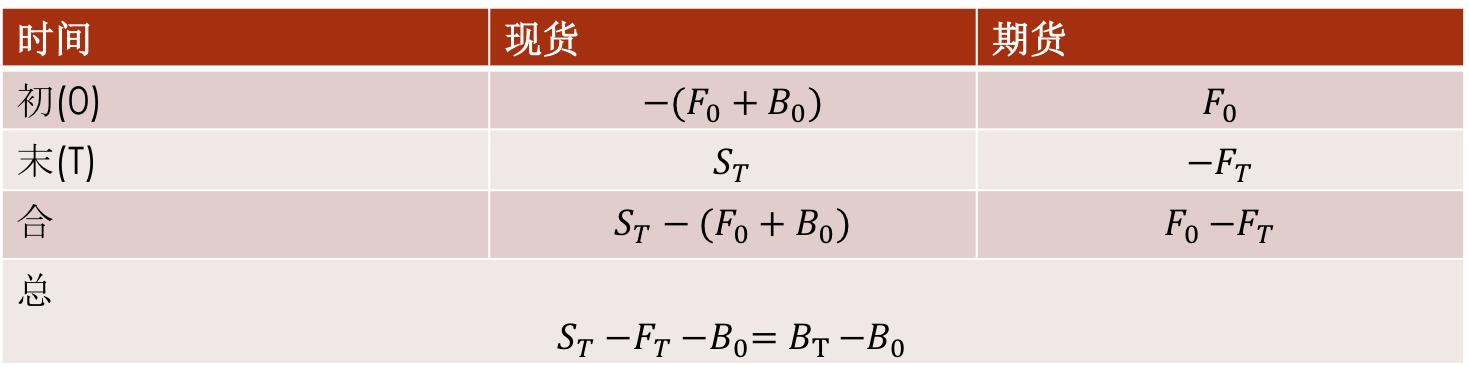

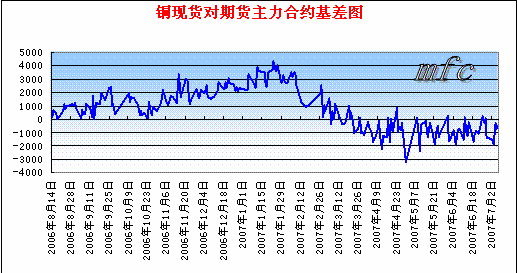

基差交易概念的數學表達,F為期貨價格,S為現貨價格,B為基基差價格。我們可以清晰的看出絕對的價格波動被轉化為基差的相對變動。

發展

中國金融市場(特別是期貨市場)作為新興市場可以說是處在嬰兒期,其功能有待進一步發揮。這裡面有市場發展進程的原因,也有相關法規、政策的限制問題,期市自身在實踐方面能否保持規範發展,特別是市場發展基本戰略思維能否保持正確性,對於改變人們對期市的偏見,推動、影響相關政策的修改、制定,吸引更多的套保者、投資者參加交易,都具有重要的影響。期市功能是否能有效發揮、如何發揮,是一個綜合性課題,但他們從CBOT的基差交易中,或許可以找到有關期市功能發揮的一些內在規律,可以得到許多借鑑與啟示。

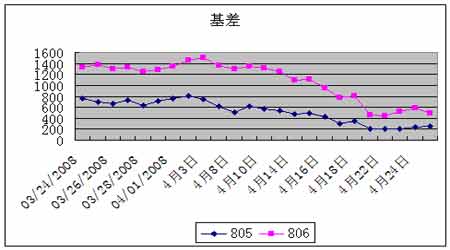

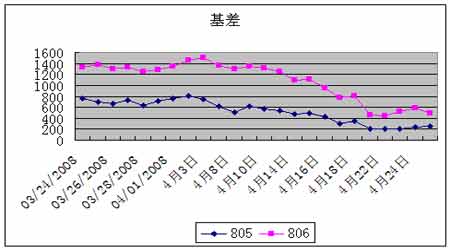

基差交易

基差交易中國豆粕(資訊論壇)現貨市場已經出現了基差交易的萌芽,華東地區的大型油廠已開始嘗試採用基差定價方式來確定豆粕的遠期定價。隨著豆粕廠庫

交割的全面推行,

期貨交割成本的進一步降低,期現價格的聚合,必將為基差交易的推廣和發展提供良好的市場環境,同時也將推動更多的

現貨企業利用期貨市場進行

保值,從而將進一步促進期貨市場

價格發現功能的發揮。

基差交易

基差交易基差交易定價

在美國市場,通過基差交易人們可以利用

期貨價格來對任何一個地點的穀物進行定價。基差交易在美國的

農產品現貨和期貨市場中運用廣泛。美國農產品現貨市場的定價方式、套保操作方式,以及期貨市場中的

期轉現交易、對於最終是否

交割的判定等,都是以基差為基礎作出預測和決策的。

基差交易

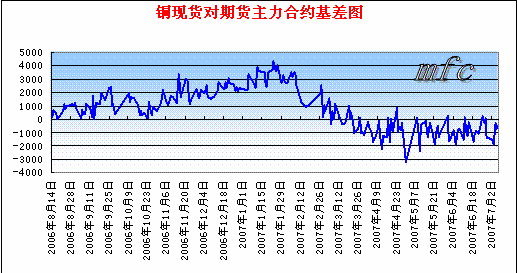

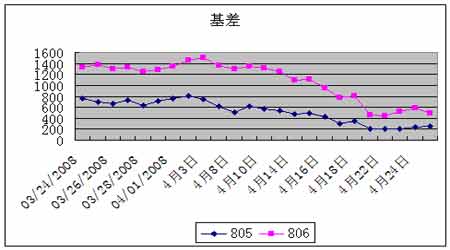

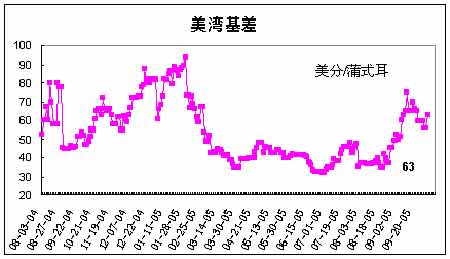

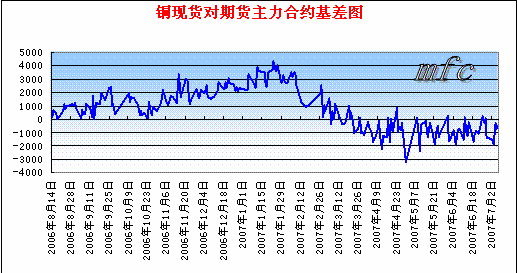

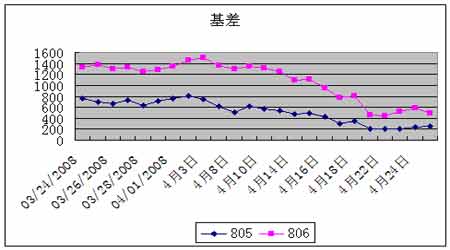

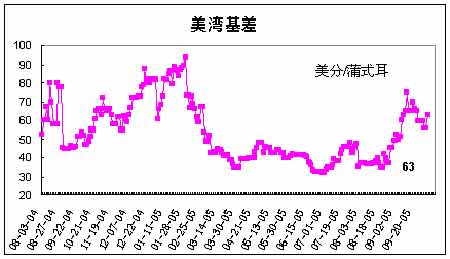

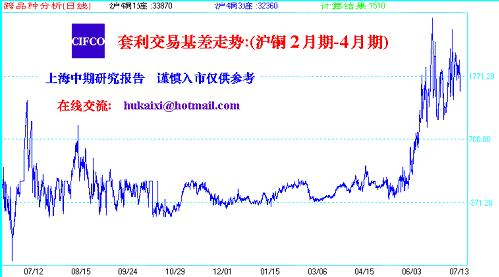

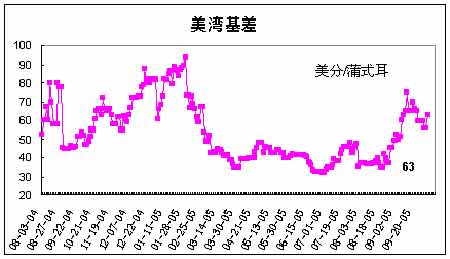

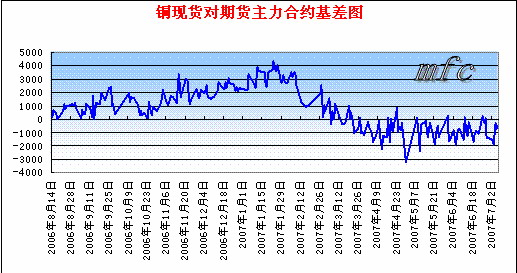

基差交易CBOT是從中遠期市場發展來的,基差定價的形成是伴隨市場的完善發展自然形成的。據FCStone研究人員介紹,較普遍的基差定價產生於上世紀60年代,早先在紐奧良港口訂價中使用,後來逐漸推廣到各地。較大規模的農產品貿易公司都有自己的

基差圖,大多自上世紀60年代起開始記錄各地點每天或每周的基差變化,既有

現貨價格與近月契約的基差圖,也有現貨價格與遠月契約的基差圖。嘉吉、ADM等大公司在全國各地都設有

收購站,採用收購站的買入報價作為當地的現貨價格,並據此計算當地的基差。CBOT網站也公布有近15年來美國海灣地區及主要農作物產區的大豆(資訊論壇)、玉米(資訊論壇)、小麥(資訊論壇)等的每周基差統計表,並在其各類宣傳材料中也反覆強調應利用基差來指導

現貨貿易。影響基差的一個主要因素是

運費,各地與

期貨交割地點的距離不同導致了基差的差異。影響基差的另一個重要因素是當地現貨市場的供求情況。當某地現貨短缺時,其

現貨價格相對

期貨價格就會出現上漲,表現為基差變強,反之則表現為基差變弱。另外,利息、

儲存費用、

經營成本和利潤也都會影響基差的變化和水平。

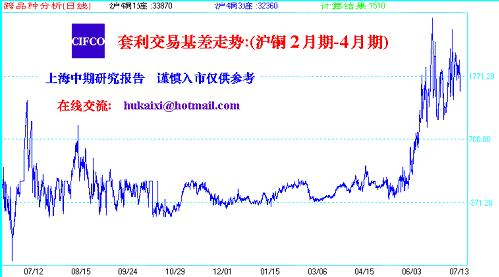

價格波動

在美國,

現貨貿易就是基差交易。由於基差相對穩定,買賣雙方之間可以根據當時的市場情況和歷史基差來計算預期的買賣價格。而在期市的

套期保值交易中,決定套保效果的並不是價格的波動,而是基差的變化。所以說,美國的穀物

貿易商都是基差交易者,他們不需要預測價格的

漲跌,只需根據歷史走勢對基差進行預測。他們的任務就是管理好基差,並通過對未來基差變化的判斷,綜合運用

期貨、

期權等多種方式,從基差的變動中獲得利潤。對於穀物商而言,

套期保值就是對基差的投機,是根據基差變化而不是價格變化作出買賣決定。既然是對基差的投機,如果對基差走勢判斷錯誤,就會導致套保操作出現虧損,但由於基差變動幅度較小,其帶來的風險遠低於價格波動帶來的風險,因此,即使判斷錯誤也不會給穀物商帶來滅頂損失,這也是美國穀物商必做套保的真正原因。

基差交易

基差交易啟示

國際市場普遍採用的基差交易方法,能夠給他們許多啟示:其一,要維護、確立

期貨價格的權威性。由於基差交易是建立在期貨價格權威性的基礎上的,因此,只有當期貨市場真正體現出其價格導致期貨價格的權威性、公正性受到破壞)是

市場監管永恆的話題。CBOT判斷市場操縱的一些做法,對他們也有一定的借鑑意義。在CBOT,很難看到期現市場價格明顯割裂的痕跡。這個問題不解決,將會對國內期市發展產生長期的消極影響。其三,應強化期現結合的制度設計。進一步推動期貨市場與現貨市場的融合,便利

保值交易,強化對現貨市場的服務,應是他們在完善期市規則、制度建設方面的主攻方向。過分強調期市的虛擬性、金融性,特別是投資性,是有失偏頗的。CBOT是在現貨市場上發展起來的,其後來的發展亦是現貨市場自然發展和進化的結果。而且,近幾年來,在市場多樣化需求下,市場的標準化趨勢正在被打破,對

現貨企業來說,CBOT不會令其感覺到現代金融市場的過分尖端和高深,而是一個簡單、樸實的市場,當現貨企業需要迴避市場風險時,CBOT是可以隨手使用的一隻拐杖。

基差交易

基差交易種類

短期第一手接收人與

中間商之間的交易

基差交易

基差交易中間商與中間商之間的交易

中間商與飼料加工廠之間的交易

中間商與出口商之間的交易

進口商與中間商之間的交易

進口商與其他最終用戶之間的交易

倉儲套期保值乙醇工廠和大豆加工商購買

風險

基差交易在實際操作中主要涉及3種風險:

①基差風險,未來基差未能按照頭寸建立方向運行。

②保證金風險,國債期貨的頭寸面臨著保證金變化的風險。

③流動性風險,國債期貨和現券可能存在流動性匱乏的狀況

基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易

基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易 基差交易

基差交易