基本介紹

- 中文名:均值回歸

- 外文名:Mean Reversion

- 屬性:數學 統計學術語

- 意義:中長期預測指標

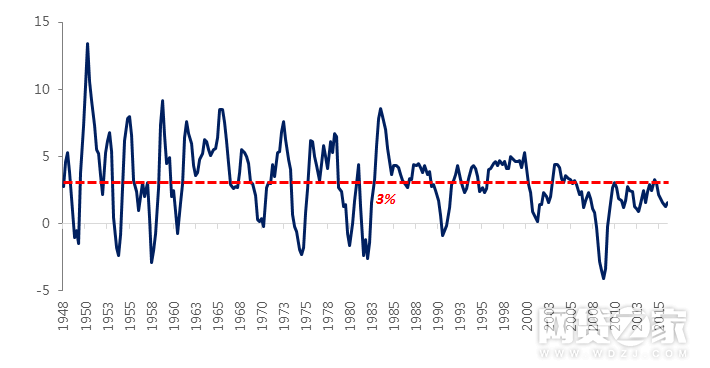

均值回歸,起初是金融學的一個重要概念。均值回歸是指股票價格、房產價格等社會現象、自然現象(氣溫、降水),無論高於或低於價值中樞(或均值)都會以很高的機率向價值...

均值回歸理論是指在一定程度上或一定範圍內對股票價格進行預測的理論。...... 均值回歸理論在一定程度上或一定範圍內對股票價格進行預測.對於長線投資者具有重要指導...

線性回歸是利用數理統計中回歸分析,來確定兩種或兩種以上變數間相互依賴的定量關係的一種統計分析方法,運用十分廣泛。其表達形式為y = w'x+e,e為誤差服從均值為0...

均值漂移線性回歸模型(mean shift linear re-gression model)亦稱均值漂移異常點模型一種特殊的線性回歸模型。...

回歸模型(regression model)對統計關係進行定量描述的一種數學模型。如多元線性回歸的數學模型可以表示為y=β0+β1*x+εi,式中,β0,β1,…,βp是p+1個待...

《現代分層分位回歸:理論、方法與套用》是2015年清華大學出版社出版的圖書,作者是田茂再。...

[15] 宋玉臣、寇俊生:滬深股市均值回歸的實證檢驗[J],金融研究,2005年12期,pp.59-65。[16] 宋玉臣,信息不對稱與內幕交易對證券市場影響的辯證分析 [J],社會...

Odean,Weber和Camerer認為處置效應的產生在於投資者持有強烈的均值回歸(mean- reversion)理念。投資者賣出盈利股票持有虧損股票不是因為他們不願意實現虧損,而是因為今天...

7.6 均值回歸指示器 94第8章 協整 978.1 協整概述 978.1.1 什麼是協整 978.1.2 協整理論產生的背景 988.1.3 協整理論的發展 100...

4.5 跨行業的均值回歸交易策略:線性多-空模式 / 111 本章要點 / 115 第5章 貨幣交易與期貨交易相關的均值回歸的交易策略 5.1 交叉貨幣對交易 / 117 5.2 ...

本書是一本引人入勝、信息量大、覆蓋各類交易策略的圖書。無論個人投資者,還是機構投資者,都可以借鑑和使用其中的策略。本書中的策略大致可分為均值回歸系統和...

6.3.3 均值回歸策略(Mean-reverting Strategies) 666.3.4 協整(Cointegration) 666.4 統計套利策略的套用 686.5 統計套利策略的優、缺點 70...

第九章 均值回歸 第十章 心理學中的統計概念 Ⅲ.17世紀的探索者們 第十一章 阿波羅數學 第十二章 機率論的黑暗時代 第十三章 約翰·克雷格與歷史事件的...