含義

一般的交易者很少公開發表他們對於行情的看法,但金融評論家與通訊顧問則必 須不斷表達他們的意見。少數的專家確實頗有見識,但他們整體而言的交易記錄很不理想。

這些專家們經常在主要的趨勢中停留過久,也經常錯失主要的轉折點。當他們普 遍看多或看穿時,交易者應該採取反向的操作,群體的行為較個人來得原始。共識指標又稱為“相反意見指標”,它們不屬於順勢指標或擺盪指標。

原則上來說,共識指標可以提供趨勢即將反轉的訊號。一旦得到這類訊號,應該透過其他技術指標尋找更精確的交易時機。

市場群體只要普遍存在不同的意見,趨勢就能夠繼續發展。如果群體產生強烈的 共識,他們所認定的趨勢就即將反轉。如果群體普遍而強烈地認定價格將繼續上漲,你應該準備賣出。反之,如果群體普遍而強烈地認定價格將繼續下跌,你應該準備買進。

相反意見理論的觀點,最初是由一位英格蘭的律師Charles Mackay提出,在 《Extra ordinary Popular Delusions and the Madness of Crowds》一書中,他引用這個觀點說明荷蘭“鬱金香狂熱”與英格蘭“南海泡沫”中的群體行為。韓福瑞尼爾(Humphrey B Neill)將相反意見理論引用到股票市場與其他的金融市場。他在《The Art of Contrary Thinking》一書中提出解釋,說明市場主要轉折點的多數人意見為什麼總是錯誤。價格是由群體設定,當絕大多數人都看多時,將再也沒有足夠的買盤可以支撐多頭行情(譯按:因為大家都已買進)。

葛罕(Abraham W.Cohen)是紐約的執業律師,他透過問卷調查的方式,募集專業分析師的看法,並以他們的觀點代表群體的意見。葛罕是一位懷疑論者,他在華爾街浸淫多年,發現投資顧問的整體績效未必優於一般群體。1963年,他成立一家公司“投資人情報中心”,專門追蹤投資通訊顧問的看法,當他們普遍看空行情,葛罕認為這是買進的機會。反之,當這些投資通訊作者普遍看多行情,則是賣出的機會。賽伯把這套理論引用到期貨市場,他在1964年成立一家顧問公司“市場風向旗”,調查金融交易顧問的看法,並以投資通訊的訂閱人數為權數。

追蹤金融交易顧問的看法

某些通訊顧問非常精明,但整體表現未必優於一般交易者。在行情的主要頭部,他們的看法極度偏多;在主要的底部,看法則極度偏空。這種共識類似於交易群體的共識。

大部分的通訊顧問都會追隨趨勢,因為擔心自己錯失主要的行情而顯得愚蠢或流失訂戶,趨勢持續得愈久,通訊顧問的喊聲愈大。這些交易顧問的看法在市場頭部最偏多,在市場底部最偏空。當大多數的通訊顧問都產生強烈的偏多或偏空看法,最好是採取反向的操作。

目前有數家評估機構,專門追蹤交易顧問的多/空看法百分率,最主要的兩家機構,分別是股票市場的“投資人情報中心”與期貨市場的“市場風向旗”。某些交易顧問非常擅長於表達模稜兩可的看法,不論隨後的行情走勢如何,他們都可以宣稱自己的看法正確無誤。“投資人情報中心”與“市場風向旗”的編輯都有足夠的經驗來對付這些變色龍,只要負責評估的編輯沒有變動,報告的內容就具備內在的一致性。

投資人情報中心

葛罕(Abc Cohen)在1963年成立“投資人情報中心”,他在1983年過世,由伯克(Mike Burke)接任編輯與發行的工作。“投資人情報中心”追蹤大約130位股票市場的通訊顧問,將他們的看法分為多頭、空頭與騎牆派。空頭看法的百分率尤其重要,因為股票顧問在情緒上很難保持空頭的立場。

當這些通訊顧問的空頭看法百分率上升超過55%,代表市場已經接近主要的底部。當空頭看法的百分率低於15%,而多頭看法的百分率上升超過65%,代表市場已經接近主要的頭部。

市場風向旗

“市場風向旗”評估70位通訊顧問,涵蓋32個市場。它根據9個等級評估每位顧問對於每個市場的看多程度。評估的讀數再根據通訊訂閱人數來加權(大多數的通訊顧問都會嚴重誇大訂閱人數),構成最後的共識報告。共識報告指標的讀數介於0(最為空頭)與100(最為多頭)之間。當多頭共識指標到達70%~80%處,應該留意向下的反轉;當指標讀數為20%~30%,應該尋找買進的機會。

針對多頭共識指標的極端讀數採取反向的操作,這在期貨市場有其特殊的理由。在任何特定時刻,做多與做空的契約口數必定相等。舉例來說,如果黃金的未平倉量是12,000口,這代表12,000口契約做多,但也有12,000口契約做空。

雖然多/空部位的契約口數必然相等,但持有這些契約的人數不斷變化。如果絕大多數的人看多,則放空的人數很少,他們所持有的空頭部位也比較大。如果絕大多數的人看空,則做多的人數很少,每位多頭所持有的契約口數超過空頭,在下列的例子中,我們假定有 100 位交易者持有某商品的 12,000 口契約,然後觀察多頭共識變動所造成的影響。 ___________________________________

未平倉量|多頭共識|多頭人數|空頭人數|每位多頭持有契約口數|每位空頭持有契約口數

12,000 50 500 500 24 24

12,000 80 800 200 15 60

12,000 20 200 800 60 15

̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄ ̄

1.如果多頭共識指標的讀數為50,則多頭與空頭的人數各占一半,多/空雙方每 人所持有的契約口數相同。

2.如果多頭共識指標的讀數為80,則交易者之中有80%做多,20%做空。由於多/空部位的總契約口數必然相等,每位空頭所持有的契約口數是多頭的4倍,換言之,每位空頭所投入的資金是多頭的4倍。“大錢”是處在市場的空方。

3.如果多頭共識指標的讀數為20,則交易者之中有20%做多,80%做空。由於多/空部位的總契約口數必然相等,每位多頭所持有的契約口數是空頭的4倍。換言之,每位多頭所投入的資金是空頭的4倍。“大錢”是處在市場的多方。

“大錢”之所以變大,絕對有其理由,大額交易者通常較一般交易者精明而成功——否則他們就不再是大額交易者。當大錢逐漸集中到市場的某一方,你最好順著那個方向操作。

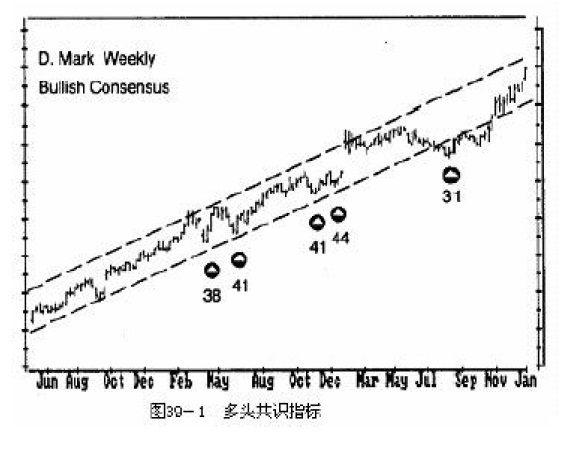

在任何特定的市場,多頭共識指標的解釋,至少必須取得12個月的歷史資料,評估過去市場轉折點的指標讀數(參考圖39-1)。這兩個讀數(頭部與底部)應該每隔三個月重新評估一次。然後,每當指標讀數進入極度偏多的區域,透過技術指標尋 找放空的機會。反之,每當指標讀數進入極度偏空的區域,尋找買進的機會。

圖39-1 多頭共識指標:

將市場顧問的看法,視為是整體市場群體看法的指標。群體看空是最佳的買進時機,群體看多是最佳的放空時機。關於買進或放空的指標讀數,每個市場都不相同,應該每隔幾個月調整一次。

德國馬克的周線圖是處在上升趨勢中,多頭趨勢相當明顯。在牛市只要共識指標的讀數跌到45%以下,代 表買進訊號,讀數愈低,隨後的趨勢愈強。

當主要趨勢即將反轉之前的一、兩個星期,交易顧問的看法偶爾會開始轉變。如果多頭共識指標的讀數由78下降為76,或由25上升為27,顯示某些精明的交易顧問已經察覺行情變化的契機,這代表趨勢即將反轉。

報章媒體的訊號

如果你嘗試了解某個群體的行為,必須知道其成員追求什麼、害怕什麼。金融評論家希望自己顯得專業、精明,而且能夠充分掌握信息;他們害怕自己顯得無知或膚淺。金融評論家經常採取騎牆的態度,同時由數個不同角度表達看法。舉例來說,

“貨幣政策將推高市場價格,除非發生某些不可預知的反向因素”——如果金融評論家表達這類的看法,他們的立場就很安全。

在金融媒體的領域內,通常都會存在許多相互衝突的看法。很多金融媒體的編輯,他們不願意表態的程度更甚於評論家或分析家。他們同時刊載相互矛盾的文章,並稱此為“平衡報導”。

舉例來說,在最近一期的《商業周刊》中,第19頁刊載一篇文章“通貨膨脹的火勢稍顯猛烈”。作者認為波斯灣戰爭結束將導致油價上漲。在同一期的第32頁,又刊載另一篇文章“通貨膨脹的憂慮何以沒有根據”,它認為戰爭結束將導致油價下跌。

只有持久而強烈的趨勢,才能夠誘使金融評論家與編輯改變騎牆的態度,這通常是發生在主要趨勢尾聲的樂觀或悲觀狂潮中。當金融評論家放棄騎牆的立場,並且表達強烈的多頭或空頭看法,往往代表當時的趨勢已經即將反轉。

所以,主要商業雜誌的封面故事,總是代表精準的反向指標。當《商業雜誌》的封面出現一隻發瘋的公牛,這通常代表股票市場的理想賣出時機;如果封面出現一隻猙獰的灰熊,行情的底部已經不遠。

交易建議或廣告的訊號

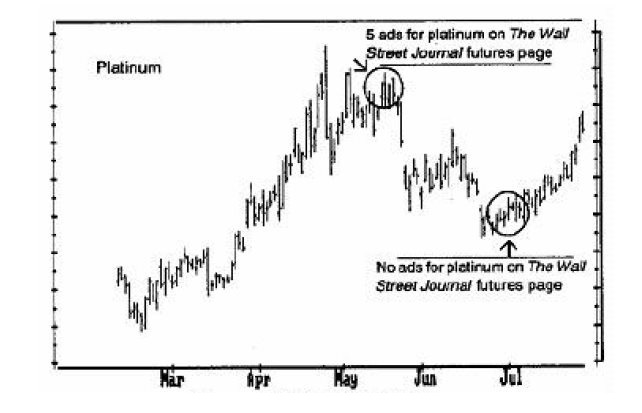

如果某主要金融報紙的同一頁,刊登三個以上的相同“買進機會”,往往代表頭部的警訊(參考圖39-2)。對於大多的證券經紀商來說,唯有當上升趨勢發展很長一段期間之後,才足以打破它們在作業上的惰性。當它們都承認某個趨勢,並提出交易的建議,然後花費心思在報紙上刊登廣告,趨勢恐怕已經太老了。

圖39-2 廣告建議為反向指標

當數家證券經紀商針對相同的商品在相同的報紙上刊登廣告,既有的趨勢即將反轉。在報紙的同一個版面,如果相同商品有三個或以上的買進建議廣告,這是空頭的警訊。

《華爾街日報》商品版上的廣告,基本上都是迎合那些無知交易者的多頭胃口。這些廣告幾乎從來不刊登拋空的建議;業餘者對於放空通常不感興趣。所以,如果相同的市場在同一天出現三個或以上的買進建議,你應該透過技術指標尋找放空的機

會。