相關公式

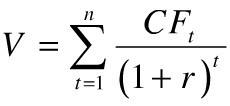

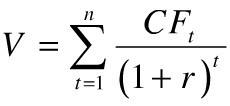

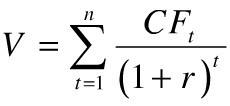

現金流量貼現法的基本公式

式中

現金流貼現計算公式

現金流貼現計算公式V一企業的評估值;

n一資產(企業)的壽命;

CFt一資產 (企業)在t時刻產生的現金流;

r一反映預期現金流的折現率

從上述計算公式我們可以看出該方法有兩個基本的輸入變數:現金流和折現率。因此在使用該方法前首先要對現金流做出合理的預測。在評估中要全面考慮影響企業未來獲利能力的各種因素,客觀、公正地對企業未來現金流做出合理預測。其次是選擇合適的折現率。折現率的選擇主要是根據評估人員對企業未來風險的判斷。由於企業經營的不確定性是客觀存在的,因此對企業未來收益風險的判斷至關重要,當企業未來收益的風險較高時,折現率也應較高,當未來收益的風險較低時,折現率也應較低。

優缺點

現金流量貼現法作為評估企業內在價值的科學方法更適合併購評估的特點,很好的體現了企業價值的本質;與其他

企業價值評估方法相比,現金流量貼現法最符合價值理論,能通過各種假設,反映企業管理層的管理水平和經驗。但儘管如此,現金流量貼現法仍存在一些不足:首先從折現率的角度看,這種方法不能反映企業靈活性所帶來的收益,這個缺陷也決定了它不能適用於企業的戰略領域;其次這種方法沒有考慮企業項目之間的相互依賴性,也沒有考慮到企業投資項目之間的時間依賴性;第三,使用這種方法,結果的正確性完全取決於所使用的假設條件的正確性,在套用時切不可脫離實際。而且如果遇到企業未來現金流量很不穩定、虧損企業等情況,現金流量貼現法就無能為力了。

套用

現金流量貼現法在網路

企業價值評估中的套用不管一個公司生產什麼樣的產品,提供什麼樣的服務,對投資者來說,最終只生產一種產品———現金。投資者之所以持有該公司的證券,是希望這些證券未來為他們產生自由現金流。

因此,評價網路企業最佳的方式還是應該回到這樣一個最基本的經濟因素上來,完全以

績效預測為依據,採用

貼現現金流量(DCF)分析方法。

由於貼現現金流量的基礎———根據企業未來的風險貼現企業未來的現金流———在全世界各地都是一樣的,本文將主要探討如何將網路企業特有的風險因素包含到評估模型中來,如技術風險、通貨膨脹率、國家有關政策的變動、資本控制、經濟不穩定等等。在此之前,可以採用兩個技巧:

a.從未來的某個特定時間開始預測,並回溯到目前的

績效情況;

b.採用傳統的分析技巧,了解公司的潛在經濟效益,預測它們未來的績效。

在現金流量貼現法中,有兩種方法可以把網路企業特有的額外風險考慮進去:反映在對未來現金流量的預測過程中,即包括在DCF公式的分子上;以額外的風險溢價加到貼現率中,即包括在DCF公式的分母里。本文認為,利用機率加權的情景分析(將風險反映到現金流量的預測中)將會為企業的價值評估提供更為堅實的理論基礎和更加透徹的理解,這主要是因為以下三個原因:

a.投資者可以事先分散網路行業特有的風險,如技術風險、行業政策風險等,儘管這些風險不可能徹底分散。經典的資本資產

定價模型(CAPM)明確指出,貼現率和資本成本只應反映不可分散風險,那么可分散的風險通過現金流量來反映就更加科學,而通過將風險溢價加到貼現率中的做法就有待商榷。

b.即使在同一個國家同一個行業里,各種風險對不同企業的影響不同。如果採用調整貼現率的方法,將行業風險溢價併入到貼現率中,就意味著對所有的企業採用同樣的風險溢價水平,會高估或低估企業價值。

c.網路這一新興行業中的競爭規則正在發生巨大的變化,技術/運作標準之間的競爭將更多地體現在“企業網”之間的競爭。在不久的將來,網路行業之間的競爭將更多反映在結構上的競爭、總體價值之間的競爭。“企業網”可以產生一個公司,也可以毀滅一個公司,儘管它並非壟斷,但和壟斷一樣威力強大。在不久的將來,可以預料網路行業將被企業網重塑,這些企業網將相互對抗,並無情地蠶食或吞併對方。這種風險通過加權情景分析,將更好地體現網路企業的競爭規則,並將網路企業可能面臨的風險清楚地勾勒出來,而這是簡單地使用一個綜合各種風險的“風險溢價”參數所無法比擬的。

注意要點

現金流量折現法應注意的兩點:

第一,由於未來收益存在不確定性,發行價格通常要對上述每股

淨現值折讓20%-30%。

第二,用現金流量折現法

定價的公司,其市盈率往往高於市場平均水平,但這類公司發行上市時套算出來的市盈率與一般公司發行的市盈率之間不具可比性。

價值

現金流量折現法是資本投資和資本預算的基本模型,被看做是

企業估值定價在理論上最有成效的模型,因為企業的經濟活動就表現為現金的流入和流出。由於有堅實的基礎,當與其他方案一起使用時,現金流量折現法所得出結果往往是檢驗其他模型結果合理與否的基本標準。

現金流量折現法的原理比較簡單,它是通過權衡為收購而投入的現金量這一投資所有未來能產生的淨現金量和時間(扣除

折舊、營運需要等)來計算的。這一計算可得出

內部收益率(IRR),即現金流入量

現值等於

現金流出量現值時所得到的內涵折現率。

另外,未來現金流量也能折算成現值並與原始投資比較。這一計算得出的是

淨現值(

NPV),即在現值條件下支出和預期金額之間的差。

不管是內部收益還是淨現值,折現現金流量都要求估算出一個最終的價值額(利用不同的增長模型),年限一般是7~10年以上。

現金流量折現法的主要缺點就是其對現金流量估計和預測的固有的不確定性。由於必須對許多的有關市場、產品、

定價、競爭、管理、經濟狀況、利率之類作出假定,準確性因而減弱。不過,在每次併購中,人們都應該使用現金流量折現法。因為它把注意力集中到最重要的假定和不確定性上,尤其是將它用於為買方確定最高定價時,其結果具有重要的參考價值。

現金流量折現法是西方

企業價值評估方法中使用最廣泛、理論上最健全的方法,而在我國企業價值評估中也受到一定的限制。現金流量折現法中要求對未來現金流量做出預測,而我國現行的

企業會計制度很難準確地做到這一點。從理論上講只有當市場完善,會計制度健全,

信息披露能夠較為真實的反映企業的過去和現狀時,運用這種方法才最為合理。雖然我國目前還沒有達到理想的適用條件,但不論是理論界還是實務界都已經開始嘗試這種方法。從長遠發展趨勢看鼓勵這種方法的運用。

現金流貼現計算公式

現金流貼現計算公式

現金流貼現計算公式

現金流貼現計算公式