通知

國家稅務總局關於印發《個人所得稅自行納稅申報辦法(試行)》的通知

國稅發〔2006〕162號

各省、自治區、直轄市和計畫單列市國家稅務局、地方稅務局:

為加強個人所得稅徵收管理,完善個人所得稅自行納稅申報制度,維護納稅人的合法權益,根據《

中華人民共和國個人所得稅法》及其實施條例、《

中華人民共和國稅收徵收管理法》及其實施細則和稅收有關規定,國家稅務總局制定了《個人所得稅自行納稅申報辦法(試行)》,現印發給你們,請認真貫徹執行。

國家稅務總局

二○○六年十一月六日

個人所得稅自行納稅申報辦法(試行)

第一章總則

第二條 凡依據個人所得稅法負有

納稅義務的

納稅人,有下列情形之一的,應當按照本辦法的規定辦理納稅申報:

(一)年所得12萬元以上的;

(二)從中國境內兩處或者兩處以上取得工資、薪金所得的;

(三)從中國境外取得所得的;

(四)取得應稅所得,沒有扣繳義務人的;

第三條 本辦法第二條第一項年所得12萬元以上的納稅人,無論取得的各項所得是否已足額繳納了個人所得稅,均應當按照本辦法的規定,於納稅年度終了後向主管稅務機關辦理納稅申報。

本辦法第二條第二項至第四項情形的納稅人,均應當按照本辦法的規定,於取得所得後向主管稅務機關辦理納稅申報。

本辦法第二條第五項情形的納稅人,其納稅申報辦法根據具體情形另行規定。

第四條 本辦法第二條第一項所稱年所得12萬元以上的納稅人,不包括在中國境內無住所,且在一個納稅年度中在中國境內居住不滿1年的個人。

本辦法第二條第三項所稱從中國境外取得所得的納稅人,是指在中國境內有住所,或者無住所而在一個納稅年度中在中國境內居住滿1年的個人。

第二章申報內容

第五條 年所得12萬元以上的納稅人,在納稅年度終了後,應當填寫《個人所得稅納稅申報表(適用於年所得12萬元以上的納稅人申報)》(見附表1),並在辦理納稅申報時報送主管稅務機關,同時報送個人

有效身份證件複印件,以及主管稅務機關要求報送的其他有關資料。

有效身份證件,包括納稅人的身份證、護照、回鄉證、軍人身份證件等。

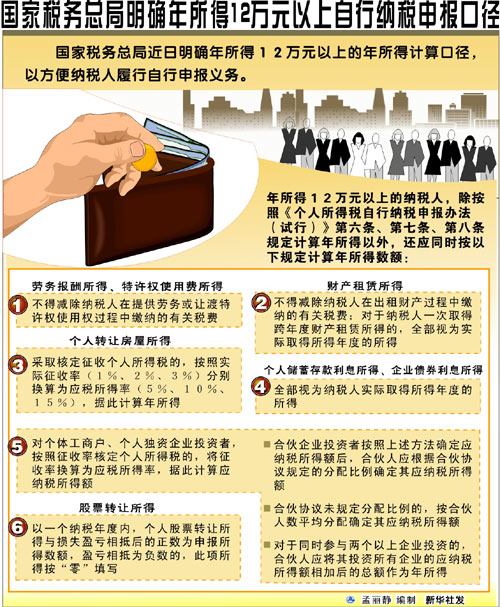

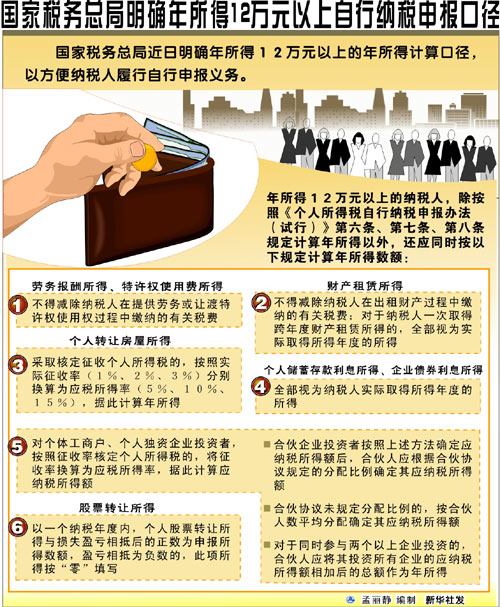

第六條 本辦法所稱年所得12萬元以上,是指納稅人在一個納稅年度取得以下各項所得的合計數額達到12萬元:

(一)工資、薪金所得;

(二)個體工商戶的生產、經營所得;

(三)對企事業單位的承包經營、承租經營所得;

個人所得稅自行納稅申報

個人所得稅自行納稅申報(五)稿酬所得;

(七)利息、股息、紅利所得;

(八)財產租賃所得;

(九)財產轉讓所得;

(十)偶然所得;

(十一)經國務院財政部門確定徵稅的其他所得。

第七條 本辦法第六條規定的所得不含以下所得:

(一)個人所得稅法第四條第一項至第九項規定的免稅所得,即:

1.省級人民政府、國務院部委、中國人民解放軍軍以上單位,以及外國組織、國際組織頒發的科學、教育、技術、文化、衛生、體育、環境保護等方面的獎金;

2.國債和國家發行的金融債券利息;

3.按照國家統一規定發給的補貼、津貼,即

個人所得稅法實施條例第十三條規定的按照國務院規定發放的

政府特殊津貼、院士津貼、資深院士津貼以及國務院規定免納個人所得稅的其他補貼、津貼;

4.福利費、撫恤金、救濟金;

5.保險賠款;

6.軍人的轉業費、復員費;

7.按照國家統一規定發給幹部、職工的安家費、退職費、退休工資、離休工資、離休生活補助費;

8.依照我國有關法律規定應予免稅的各國駐華使館、領事館的外交代表、領事官員和其他人員的所得;

9.中國政府參加的國際公約、簽訂的協定中規定免稅的所得。

(二)個人所得稅法實施條例第六條規定可以免稅的來源於中國境外的所得。

(三)個人所得稅法實施條例第二十五條規定的按照國家規定單位為個人繳付和個人繳付的基本養老保險費、

基本醫療保險費、失業保險費、住房公積金。

個人所得稅自行納稅申報

個人所得稅自行納稅申報第八條 本辦法第六條所指各項所得的年所得按照下列方法計算:

(一)工資、薪金所得,按照未減除費用(每月1600元)及

附加減除費用(每月3200元)的收入額計算。

(二)個體工商戶的生產、經營所得,按照

應納稅所得額計算。實行查賬徵收的,按照每一納稅年度的收入總額減除成本、費用以及損失後的餘額計算;實行

定期定額徵收的,按照納稅人自行申報的年度應納稅所得額計算,或者按照其自行申報的年度應納稅經營額乘以應稅所得率計算。

(三)對企事業單位的承包經營、承租經營所得,按照每一納稅年度的收入總額計算,即按照承包經營、承租經營者實際取得的經營利潤,加上從承包、承租的企事業單位中取得的工資、薪金性質的所得計算。

(四)勞務報酬所得,稿酬所得,特許權使用費所得,按照未減除費用(每次800元或者每次收入的20%)的收入額計算。

(五)財產租賃所得,按照未減除費用(每次800元或者每次收入的20%)和修繕費用的收入額計算。

(六)財產轉讓所得,按照應納稅所得額計算,即按照以轉讓財產的收入額減除財產原值和轉讓財產過程中繳納的稅金及有關合理費用後的餘額計算。

(七)利息、股息、紅利所得,偶然所得和其他所得,按照收入額全額計算。

第九條 納稅人取得本辦法第二條第二項至第四項所得,應當按規定填寫並向主管稅務機關報送相應的納稅申報表(見附表2-附表9),同時報送主管稅務機關要求報送的其他有關資料。

第三章申報地點

第十條 年所得12萬元以上的納稅人,納稅申報地點分別為:

(一)在中國境內有任職、受僱單位的,向任職、受僱單位所在地主管稅務機關申報。

(二)在中國境內有兩處或者兩處以上任職、受僱單位的,選擇並固定向其中一處單位所在地主管稅務機關申報。

個人所得稅自行納稅申報表

個人所得稅自行納稅申報表(三)在中國境內無任職、受僱單位,年所得項目中有個體工商戶的生產、經營所得或者對企事業單位的承包經營、承租經營所得(以下統稱生產、經營所得)的,向其中一處實際經營所在地主管稅務機關申報。

(四)在中國境內無任職、受僱單位,年所得項目中無生產、經營所得的,向戶籍所在地主管稅務機關申報。在中國境內有戶籍,但戶籍所在地與中國境內經常居住地不一致的,選擇並固定向其中一地主管稅務機關申報。在中國境內沒有戶籍的,向中國境內經常居住地主管稅務機關申報。

第十一條 取得本辦法第二條第二項至第四項所得的納稅人,納稅申報地點分別為:

(一)從兩處或者兩處以上取得工資、薪金所得的,選擇並固定向其中一處單位所在地主管稅務機關申報。

(二)從中國境外取得所得的,向中國境內戶籍所在地主管稅務機關申報。在中國境內有戶籍,但戶籍所在地與中國境內經常居住地不一致的,選擇並固定向其中一地主管稅務機關申報。在中國境內沒有戶籍的,向中國境內經常居住地主管稅務機關申報。

(三)個體工商戶向實際經營所在地主管稅務機關申報。

(四)個人獨資、合夥企業投資者興辦兩個或兩個以上企業的,區分不同情形確定納稅申報地點:

1.興辦的企業全部是個人獨資性質的,分別向各企業的實際經營管理所在地主管稅務機關申報。

2.興辦的企業中含有合夥性質的,向經常居住地主管稅務機關申報。

3. 興辦的企業中含有合夥性質,個人投資者經常居住地與其興辦企業的經營管理所在地不一致的,選擇並固定向其參與興辦的某一合夥企業的經營管理所在地主管稅務機關申報。

(五)除以上情形外,納稅人應當向取得所得所在地主管稅務機關申報。

第十二條 納稅人不得隨意變更納稅申報地點,因特殊情況變更納稅申報地點的,須報原主管稅務機關備案。

第十三條 本辦法第十一條第四項第三目規定的納稅申報地點,除特殊情況外,5年以內不得變更。

第十四條 本辦法所稱經常居住地,是指納稅人離開戶籍所在地最後連續居住一年以上的地方。

第四章申報期限

第十五條 年所得12萬元以上的納稅人,在納稅年度終了後3個月內向主管稅務機關辦理納稅申報。

第十六條 個體工商戶和個人獨資、合夥企業投資者取得的生產、經營所得應納的稅款,分月預繳的,納稅人在每月終了後7日內辦理納稅申報;分季預繳的,納稅人在每個季度終了後7日內辦理納稅申報。納稅年度終了後,納稅人在3個月內進行彙算清繳。

第十七條 納稅人年終一次性取得對企事業單位的承包經營、承租經營所得的,自取得所得之日起30日內辦理納稅申報;在1個納稅年度內分次取得承包經營、承租經營所得的,在每次取得所得後的次月7日內申報預繳,納稅年度終了後3個月內彙算清繳。

第十八條 從中國境外取得所得的納稅人,在納稅年度終了後30日內向中國境內主管稅務機關辦理納稅申報。

第十九條 除本辦法第十五條至第十八條規定的情形外,納稅人取得其他各項所得須申報納稅的,在取得所得的次月7日內向主管稅務機關辦理納稅申報。

第二十條 納稅人不能按照規定的期限辦理納稅申報,需要延期的,按照稅收征管法第二十七條和稅收征管法實施細則第三十七條的規定辦理。

第五章申報方式

第二十一條 納稅人可以採取數據電文、郵寄等方式申報,也可以直接到主管稅務機關申報,或者採取符合主管稅務機關規定的其他方式申報。

第二十二條 納稅人採取數據電文方式申報的,應當按照稅務機關規定的期限和要求保存有關紙質資料。

第二十三條 納稅人採取郵寄方式申報的,以郵政部門掛號信函收據作為申報憑據,以寄出的郵戳日期為實際申報日期。

第二十四條 納稅人可以委託有稅務代理資質的中介機構或者他人代為辦理納稅申報。

第六章申報管理

第二十五條 主管稅務機關應當將各類申報表,登載到稅務機關的網站上,或者擺放到稅務機關受理納稅申報的辦稅服務廳,免費供納稅人隨時下載或取用。

第二十六條 主管稅務機關應當在每年法定申報期間,通過適當方式,提醒年所得12萬元以上的納稅人辦理自行納稅申報。

第二十七條 受理納稅申報的主管稅務機關根據納稅人的申報情況,按照規定辦理稅款的征、補、退、抵手續。

第二十八條 主管稅務機關按照規定為已經辦理納稅申報並繳納稅款的納稅人開具完稅憑證。

第二十九條 稅務機關依法為納稅人的納稅申報信息保密。

第三十條 納稅人變更納稅申報地點,並報原主管稅務機關備案的,原主管稅務機關應當及時將納稅人變更納稅申報地點的信息傳遞給新的主管稅務機關。

第三十一條 主管稅務機關對已辦理納稅申報的納稅人建立納稅檔案,實施動態管理。

第七章法律責任

第三十二條 納稅人未按照規定的期限辦理納稅申報和報送納稅資料的,依照稅收征管法第六十二條的規定處理。

第三十三條 納稅人採取偽造、變造、隱匿、擅自銷毀賬簿、記賬憑證,或者在賬簿上多列支出或者不列、少列收入,或者經稅務機關通知申報而拒不申報或者進行虛假的納稅申報,不繳或者少繳應納稅款的,依照稅收征管法第六十三條的規定處理。

第三十四條 納稅人編造虛假計稅依據的,依照稅收征管法第六十四條第一款的規定處理。

第三十五條 納稅人有扣繳義務人支付的應稅所得,扣繳義務人應扣未扣、應收未收稅款的,依照稅收征管法第六十九條的規定處理。

第三十六條 稅務人員徇私舞弊或者玩忽職守,不征或者少征應徵稅款的,依照稅收征管法第八十二條第一款的規定處理。

第三十七條 稅務人員濫用職權,故意刁難納稅人的,依照稅收征管法第八十二條第二款的規定處理。

第三十八條 稅務機關和稅務人員未依法為納稅人保密的,依照稅收征管法第八十七條的規定處理。

第三十九條 稅務代理人違反稅收法律、行政法規,造成納稅人未繳或者少繳稅款的,依照稅收征管法實施細則第九十八條的規定處理。

第四十條 其他

稅收違法行為,依照稅收法律、法規的有關規定處理。

第八章附則

第四十一條 納稅申報表由各省、自治區、直轄市和計畫單列市地方稅務局按照國家稅務總局規定的式樣統一印製。

第四十二條 納稅申報的其他事項,依照稅收征管法、個人所得稅法及其他有關法律、法規的規定執行。

第四十四條 本辦法有關第二條第二項至第四項情形的納稅申報規定,自2007年1月1日起執行,《國家稅務總局關於印發〈個人所得稅自行申報納稅暫行辦法〉的通知》(國稅發〔1995〕077號)同時廢止。

納稅提醒

申報時間

年所得12萬元以上的納稅人,應在納稅年度終了後3個月內向主管稅務機關辦理納稅申報。如2008年度年所得達到12萬元的納稅人,應該在2009年1月1日至3月31日期間,到主管的各區地方稅務局(稅務所)辦理納稅申報。

申報對象

凡依據個人所得稅法負有納稅義務的納稅人,有下列情形之一的,應當按照國稅發[2006]162號的規定辦理納稅申報:(一)年所得12萬元以上的;(二)從中國境內兩處或者兩處以上取得工資、薪金所得的;(三)從中國境外取得所得的;(四)取得應稅所得,沒有扣繳義務人的;(五)國務院規定的其他情形。

申報資料

《個人所得稅納稅申報表(適用於年所得12萬元以上的納稅人申報)》(以下簡稱《納稅申報表》);個人有效身份證件(包括居民身份證、護照、回鄉證、軍人身份證件等)複印件。 申報地點:在中國境內有任職、受僱單位的,向任職、受僱單位所在地主管稅務機關申報;在中國境內有兩處或者兩處以上任職、受僱單位的,選擇並固定向其中一處單位所在地主管稅務機關申報;在中國境內無任職、受僱單位,年所得項目中有個體工商戶的生產、經營所得或者對企事業單位的承包經營、承租經營所得(以下統稱生產、經營所得)的,向其中一處實際經營所在地主管稅務機關申報;在中國境內無任職、受僱單位,年所得項目中無生產、經營所得的,向戶籍所在地主管稅務機關申報。在中國境內有戶籍,但戶籍所在地與中國境內經常居住地不一致的,選擇並固定向其中一地主管稅務機關申報。在中國境內沒有戶籍的,向中國境內經常居住地主管稅務機關申報(經常居住地,是指納稅人離開戶籍所在地最後連續居住一年以上的地方)。

法律責任

納稅人未按照規定的期限辦理納稅申報和報送納稅資料,或不如實申報的,依照《

稅收征管法》第六十二條、第六十三條、第六十四條和第六十九條的相關規定處理。稅務代理人違反稅收法律、行政法規,造成納稅人未繳或者少繳稅款的,依照《稅收征管法實施細則》第九十八條的相關規定處理。

申報方式

納稅人可以採取多種方式進行納稅申報,既可以採取數據電文方式(如網上申報)、郵寄申報方式,也可以直接到主管

稅務機關申報,或者採取符合主管稅務機關規定的其他方式申報。還可以委託有稅務代理資質的

中介機構或者他人代理申報。年所得12萬元以上的納稅人,年度納稅申報時,只需要根據一個納稅年度內的所得、

應納稅額、已繳(扣)稅額、抵免(扣)稅額、應補(退)稅額等情況,如實填寫並報送《個人所得稅納稅申報表(適用於年所得12萬元以上的納稅人申報)》(以下簡稱納稅申報表)、個人有效身份證件複印件,以及主管稅務機關要求報送的其他有關資料。

相關信息

(一)主管地稅機關應當在每年法定申報期間,通過適當方式,提醒年所得12萬元以上的納稅人辦理自行納稅申報。

(二)受理納稅申報的主管地稅機關根據納稅人的申報情況,按照規定辦理稅款的征、補、退、抵手續。

(三)主管地稅機關按照規定為已經辦理納稅申報並繳納稅款的納稅人開具

完稅憑證。

(四)稅務機關依法為納稅人的納稅申報信息保密。

保密措施

首先,在受理年所得12萬元以上個人自行納稅申報時,辦稅服務廳要設立專門受理申報的視窗,確定專人負責受理納稅申報、處理其納稅申報信息;對實行

郵寄申報的,要確定專人負責申報資料的簽收、拆封、編號、登記等工作,並及時轉交受理個人自行納稅申報的工作人員;對實行

網上申報的,稅務機關要採取加密上傳、

分級授權等措施,避免無關人員接觸申報信息。

其次,在自行納稅申報的各個工作環節之間,要嚴格辦理交接手續。向上級稅務機關報送年所得12萬元以上個人自行納稅申報工作的統計報表和有關資料時,下級稅務機關應指定專人負責,加密報送。

再次,要確保將年所得12萬元以上個人自行納稅申報的資料、申報信息,以及登載有納稅人商業秘密和

個人隱私的個人收入檔案,存放在安全保密的場所,相關統計資料也要保存在安全保密場所,並由專人負責保管。

保密信息

●

納稅人的一些基本信息,包括納稅人姓名、身份證照類型及號碼、境內有效聯繫地址及郵編、聯繫電話、任職(受僱)單位及其稅務代碼;

●納稅人的收入和納稅信息,包括納稅人如實申報的境內外收入項目及年所得額、應納稅所得額、應納稅額、已扣(繳)稅額、抵扣稅額、減免稅額、應補稅額、應退稅額等;

●記載與自行納稅申報納稅人的商業秘密和個人隱私有關信息的申報資料、管理台賬、統計報表等各種內部資料。

深刻意義

個稅自行申報具三方面意義 :

●強化納稅申報義務法律責任

●運用個稅稅種縮小貧富差距

個人所得稅的基本功能,除了為政府取得收入之外,就是充當調節居民之間收入分配水平的手段。相對而言,在現代經濟社會條件下,後一方面的功能更趨重要。要調節居民之間的收入分配水平,就要讓高收入者比低收入者繳納更多的稅。在當今開徵個人所得稅的國家中,實行的大都是

綜合所得稅制或綜合制與分類制相結合的混合所得稅制。在中國新一輪稅制改革的方案中,也已經將個人所得稅的改革方向定位於“實行綜合和分類相結合的個人所得稅制”。然而,實行建立在個人申報基礎上的綜合所得稅制,不是一蹴而就的事情,而要經歷一個漸進的過程。讓一部分高收入者先行一步,將各種應納稅的收入合併計算並自行申報,既開啟了中國個人所得稅邁向綜合制的大門,也是未來的綜合與分類相結合個人所得稅制的“試驗”或“預演”。此其一。

在現行分類所得稅制的格局下,納稅人的申報義務和法律責任是由扣繳義務人代為履行的。既然是源泉扣稅,納稅人拿到的自然是完稅的或稅後的收入;既然實行代扣代繳,納稅人也就沒有申報納稅的必要。在納稅人與其應履行的納稅義務之間,事實上形成了一個隔離層。扮演這個隔離層角色的,便是扣繳義務人。於是,圍繞個人所得稅納稅義務而出現的種種偏差,其責任的主體,往往是扣繳義務人而非納稅義務人。每當發生個人所得稅偷漏稅案件的時候,稅務部門可以追究的對象,也常常是扣繳義務人而非納稅義務人。讓一部分納稅人自行申報,並在其納稅申報表上寫上諸如“我確信,它是真實的、可靠的、完整的”的字樣,實質是將納稅人放進了

依法治稅的制度框架,確立並強化了納稅人的申報義務和法律責任。

從總體說來,中國現行稅制體系的功能並不齊全:收入功能的色彩濃重,而調節的功能淡薄。不僅整個稅制體系的布局以間接稅為主體——來自間接稅的收入占到了全部稅收收入的70%以上,而且,即便列在直接稅項下的個人所得稅,也實行的是主要著眼於取得收入的分類所得稅制。在以往“效率優先,兼顧公平”的政策取向下,這可能是必要的,或者說不是必須調整的。但是,在現實中的貧富差距日趨擴大、可用於調節貧富差距的手段又極其缺失的背景下,加強稅收的調節功能,建設一個融收入與調節功能於一身的“功能齊全”的現代稅制體系,已經成為構建社會主義

和諧社會的當務之急。實行個人所得稅的自行申報並逐步接近綜合和分類相結合的個人所得稅制目標,從而讓個人所得稅擔負起拉近貧富差距的重任,正是為此而走出的一步棋。

個人所得稅自行納稅申報

個人所得稅自行納稅申報 個人所得稅自行納稅申報

個人所得稅自行納稅申報 個人所得稅自行納稅申報

個人所得稅自行納稅申報 個人所得稅自行納稅申報表

個人所得稅自行納稅申報表