定義

主營業務收入指企業從事某種主要生產、經營活動所取得的營業收入。本項指標在各行業會計制度中的名稱叫法不同,但一律按各行業會計制度或報表定義的口徑進行填報,其中

農業企業是指“主營業務收入”;

工業企業是指“產品銷售收入”;交通運輸企業指“主營業務收入”;建築企業指“

工程結算收入”;批發及零售貿易企業指“商品銷售收入”;

房地產企業指“房地產經營收入”;其他企業指“經營(營業)收入”。本項指標應按企業集團各成員企業相加匯總的數據填報簡單的說,就是企業工商營業執照中註冊的主營和兼營的項目內容.主營的業務內容就是主營業務收入,兼營的業務內容就是其他業務收入。

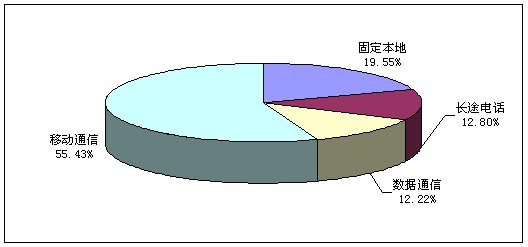

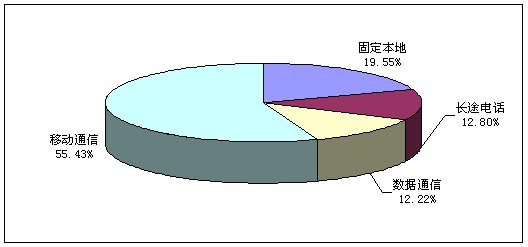

電信主營業務收入 構成

電信主營業務收入 構成賬戶設定

“主營業務收入”

賬戶用於核算企業在銷售商品、提供勞務等日常活動中所產生的收入。在“主營業務收入”賬戶下,應按照主營業務的種類設定

明細賬,進行

明細核算。本賬戶期末應無餘額

會計處理

建造契約收入:

⑴建造契約是指為建造一項資產或者在設計、技術、功能、最終用途等方面密切相關的數項資產而訂立的契約,包括

固定造價契約和成本加成契約。

⑵建造工程契約收入包括契約中規定的初始收入和因契約變更、索賠、獎勵等形成的收入。

⒉如果建造契約的結果能夠可靠估計,應採用

完工百分比法在資產負債表日確認契約收入和相關的契約費用。

⒊在完工比例法下,應採用下列公式計算當期確認的契約收入和契約費用:

⑴當期確認的契約收入=(契約總收入×完工進度)-以前會計年度累計已確認的收入

⑵當期確認的契約

毛利=(契約總收入-契約預計總成本)×完工進度-以前會計年度累計已確認的毛利

⑶當期確認的契約費用=當期確認的契約收入-當期確認的契約毛利-以前會計年度預計損失準備

⒋如果建造契約的結果不能可靠估計,則不能採用完工百分比確定契約收入,此時當契約成本能夠收回時,根據能夠收回的實際契約成本確認收入;當契約成本不能收回的,不確認收入。

分期收款銷售:

1.分期收款銷售,是指商品已經交付,但貨款分期收回的一種銷售方式。分期收款銷售的特點是銷售商品的價值較大,收款期較長,收取貨款的風險較大。因此,分期收款銷售方式下,企業應按照契約約定的收款日期分期確認銷售收入。2.採用分期收款銷售方式的企業,應設定“

分期收款發出商品”賬戶,核算已經發出但尚未結轉的商品成本。

主營業務收入表

主營業務收入表⒊分期收款銷售會計處理實例:

[例]大華公司於20X0年6月1日採用分期收款方式銷售A商品一台,售價500 000元,

增值稅率為17%,

實際成本為300 000元,契約約定款項分5年平均收回,每年的付款日期為當年6月1日,並在商品發出後先支付第一期貨款。每年收回貨款100 000(500 000÷5)元。

企業應作如下

會計分錄(假定符合銷售商品收入確認的所有條件):

借:分期收款發出商品 300 000

②每年6月1日:

貸:主營業務收入 100 000

③同時結轉商品成本=300 000÷500 000×100 000=60 000元

貸:分期收款發出商品 60 000

銷售退回和銷售折讓:

[例1]大華公司售給達興公司一批商品,

增值稅發票上的售價80 000元,增值稅額13 600元,貨到後買方發現商品質量不合格,要求在價格上給予5%的折讓。

①銷售實現時,大華公司應作如下會計分錄:

借:應收賬款──達興企業 93 600

貸:主營業務收入 80 000

借:主營業務收入 4 000

應交稅費──應交增值稅(銷項稅額) 680

貸:應收賬款──達興企業 4 680

③實際收到款項時:

借:銀行存款 88 920

貸:應收賬款──達興企業 88 920

[例2]若上例中達興公司要求退貨,則

①銷售實現時,大華公司應作如下會計分錄:

借:應收賬款──達興企業 93 600

貸:主營業務收入 80 000

應交稅費──應交增值稅(銷項稅額) 13 600

借:主營業務收入 80 000

應交稅費──應交增值稅(銷項稅額) 13 600

貸:應收賬款──達興企業 93 600

涉及現金折扣的銷售:

[例]大華公司在20X1年5月1日銷售100件商品,增值稅發票上註明貨款為10 000元增值稅額1 700元。公司為了及早收回貨款,在契約中規定的

現金折扣條件如下:

2/10-1/20-n/30,假定計算折扣時不考慮增值稅。公司對於現金折扣採用

總價法核算。

⑴5月1日銷售實現時,應按總售價作收入:

借:應收賬款 11 700

貸:主營業務收入 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

⑵如5月9日買方付清貨款,則按照售價10 000元的2%享受200元(10000×2%)的現金折扣,大華公司應記錄:

借:銀行存款 11 500

貸:應收賬款 11 700

⑶如5月18日買方付清貨款,則應按照售價10 000元的1%享受現金折扣100元(10 000×1O%),大華公司應記錄:

借:銀行存款 11 600

財務費用 100

貸:應收賬款 11 700

⑷如買方在5月底才付款,則應按全額付款,大華公司應記錄:

借:銀行存款 11 700

貸:應收賬款 11 700

不跨年度的勞務收入:

不跨年度的勞務收入,按照完成契約法核算的會計處理

[例]某洗衣公司為某賓館完成一批被服的洗滌工作,在賓館收到被服時取得3 000元的支票一張,並存入銀行,則該洗衣公司應記錄:

借:銀行存款 3 000

貸:主營業務收入 3 000

交款提貨銷售:

[例]大華公司於9月15日售給南山公司A商品500件,

增值稅專用發票列明商品價款42 735元、增值稅額7 265元,總計50 000元,商品已經發出,同時收到南山公司的轉賬支票並辦妥進賬手續。分錄如下:

借:銀行存款 50 000

貸:主營業務收入 42 735

應交稅費──應交增值稅(銷項稅額) 7 265

若此例中大華公司收到的是南山公司開出並承兌的商業匯票,則大華公司應記錄:

貸:主營業務收入 42 735

應交稅費──應交增值稅(銷項稅額) 7 265

托收承付或委託收款銷售 [例]大華公司於9月15日根據契約售給南山公司A商品500件,增值稅專用發票列明商品價款42 735元、增值稅額7 265元,總計50 000元,商品已經發出,大華公司以銀行存款代墊運費2 000元(發票已經轉交)。貨款及代墊運費已向銀行辦妥托收手續,取得托收承付結算憑證回單。分錄如下:

借:應收賬款──南山公司 52 000

貸:主營業務收入 42 735

應交稅費──應交增值稅(銷項稅額) 7 265

銀行存款 2 000

當公司收到銀行轉來的南山公司承付貨款及代墊運費52 000元的收賬通知時,應記錄:

借:銀行存款 52 000

貸:應收賬款──南山公司 52 000

預收貨款銷售 [例]大華公司為增值稅的一般納稅人。按照契約規定,5月8日,公司收到丁公司預付的貨款6 000元。15日,公司向丁公司發出A產品200件,售價為10 000元,應交增值稅1 700元。

⑴5月8日公司收到丁公司預付的貨款時,應記錄:

借:銀行存款 6 000

⑵5月15日公司向丁公司發出商品時,應記錄:

借:預收賬款──丁公司 11 700

貸:主營業務收入 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

⑶5月25日企業收到丁公司補付的貨款時,應記錄:

借:銀行存款 5 700

貸:預收賬款──丁公司 5 700

出口商品銷售 [例]大華公司銷售給境外A公司一批商品,按FOB計價,貨款為US$20 000,商品已經發出,並向銀行辦理交單手續,當日美元匯率為¥8.80。分錄如下:

借:應收賬款──A公司──美元戶(US$20 000) ¥176 000

貸:主營業務收入──外銷(US$20 000) ¥176 000

接銀行通知收到A公司貨款,當日美元匯率為¥8.70。分錄如下:

借:銀行存款──美元戶(US$20 000) ¥174 000

貸:應收賬款──A公司──美元戶(US$20 000) ¥176 000

視同買斷 代銷方式銷售(視同買斷)

⒈視同買斷方式的代銷指由委託方和受託方簽訂協定,委託方按協定價收取所代銷的貨款,實際售價可由受託方自定,實際售價與協定價之間的差額歸受託方所有的銷售方式。

⒉如果委託方和受託方之間的協定明確標明,受託方在取得代銷商品後,無論是否能夠賣出、是否獲利,均與委託方無關,那么委託方和受託方之間的代銷商品交易,與委託方直接銷售商品給受託方沒有實質區別,在符合銷售商品收入確認條件時,委託方應確認相關銷售商品收入。

⒊視同買斷的代銷方式的會計處理實例

[例]A企業委託B企業銷售甲商品100件,協定價為100元/件,該商品成本60元/件,增值稅率17%。A企業收到B企業開來的

代銷清單時開具增值稅發票,發票上註明:售價10 000元,增值稅1 700元。B企業實際銷售時開具的增值稅發票上註明: 售價12 000元,增值稅為2 040元。

⑴A企業應作如下會計分錄:

①企業將甲商品交付B企業時:

借:應收賬款──B企業 11 700

貸:主營業務收入 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

借:主營業務成本 6 000

貸:庫存商品 6 000

②收到B企業匯來的貨款11 700元時:

借:銀行存款 11 700

貸:應收賬款──B企業 11 700

⑵B企業應作如下會計分錄:

①收到甲商品時:

貸:代銷商品款 10 000

②實際銷售時:

借:銀行存款 14 040

貸:主營業務收入 12 000

應交稅費──應交增值稅(銷項稅額) 2 040

借:主營業務成本 10 000

貸:受託代銷商品 10 000

借:代銷商品款 10 000

③按契約協定價將款項付給A企業時:

借:應付賬款──A企業 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

貸:銀行存款 11 700

代銷方式銷售:

⒈收取手續費方式的代銷是受託方根據所代銷的商品數量向委託方收取手續費的銷售方式。對受託方來說,收取的手續費實際上是一種勞務收入。

⒉在收取手續費代銷方式下,委託方應在受託方已將商品售出,並向委託方開代銷清單時,確認收入;受託方在商品銷售後,按應收取的手續費確認收入。

⒊收取手續費代銷方式的會計處理實例

[例]A企業委託B企業銷售甲商品100件,該商品成本60元/件。假定代銷契約規定,B企業應按每件100元售給顧客,A企業按售價的10%支付B企業手續費。B企業實際銷售時,即向買方開一張增值稅專用發票,發票上註明甲商品售價10 000元,增值稅額1 700元。A企業在收到B企業交來的

代銷清單時,向B企業開具一張相同金額的增值稅發票。

⑴A企業應作如下會計分錄:

①A企業將甲商品交付B企業時:

借:委託代銷商品 6 000

貸:庫存商品 6 000

②A企業收到代銷清單時:

借:應收賬款──B企業 11 700

貸:主營業務收入 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

借:營業費用──代銷手續費 1 000

貸:應收賬款──B企業 1 000

③收到B企業匯來的貨款淨額10700(11700-1000)元時:

借:銀行存款 10 700

貸:應收賬款──B企業 10 700

⑵B企業應作如下會計分錄:

①收到甲商品時:

借:受託代銷商品 10 000

貸:代銷商品款 10 000

②實際銷售時:

借:銀行存款 11 700

貸:應付賬款──A企業 10 000

應交稅費──應交增值稅(銷項稅額) 1 700

借:應交稅費──應交增值稅(進項稅額) 1 700

貸:應付賬款──A企業 1 700

借:代銷商品款 10 000

貸:受託代銷商品 10 000

借:應付賬款──A企業 11 700

貸:銀行存款 10 700

主營業務收入 1 000

交易的結果能夠可靠估計:

跨年度的勞務交易(交易的結果能夠可靠估計)

⒈勞務的開始和完成分屬不同的會計年度,在提供勞務交易的結果能夠可靠估計的情況下,企業應當在資產負債表日按完工百分比法確認相關的勞務收入。勞務的完成程度應按已完工作的測量、已經提供的勞務占應提供勞務總量的比例或已經發生的成本占估計

總成本的比例確定

⒉在採用完工百分比法確認收入時,收入和相關費用應按以下公式計算:

① 本年確認的收入=勞務總收入×本年末止勞務的完成程度-以前年度已確認的收入

② 本年確認的費用=勞務總成本×本年末止勞務的完成程度-以前年度已確認的費用

⒊會計處理實例

[例]某物業管理公司與客戶簽訂一項服務契約,契約規定服務期自20X1年7月1日至20X3年6月30日,服務費總額為60 000元,客戶分三次平均支付,支付的時間分別為20X1年7月1日、20X2年6月30日及20X3年6月30日,估計工程總成本為48 000元,假定

成本估計十分準確,不會發生什麼變化。各年成本發生情況如下:

年度 | 20X1 | 20X2 | 20X3 | 合計 |

發生的成本 | 16 000 | 22 000 | 10 000 | 48 000 |

該項勞務採用完工百分比法確認收入,並結轉相應的成本,勞務的完成程度按照時間比例確定。

各期完工程度及按完工百分比確認收入與費用的計算可通過下表進行:

時間 | 20X1~12~31 | 20X2~12~31 | 20X3~6~30 |

勞務累計完成程度 | 6/24×100%=25% | 18/24×100%=75% | 24/24×100%=100% |

累計確認收入 | 60000×25%=15000 | 60000×75%=45000 | 60000×100%=60000 |

以前年度已

確認收入 | 0 | 15000 | 45000 |

本年應確認收入 | 15000 | 30000 | 15000 |

累計確認成本 | 48000×25%=12000 | 48000×75%=36000 | 48000×100%=48000 |

以前年度已

確認成本 | 0 | 12000 | 36000 |

本年應確認成本 | 12000 | 24000 | 12000 |

20X1年度 | 20X2年度 | 20X3年度 |

| ①實際發生勞務成本

借:勞務成本 22 000

貸:應付工資等 22 000 | ①實際發生勞務成本

借:勞務成本 10 000

貸:應付工資等 10 000 |

②收取款項時

借:銀行存款 20 000

貸:預收賬款 20 000 | ②收取款項時

借:銀行存款 20 000

貸:預收賬款 20 000 | ②收取款項時

借:銀行存款 20 000

貸:預收賬款 20 000 |

交易的結果不能可靠估計:

跨年度的勞務交易(交易的結果不能可靠估計)

[例]A企業於20X1年11月受託為B

企業培訓一批學員,培訓期為6個月,11月1日開學。雙方簽訂的協定註明,B企業應支付培訓費總額為60 000元,分三次支付,第一次在開學時預付;第二次在培訓期中間,即20X2年2月1日支付,第三次在培訓結束時支付。每期支付20 000元。B企業已在11月1日預付第一期款項。

20X1年12月31日,A企業得知B企業當年效益不好,經營發生困難,後兩次的培訓費是否能收回,沒有把握。因此A企業只將已經發生的培訓成本30 000元(假定均為培訓人員

工資費用)中能夠得到補償的部分(即20 000元)確認為收入,並將發生的30 000元成本全部確認為當年費用。A企業應作如下會計分錄:

⑴20X1年11月1日,收到B企業預付的培訓費時:

借:銀行存款 20 000

貸:預收賬款 20 000

⑵A企業發生成本時:

借:勞務成本 30 000

貸:應付工資 30 000

⑶20X1年12月31日,確認收入:

借:預收賬款 20 000

貸:主營業務收入 20 000

⑷20X1年12月31日,結轉成本:

借:主營業務成本 30 000

貸:勞務成本 30 000

徵稅籌劃

(一)企業主營業務收入實現的確定

企業主營業務收入是指銷售產品(商品)所取得的收入,包括商業、農業企業的主營業務收入;商業等企業的代購代銷收入;工業企業的銷售產成品、

自製半成品收入,提供工業性勞務收入;

房地產開發企業的土地轉讓收入,商品房及

配套設施銷售收入等。

企業銷售收入的確定,應遵循

權責發生制的原則,企業應當在發生商品、提供勞務,同時收訖價款或取得索取價款的憑據時,確認銷售收入的實現。⑴採取交款提貨銷售方式,無論產品(商品)是否發出,只要貨款已經收到,發票

賬單和

提貨單已經交於購貨方,即作為銷售收入的實現。

⑵採取預收貨款銷售方式,在收到購貨單位的預收貨款。產品(商品)已經發出時,作為銷售收入的實現。

⑶採取賒銷和分期收款銷售方式,以本期實際收到的價款或以契約約定的本期應收價款確認銷售收入的實現。

⑷採取托收承付或委託銀行收款銷售方式,在發出產品(商品)並辦妥托收手續時,確認銷售收入的實現。

⑸採取委託代銷方式,收到代銷單位的代銷清單時,確認銷售收入的實現。

加⑸ 採取委託代銷方式 分兩種情況,一種是買斷代銷,應當有和代銷商簽訂相關憑證後計入該企業的收入;另一種按代銷商的業績會費的,才是收到代銷單位的代銷清單時,確認銷售收入的實現。

⑹採取

商業匯票結算銷售方式,以收到購貨方開出並承兌的商業匯票時,確認銷售收入的實現。

⑺採取自營出口銷售方式,陸運以取得

承運貨物收據或鐵路運單;海運以取得出口裝船提單;空運以取得運單,並向銀行辦理出口賬單後,確認銷售收入的實現。

⑻採取委託外貿代理出口銷售方式,以收到外貿企業代辦的運單和銀行賬單憑證時,確認銷售收入的實現。

⑼採取為其他單位加工、製造大型機器設備、船舶和提供勞務的銷售方式,持續時間在1年以上的,按完工進度或實際完成工程量,確認銷售收入的實現。

①採取委託代銷方式銷售商品的企業,委託方將委託代銷的商品作為手續費直接從

委託代銷商品中支付給受託方的,其支付給委託方的商品應

視同銷售處理。②企業將該企業的產品(商品)用於該企業的基本建設、改擴建工程、大修理工程等,在該商品、產品領用時視同銷售。③企業將該企業的產品(商品)作為投資,提供給其他單位或經營者的,在產品(商品)移送時視同銷售。④企業將該企業的產品(商品)分配給股東或投資者,在產品(商品)分配移送時視同銷售。⑤企業將該企業的產品(商品)用於

集體福利或個人消費的,於產品(商品)信用分配時視同銷售。⑥企業將該企業的產品(商品)無償贈送他人的,於產品(商品)移送時視為銷售。⑦企業銷售產品(商品)價外收取的各種基金、費用和附加,除國家另有規定者外,應作為企業的銷售收入。⑧企業對外來進行來料加工裝配業務,節省的材料如留歸企業所有,應作為企業的銷售收入。⑨企業“以物抵債”、“以舊換新”等,應視同產品(商品)已銷售。

按納稅人當月同類產品(商品)的平均銷售價格確定。

按納稅人最後時期同類產品(商品)的平均銷售價格確定。

上式中的成本是指:銷售自產產品的為實際生產成本;銷售外購商品的為實際採購成本。公式中的成本利潤率可參照增值稅、

消費稅的有關規定執行。

其他合理方法

(一)徵稅籌劃內容和方法

主營業務收入表

主營業務收入表企業未按納稅義務發生時間收,主要指企業未遵循權責發生制的原則,對應計的銷售收入採取拖後或記入

往來賬戶不及時轉銷售收入。我們進行徵稅籌劃時,應注意:⑴審查企業的銷售是否合理,通過確認企業的銷售方式進行稽查。對一般銷售業務,如交款提貨、

委託收款、托收承付等結算方式,其銷售成立的標誌有兩個,一是商品、產品已經發出;二是貨款已經收到,或者已取得收取價款的憑證。對其他銷售方式,按財務慣例規定,分別確定收入的實現時間。⑵審查企業的銷售發票、運費結算等原始憑證,結合“產成品”、“自製半成品”、“庫存商品”、“生產成本”等貸方明細賬和企業“產品(商品)出庫單”,查明企業銷售發票是否已經開出,商品產品是否已經發生。

⑶審查現金日記賬、

銀行存款日記賬和應收賬款明細賬、預收賬款明細賬記錄,將有關會計憑證與產品銷售契約相對照,查明企業是否已經取得貨款或取得索取貨款的憑證,有無將應記銷售收入款項長期掛在往來賬上,不記不轉銷售收入的現象。

⑷審查“主營業務收入”貸方明細賬,將企業銷售的原始憑證與銷售收入的入賬時間相核對,看其是否相符,如果不符,應進一步審查企業有關的記賬憑證和原始憑證,查明企業是否故意推遲收入的入賬時間。

企業發生銷貨退回,不論本年度的還是以前年度的,都應沖減本期的銷售收入。企業採取折扣方式銷售貨物,如果銷售額和折扣額在同一張發票上分別註明減折扣額。企業發生銷貨退回、折讓和折扣,實際工作中會發生虛擬銷貨退回,或者銷售額和折扣額不在同一張發票上,而把折扣額從銷售額中扣減的問題。

電信主營業務收入 構成

電信主營業務收入 構成 主營業務收入表

主營業務收入表 主營業務收入表

主營業務收入表